Кассовый разрыв, простыми словами, — это ситуация, когда бизнесу срочно нужны денежные средства для оплаты текущих трат (зарплаты, аренды, закупок), но поступления от клиентов задерживаются. Кассовый разрыв возникает из-за несовпадения графиков платежей и поступлений.

Последствия кассового разрыва могут быть серьезными – от штрафов до остановки производственных процессов. Чтобы избежать кассовых разрывов, нужен тщательный контроль.

Татьяна — клиент Нескучных с февраля 2017 и продолжает работать с нами. Когда Татьяна пришла, ее компания была прибыльной, но денег не хватало. И она не знала, что с этим делать. Теперь знает. Рассказываем, как добилась этого.Татьяна Скоростная — предприниматель, собственник логистической компании «Без тормозов». Офис компании находится в Челябинске. Уже 12 лет она доставляет грузы весом от 1 тонны по всей стране и СНГ. Сейчас у «Без тормозов» больше 280 постоянных клиентов, автопарк из 12 машин, более 30 сотрудников. В месяц — свыше 300 перевозок, общий вес доставленных грузов превышает 4 тысячи тонн.

Обновили статью в июне 2025 года. Добавили разбор формулы амортизации по пробегу с примером расчета.

Содержание

Сражается с дебиторкой: кассовый разрыв в бизнесе

Пересматривает инвестиционную стратегию для бизнеса

Изменила способ амортизации автопарка: формула и пример расчета

Сделала бизнес прозрачным: формула успеха

Закрываем разрывы, открываем перспективы

Сражается с дебиторкой: кассовый разрыв в бизнесе

К Нескучным Татьяна пришла, потому что компании не хватало денежных средств не только на развитие, но и текущую деятельность. Кассовый разрыв в компании был хронической проблемой.

Оплату за выполненные грузоперевозки компания получает с отсрочкой. Скажем, в феврале доставила груз на 20 млн рублей. Но живыми деньгами получит их в апреле-мае. А пока эти деньги зарыты в дебиторке. Задержка платежей — ключевой фактор разрыва.

В марте надо выполнять новые заказы. Для этого — перевести авансы поставщикам на закупку топлива и запчастей. Регулярные обязательные платежи по кредитам, лизингу и косвенные расходы тоже никуда не делись. Несбалансированный график платежей усугублял ситуацию.

Живые деньги в компанию регулярно заходили. Но в учете царил бардак. Поэтому владелица не могла точно спрогнозировать доходы и расходы по месяцам. И не знала, когда и сколько может изъять из прибыли или инвестировать в развитие так, чтобы оставить достаточную сумму на расходы и избежать кассового разрыва.

Чтобы избежать кассового разрыва, Татьяне нужно было научиться рассчитывать его. Для этого можно сравнивать планируемые поступления и траты по каждому договору в Excel или Google-таблицах. Это позволяет наглядно определить, когда средств будет недостаточно.

Иногда достаточно одного взгляда со стороны, чтобы увидеть то, что годами не давало развиваться вашему бизнесу

Диагностика бизнеса от экспертов Нескучных покажет:

✔ Где на самом деле теряются деньги — даже если кажется, что всё учтено.

Пересматривает инвестиционную стратегию для бизнеса

Когда у компании появляются свободные денежные средства, на них берут в лизинг новые машины. Владелица рассчитывает — с каждой новой машиной она сможет брать больше заказов. Значит, больше выручка — больше и живых денег. Выручка и правда растет. Но живых денег не прибавляется. А дело вот в чем.

У компании появились свободные, скажем, 4 млн рублей — она всё потратила на первый взнос за лизинг новых машин. Стало больше активов, выручки, прибыли — а ситуация с деньгами не выровнялась. Выручка от дополнительных заказов тоже зарывается в дебиторке. Ведь клиенты заплатят за эти заказы тоже с отсрочкой. Больше становится и кредиторка, а с ней — сумма регулярных платежей по лизингу.

Инвестиции в новый транспорт увеличивали производственный цикл и связанные с ним траты, но не давали немедленного притока денег.

Из-за бардака с цифрами Татьяна не могла точно рассчитать, как покупка новых машин отразится на живых деньгах. Да и сейчас пока нет полной ясности, когда лучше оставить свободные средства в компании, а когда купить новую машину. Но уже понятно — автомобили, которые есть, можно использовать более эффективно.

Когда у «Без тормозов» появляются свободные деньги, компания инвестирует их в автопарк

Поэтому надо больше работать с оптимизацией активов — эффективностью дебиторки и собственного транспорта. Представляется — основной приток живых денег будет именно оттуда.

А в ближайшем будущем, скорее всего, придется покупать меньше машин и эффективнее использовать те, что есть. Тогда живых денег станет больше. Впрочем, пока главное — разобраться с дебиторкой и кредиторкой.

Изменила способ амортизации автопарка: формула и пример расчета

Компания считала амортизацию собственных автомобилей по сроку полезного использования. Из-за этого на бумаге они дешевели быстрее, чем по факту → стоимость активов в балансе и чистая прибыль компании занижались.

Когда автомобиль в простое, его амортизацию лучше считать по пробегу.

Темпы удешевления машин в отчетах не совпадали с реальными, потому что не все автомобили изо дня в день находятся в рейсах. Случаются и простои. А ключевым показателем износа автомобиля считается пробег.

Метод амортизации, привязанный к фактическому пробегу, значительно точнее отражает реальное потребление экономического потенциала актива.

Формула амортизации по пробегу:

Амортизация = (Цена покупки - Цена продажи в конце срока) / Весь плановый пробег * Фактический пробег за месяц

Где:

-

Цена покупки: сколько заплатили за машину + все доводочные расходы (например, 3 млн руб.).

-

Цена продажи в конце срока: сколько примерно выручим, списав машину (например, 300 тыс. руб.).

-

Весь плановый пробег: сколько машина должна отъездить за всю жизнь (например, 500 000 км).

-

Фактический пробег за месяц: сколько машина проехала в этом месяце (например, 8 500 км).

Пример расчета (грузовик):

- считаем стоимость 1 км:

- амортизация за июнь:

Настроила панель приборов

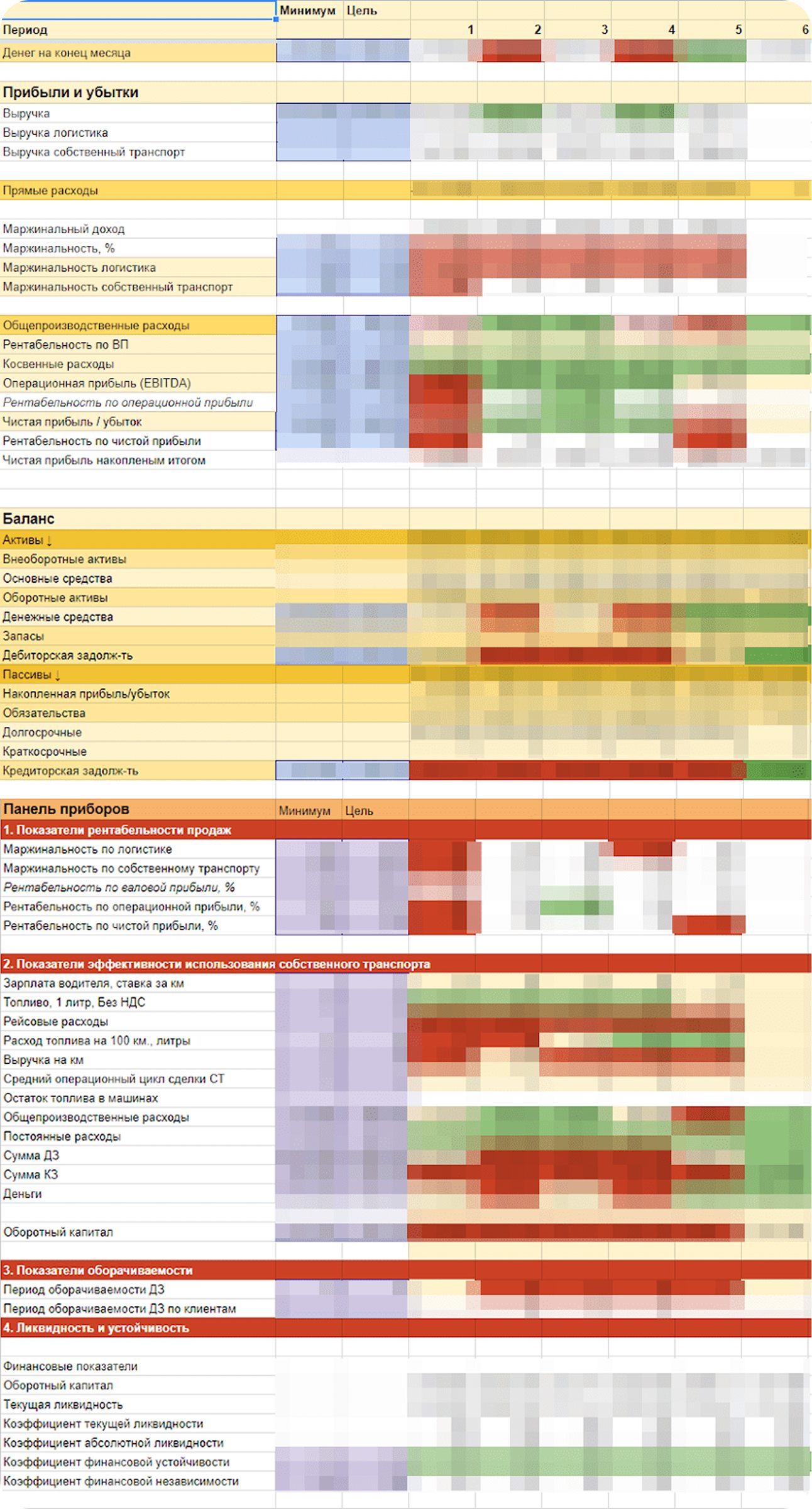

Для Татьяны мы настроили панель приборов. Теперь она может посчитать ключевые показатели и отслеживать риски, в том числе потенциальный кассовый разрыв, в реальном времени.

Выглядит панель приборов вот так:

Панель приборов логистической компании «Без тормозов»

В синих столбцах зафиксированы минимальные и целевые показатели, на которые надо ориентироваться при управлении. Своеобразный радар.

В столбцах 1-6 — значения с мая по июнь.

Достигли целевого значения или превысили его — ячейка подсвечивается зеленым. Упали ниже минимума — сигнализирует красным.

Если ячейка не подсвечивается, показатель в допустимых пределах. Внесли данные — садимся и сверяемся, за счет чего достигли цели или случился провал. Подбираем список решений, чтобы достичь целевого показателя в следующем месяце.

Изначально панель составляли под анализ эффективности собственного транспорта. А когда Татьяна увидела, как удобно с ней работать, включили туда показатели из всех отчетов, в том числе график платежей и поступлений, критичные для прогнозирования кассового разрыва.

Сделала бизнес прозрачным

С увеличением конкуренции маржа стала сокращаться. И начались проблемы, появились кассовые разрывы. Это стало следствием непрозрачности бизнеса на уровне цифр. Татьяна не могла оперативно посчитать и понять, сколько денег у нее фактически есть. Теперь, с отлаженным учетом, Татьяна четко видит график будущих поступлений от клиентов и обязательные платежи по кредитам, лизингу, закупкам и поставкам. Она может посчитать кассовый разрыв на горизонте планирования и принять меры, чтобы избежать его — например, договориться об отсрочке с поставщиками или ускорить оплату от клиентов. Управление денежными средствами стало осознанным.

Пример Татьяны свидетельствует — проблемы транспортников решаемы. Нам с ней еще есть, над чем работать. Но благодаря тому, что теперь бизнес, как на ладони, стало понятно, что делать. А мы точно знаем, чем помогать транспортным компаниям.

Закрываем разрывы, открываем перспективы

История Татьяны — яркий пример, как предприниматель может взять под контроль финансы, избежать кассовых разрывов и вернуть прибыльный статус бизнесу на практике, а не только на бумаге.

Финдиры Нескучных работают в разных нишах. Обращайтесь — подберем специалиста с успешным опытом в вашем бизнесе.

Вот лишь часть задач, которые мы решаем:

Как компания оказалась на грани банкротства и что можно было сделать по-другому

Нашли ошибки в расчете себестоимости и закрыли убытки в 500 000 ₽

Пункт назначения – прибыль: вывели автопарк из -17 млн ₽

Вы тоже можете начать работать с нами: тип бизнеса, город и даже страна не важны. Мы работаем онлайн, поэтому можем сотрудничать с компаниями из любых городов России, СНГ и Европы.