Представим, что кондитер Вася Ягодкин каждый месяц продает сто тортов с малиной и сто со смородиной. Малиновые приносят ему 50 000 рублей, а смородиновые — всего 30 000 рублей. Кажется, что выгоднее забить на смородину и продавать только малиновые тортики. Идея норм, но сначала стоит кое-что посчитать.

Прежде чем избавляться от смородиновых тортиков, считаем, сколько денег у Ягодкина уходит на производство, и видим: на малиновые уходит 40 000 рублей, а на смородиновые — 10 000 рублей. Теперь нам нужно посмотреть, сколько денег остается после вычета расходов на производство, у Васи такой расклад:

- малиновые торты — 10 000 рублей;

- смородиновые — 20 000 рублей.

И посчитаем то же самое в процентах:

- малиновые — 20%;

- смородиновые — 66%.

Хоть малиновые тортики приносят больше выручки, печь их дороже, и в итоге денег с них остается гораздо меньше, чем после продажи смородиновых. Получается, забить на смородиновые торты и продавать только малиновые — такая себе идея.

То, что мы посчитали в рублях, по-финансовому называется маржинальной прибылью — это разница между выручкой и переменными расходами, а в процентах — маржинальностью. Маржинальность показывает, какой товар выгоднее производить и продавать (в нашем примере — смородиновые тортики), какое направление бизнеса пора закрыть и куда вложить деньги, чтобы их стало больше.

В этой статье научим считать маржинальную прибыль, на ее основе рассчитывать маржинальность и анализировать всё это.

Обновили статью в октябре 2025: добавили больше полезных формул, рассказали о влиянии и скидок и минимальной цене реализации.

Содержание

Что такое маржинальная прибыль и как ее посчитать

В чем разница между маржинальной прибылью, маржинальностью и маржой

Способ 1. Анализ маржинальной прибыли: проверяем, не убыточный ли бизнес

Способ 2. Анализ маржинальности: ищем самое выгодное направление

Способ 3. Анализ маржинальности по товарам: решаем, что лучше продавать

Какая маржинальность считается нормальной и как на нее влиять

Анализ маржинальности: частые вопросы собственников

Анализ маржинальности: в двух словах

Поможем проанализировать и поднять маржинальность

Что такое маржинальная прибыль и как ее посчитать

Маржинальность товара — это показатель, который отражает, сколько компания зарабатывает с каждой продажи после покрытия себестоимости продукции. Формула расчета проста:

Маржа = Цена − Себестоимость

Например, если товар продается по цене 1000 ₽, а его себестоимость составляет 700 ₽, то маржа равна 300 ₽.

Чтобы понять, насколько эффективен продукт, рассчитывают маржинальность в процентах:

(Маржа / Цена) × 100%

Этот показатель помогает оценить эффективность продаж и понять, сколько денег остается у компании после расходов на производство, например:

-

если кондитер печет тортики, его маржинальная прибыль покажет, сколько денег останется после покупки ингредиентов для торта, оплаты своей работы и расходов на коммунальные платежи именно для этого тортика, например, электроэнергии для работы духовки;

-

если компания строит бани, ее маржинальная прибыль покажет, сколько денег остается после оплаты труда строителей, закупки дерева, печей для бань и прочего;

-

если парикмахер окрашивает волосы, его маржинальная прибыль покажет, сколько денег остается после покупки краски, перчаток, воротничка для окрашивания, оплаты работы и воды.

Считают маржинальную прибыль по простой формуле:

Выручка − Переменные расходы = Маржинальная прибыль

Переменные расходы — это те, что напрямую зависят от выручки: если меняется количество заказов, пропорционально меняются и переменные расходы. Например, если в кондитерской заказывают малиновый торт, покупается мука, сахар, малина и прочее, оплачивается электроэнергия для печи и работа кондитера на сдельной оплате, а если торт не заказывают, то не покупается и не оплачивается — это и есть переменные расходы.

Давайте еще раз посчитаем на другом примере. Допустим, парикмахер делает сложное окрашивание и для это покупает два вида краски, перчатки, воротник и маску для волос, а еще тратится на воду и свет — всё на 2000 рублей. Клиентка за окрашивание платит 7500 рублей, тогда:

маржинальная прибыль парикмахера = 7500 − 2000

= 5500 рублей.

Сама по себе маржинальная прибыль мало что нам говорит: ну остается у парикмахера после расходов на краску 5500 рублей, ну хорошо, прекрасно, замечательно. Да. Но настоящая сила этого показателя — в сравнении, то есть анализе.

Хотите управлять компанией на основе цифр и предотвратить кассовые разрывы?

Проведите «Волшебный час» с нашим финансовым директором. Это бесплатная экспресс-консультация, на которой вы получите:

✔ Конкретные шаги для роста прибыли и снижения расходов.

✔ Анализ вашего бизнеса и скрытые резервы, которые можно использовать.

✔ Персонализированный план действий, который можно внедрить сразу.

Запишитесь на «Волшебный час» и взгляните на свой бизнес глазами профессионала.

В чем разница между маржинальной прибылью, маржинальностью и маржой

Прежде чем переходить к анализу, нужно разобраться с терминами.

В теме маржинальности есть два показателя: маржинальная прибыль и маржинальность, но еще есть маржа, рентабельность по марже и коэффициент маржинальной прибыли и коэффициент маржи — всё это специально придумали, чтобы запутать предпринимателей. Сейчас распутаемся.

| Показатель | Как считается | Пример расчета |

| Маржинальная прибыль — это выручка за минусом переменных расходов. Показывает, сколько денег остается у компании после покупки всех нужных штук для выполнения заказа. | Выручка - переменные расходы |

Выручка — 60 000 ₽ Переменные расходы — 40 000 ₽ Маржинальная прибыль: 60 000 - 40 000 = 20 000 ₽ |

| Маржинальность — маржинальная прибыль в процентах. Показывает отношение маржинальной прибыли к выручке за определенный период. Чтобы рассчитать маржинальность, нужно знать маржинальную прибыль. | Маржинальная прибыль / выручку * 100% |

Выручка — 60 000 ₽ Маржинальная прибыль — 20 000 ₽ Маржинальность: 20 000 / 60 000 * 100% = 33,3% |

Маржа — сокращенное название маржинальной прибыли. То есть, абсолютно то же самое.

Маржинальность — это тоже самое, что маржинальная прибыль, но в процентах. И если маржинальная прибыль показывает, сколько рублей выручки остается у предпринимателя после оплаты расходов на производство товара, то маржинальность показывает, какой процент выручки остается.

Рентабельность по маржинальной прибыли, рентабельность по марже, коэффициент маржинальной прибыли, коэффициент маржи – альтернативные названия маржинальности. Просто другие словечки, которые обозначают всё ту же маржинальность

Фишка тут вот, в чем: маржинальная прибыль может быть одинаковой у разных по выгодности направлений.

| Вид торта | Выручка | Маржинальная прибыль | Маржинальность |

| Малина | 50 000 | 20 000 | 40% |

| Смородина | 30 000 | 20 000 | 66% |

Например, и малиновые, и смородинные торты приносят по 20 000 рублей маржинальной прибыли. Но, чтобы получить 20 000 рублей с малиновых тортов, кондитеру нужно продать их на 50 000 рублей, а смородиновых — всего на 30 000 рублей. Вот эту разницу и показывает маржинальность.

Важно: маржа — это разница между ценой и себестоимостью, а маржинальность — процентное выражение этой разницы по отношению к выручке. Маржа и маржинальность тесно связаны, но не одно и то же.

Читайте в Нескучных: Как повысить маржинальность услуг.Распутались. В итоге у нас осталось два показателя: маржинальная прибыль и маржинальность. Их и будем анализировать.

Способ 1. Анализ маржинальной прибыли: проверяем, не убыточный ли бизнес

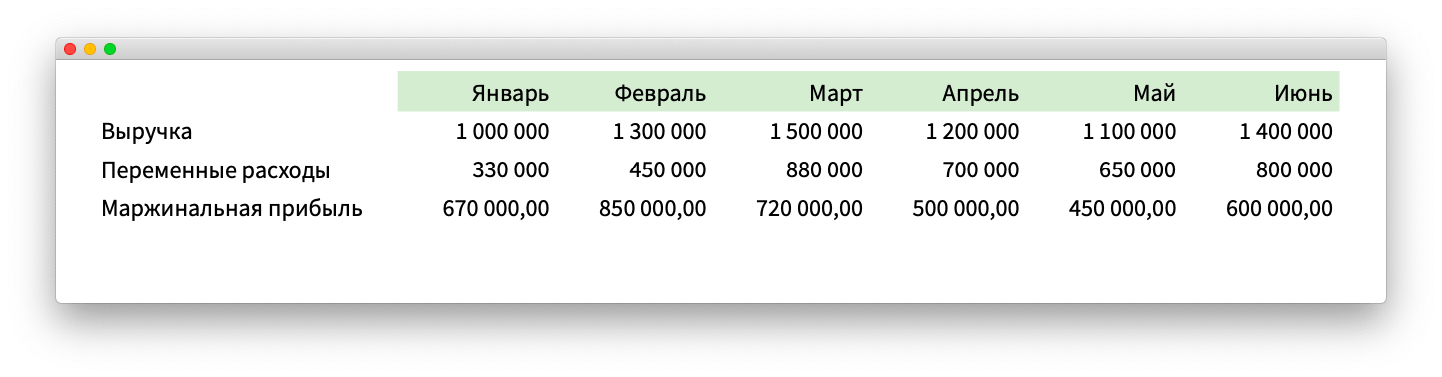

Чтобы рассчитать маржинальную прибыль, берут всю выручку компании и отнимают все переменные расходы:

С маржинальной прибылью такая история: тут нет единой нормы для всех компаний. Нужно смотреть динамику и оценивать: растет ли маржинальная прибыль от месяца к месяцу, остается на одном уровне или падает?

В апреле и мае маржинальная прибыль упала, значит, нужно искать проблему в высоких переменных расходах или низкой цене

В апреле и мае маржинальная прибыль упала, значит, нужно искать проблему в высоких переменных расходах или низкой ценеХорошо, если маржинальная прибыль растет от месяца к месяцу, а если падает, нужно искать проблему:

- в слишком высоких переменных расходах. Возможно, в январе всё было ок, а в марте поставщики подняли цены, и теперь компании не выгодно с ними работать;

- в низкой цене. Из-за низкой цены на товар у компании тоже может падать маржинальная прибыль. Например, в январе продавали по обычной цене, а в марте устроили акцию и дали большую скидку: расходы не изменились, но снизилась цена и маржинальная прибыль упала;

- одновременно в высоких расходах и низкой цене. А, может быть и так, что расходы выросли, компания стала получать меньше денег и решила устроить распродажу, чтобы увеличить объем продаж. В итоге, скидка и высокие расходы сожрали почти всю маржинальную прибыль.

Как определитесь с проблемой, сможете подобрать решение: сменить поставщика, повысить цены или сделать и то, и другое.

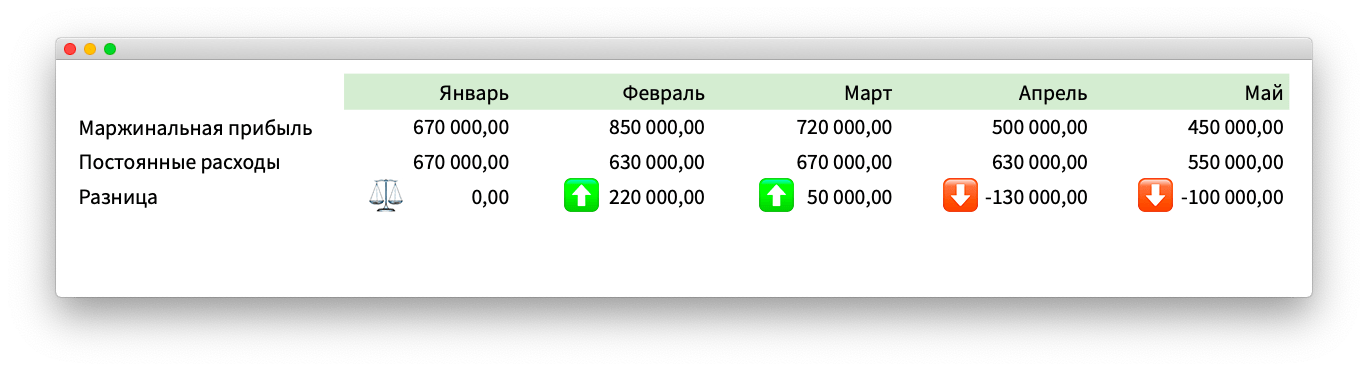

А, чтобы по маржинальной прибыли понять, не убыточна ли компания, её сравнивают с постоянными расходами — это те, что не зависят от количества продаж и объема производства, например, зарплаты, аренда офиса, реклама.

Чтобы понять, не убыточна ли компания, от маржинальной прибыли отнимают постоянные расходы и анализируют результат

Чтобы понять, не убыточна ли компания, от маржинальной прибыли отнимают постоянные расходы и анализируют результатТут возможны три варианта:

| Вариант | Что значит | Что делать | |

| 1 | Маржинальная прибыль равна постоянным расходам ⚖️ | Компания работает в ноль | Резать постоянные расходы или повышать маржинальную прибыль |

| 2 | Маржинальная прибыль ниже постоянных расходов ⬇️ | Компания работает в убыток (вангуем, у нее есть кредиты) | Резать постоянные расходы или повышать маржинальную прибыль |

| 3 | Маржинальная прибыль больше постоянных расходов ⬆️ | Всё хорошо, вы восхитительны, а компания получает прибыль | Кайфовать |

Как определить минимальную цену, ниже которой продавать нельзя?

Чтобы не уйти в минус, важно знать минимальную цену реализации:

Минимальная цена = Себестоимость + Постоянные расходы на единицу товара

Если цена будет ниже этого уровня, компания не сможет покрыть затраты и рискует работать в убыток. Поэтому при акциях и скидках нужно учитывать не только себестоимость, но и маржинальную прибыль.

Когда цифры начинают работать на бизнес, а не просто лежать в таблицах

Финансовая модель — способ увидеть, как каждое решение отразится на прибыли, где прячутся лишние расходы и в какой момент бизнес выйдет на окупаемость.

Собрать такую модель можно самому. Но если не хочется разбираться в тонкостях или есть риск упустить что-то важное — это сделают наши финдиры. Финмодель:

✔ Даст точные прогнозы, а не «примерные цифры»

✔ Покажет, как изменения повлияют на прибыль

✔ Поможет найти точки роста и сократить лишние расходы

Финмодель — это про то, чтобы наконец разобраться, как работают деньги в бизнесе.

Способ 2. Анализ маржинальности: ищем самое выгодное направление

Чтобы узнать, какое направление выгоднее, считают маржинальность каждого по отдельности, а затем сравнивают показатели друг с другом.

Допустим, у кондитера Ягодкина есть три точки, в которых он продает десерты: Альфа, Бета и Гамма. Выручка в точках отличается:

Альфа приносит 580 000 рублей в месяц;

Бетта — 760 000 рублей;

Гамма — 780 000 рублей.

Гамма выглядит лучше всех, но мы уже знаем, что нельзя смотреть только на выручку, поэтому посчитаем маржинальность по каждой точке.

| Точка | Выручка |

Перем. расходы |

Марж. прибыль |

Маржинальность |

| Альфа | 580 000 ₽ | 300 000 ₽ | 280 000 ₽ | 48,2% |

| Бета | 760 000 ₽ | 360 000 ₽ | 400 000 ₽ | 52,6% |

| Гамма | 780 000 ₽ | 400 000 ₽ | 380 000 ₽ | 48,7% |

Маржинальность показывает другую картинку: после вычета переменных расходов с точки Гаммы у кондитера остается 48,7% выручки — это меньше, чем в Бете и почти, как в Альфе. То есть, Гамма явно не самая выгодная точка, и причины тут могут быть разными, например:

аренда Гаммы в разы дороже других точек;

дело может быть в зарплате, например, если в точке Бета работает один продавец с окладом в 40 000 рублей, а в Гамме — три с окладами и премиями;

или поставщиках. Может, в точку Гамма малину привозят прямиком из Греции, и она обходится дороже.

Черт его знает, что там, но главное — у кондитера появился повод тщательнее проанализировать переменные и постоянные расходы точек. И уже после анализа принять решение: закрыть одну из точек и вкладывать больше денег в выгодные, порезать расходы или повысить где-то цены.

Читайте в Нескучных: 9 способов повысить маржинальность в торговле.Способ 3. Анализ маржинальности по товарам: решаем, что лучше продавать

Если у компании несколько товаров или услуг, она может проанализировать маржинальность каждого и так определить самые выгодные.

Маржинальность товаров считается так же, как маржинальность точек и направлений бизнеса:

маржинальная прибыль товара / выручку с товара

Считаем на примере тортиков:

| Малина | Смородина | |

| Выручка | 500 ₽ | 350 ₽ |

| Переменные расходы | 230 ₽ | 80 ₽ |

| Маржинальная прибыль | 270 ₽ | 270 ₽ |

| Маржинальность | (270 / 500) * 100%= 54% | (270 / 350) * 100%= 70% |

Маржинальная прибыль одинаковая, а вот маржинальность отличается:

54% выручки уходит в маржинальную прибыль с продажи малинового торта;

70% — с продажи смородинового.

Смородиновые торты продавать выгоднее. Потому что один смородиновый торт приносит компании больше денег, чем один малиновый.

Такой анализ товаров и услуг помогает принимать управленческие решения: начать продавать больше смородиновых десертов, запустить рекламу на смородиновые торты, отказаться от малиновых или сменить поставщика малины, чтобы снизить расходы на выпечку тортов.

Иногда один и тот же товар имеет разную маржинальность в зависимости от канала продаж.

Например, в офлайн-магазине с арендой помещения и оплатой сотрудников маржинальность может быть 25%, а при онлайн-продаже через интернет-площадку — 40%.

Оптовые продажи часто имеют низкомаржинальный характер, но позволяют заработать за счет объема, а розница, наоборот, дает высокую маржу при небольшом количестве покупателей.

Какая маржинальность считается нормальной и как на нее влиять

В целом, какой-то одной нормы маржинальности не существует. В каждой отрасли у предпринимателей свои ориентиры: например, в строительной — х, в общепите — у.

Если очень хочется точной цифры, можно ориентироваться на маржинальность 40% — это минимум.

А чтобы узнать, какие нормы в вашей отрасли, можно загуглить, спросить напрямую у знакомых предпринимателей или как-то разнюхать маржинальность конкурентов.

Но, вообще-то, важнее отслеживать свою маржинальность в динамике, как и маржинальную прибыль: растет — хорошо, падает — ищем проблему. Проблема может быть в высоких переменных расходах или низкой выручке.

А влиять на маржинальность можно четырьмя способами:

- снижать переменные расходы: искать поставщиков с более выгодными ценами, менять сырье или ингредиенты на более дешевое, просить скидки;

- повышать цену. Советуем регулярно мониторить цены поставщиков и повышать свои вслед за ними;

- увеличить продажи товаров с наибольшей маржинальностью, чтобы повысить маржинальную прибыль по компании в целом;

- снижать себестоимость товаров. Например, увеличивать объемы производства, чтобы закупать сырье с большими скидками.

-

Логистические расходы, о которых забыли — доставка и упаковка продукции часто забирают приличную часть прибыли.

-

Игнорирование возвратов и брака — если покупатели часто возвращают товар, реальная маржинальность снижается.

-

Отсутствие учета маркетинговых затрат — продвижение и реклама должны быть включены в себестоимость.

-

Ошибки в налоговых расчетах — налоги влияют на конечную прибыль и должны учитываться при планировании цен.

Если хотите эффективно рассчитать маржинальность, оптимизировать затраты и увеличить доход, обратите внимание на наши услуги: аутсорсинговая компания СПб, услуги финансового аудита, аудит управленческого учета.

Анализ маржинальности: частые вопросы собственников

Эксперт Екатерина Жуленева

Финдир НФ

Как рассчитать среднюю маржинальность по ассортименту?

Чтобы рассчитать среднюю маржинальность, сложите все маржинальные прибыли по ассортименту и разделите на общую выручку. Это поможет оценить эффективность бизнеса в целом, даже если в ассортименте есть и низкомаржинальные, и высокомаржинальные товары.

Чем маржинальность товара отличается от наценки?

Наценка — это разница между закупочной и продажной ценой, выраженная в процентах от себестоимости, а маржинальность — процент от выручки.

Наценка цена показывает, насколько вы увеличили стоимость относительно закупочной, а маржинальность показывает эффективность продаж.

Подробнее рассказывали в этой статье.

Какие товары традиционно имеют высокую маржинальность?

-

Высокомаржинальные категории — это одежда, аксессуары, косметика, бытовая техника, строительные материалы, банковские и цифровые сервисы.

-

Низкомаржинальные — продукты питания, стройматериалы и товары повседневного спроса.

-

Среднемаржинальные — товары для дома и сезонные виды оборудования.

Анализ маржинальности: в двух словах

-

Маржинальность товара — это показатель, который отражает, сколько компания зарабатывает с каждой продажи после покрытия себестоимости продукции.

-

Формула расчета проста: Маржа = Цена − Себестоимость.

-

Маржа — это разница между ценой и себестоимостью, а маржинальность — процентное выражение этой разницы по отношению к выручке.

-

Маржа и маржинальность тесно связаны, но не одно и то же.

-

Чтобы не уйти в минус, важно знать минимальную стоимость реализации. Если цена будет ниже этого уровня, компания не сможет покрыть затраты и рискует работать в убыток.

-

При акциях и скидках нужно учитывать не только себестоимость, но и маржинальную прибыль.

-

Чтобы рассчитать среднюю маржинальность, сложите все маржинальные прибыли по ассортименту и разделите на общую выручку. Это поможет оценить эффективность бизнеса в целом, даже если в ассортименте есть и низкомаржинальные, и высокомаржинальные товары.

Поможем проанализировать и поднять маржинальность

Анализ маржинальности отражает эффективность работы бизнеса. Провести анализ, выявить проблемные товары и оценить рентабельность компании может финансовый директор. Вот как наши финдиры помогают предпринимателям:

Вы тоже можете обратиться к нам со своим вопросом. Вне зависимости от того, в какой сфере вы ведете бизнес, какого размера ваш штат и где вы работаете, мы найдем специалиста под вашу нишу и организуем онлайн-встречу.

Узнать больше о том, как финдиры Нескучных помогают собственникам, можно на бесплатной онлайн-встрече ↓