Совокупность долгов, которые организация обязана вернуть партнерам, сотрудникам и поставщикам, в некоторых случаях превышает общее количество активов бизнеса. Такая ситуация возникает, если компания уже использует оборудование, сырье, товары или услуги, но еще не оплатила их. О том, что делать, если ситуация складывается подобным образом, читайте в этой статье.

Содержание

Как рассчитать долговую нагрузку компании

Чем опасна высокая долговая нагрузка

Мультипликаторы, влияющие на долговую нагрузку

Структура долга и как ее анализировать

Что делать, если долгов больше, чем активов: в двух словах

Поможем разобраться с долгами бизнеса

Как рассчитать долговую нагрузку компании

Долговая нагрузка, или долги компании, — это обязательства бизнеса перед контрагентами: партнерами, банками, поставщиками и клиентами. Долг выражается не только в денежном эквиваленте. В качестве долговой нагрузки могут выступать обязательства, взятые бизнесом. Например, договоренность о поставке товара или оказании услуги.

Активы — это ресурсы, которые принадлежат компании, имеют ценность и могут приносить доход. Деньги будут являться активом, если их положить на депозит.

Активы можно разделить на несколько категорий:

-

финансовые: деньги, акции, облигации и депозиты в банках;

-

нематериальные: патенты, авторские права, товарные знаки, торговые марки;

-

материальные: производственное и офисное оборудование, недвижимость, транспорт, сырье, товарные запасы.

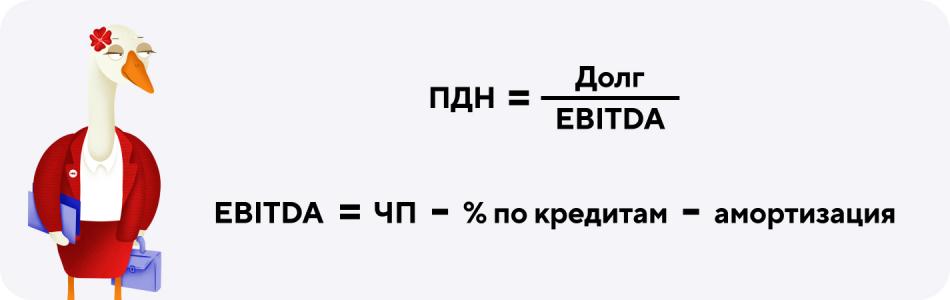

Долговая нагрузка отражает уровень обязательств компании относительно прибыли. То есть показывает, сколько долгов у компании по сравнению с тем, сколько она заработала. Коэффициент долговой нагрузки рассчитывается по формуле:

Чем опасна высокая долговая нагрузка

Для начала разберемся, какая долговая нагрузка считается высокой. В международной практике нормальным считается коэффициент, равный 3 (или 30%). Если коэффициент поднимается до 4,5 и выше, то могут возникнуть проблемы с погашением. Ведь помимо долгов у бизнеса множество внутренних расходов: налоги, аренда, фонд оплаты труда, производственные расходы.

Рассмотрим на примерах:

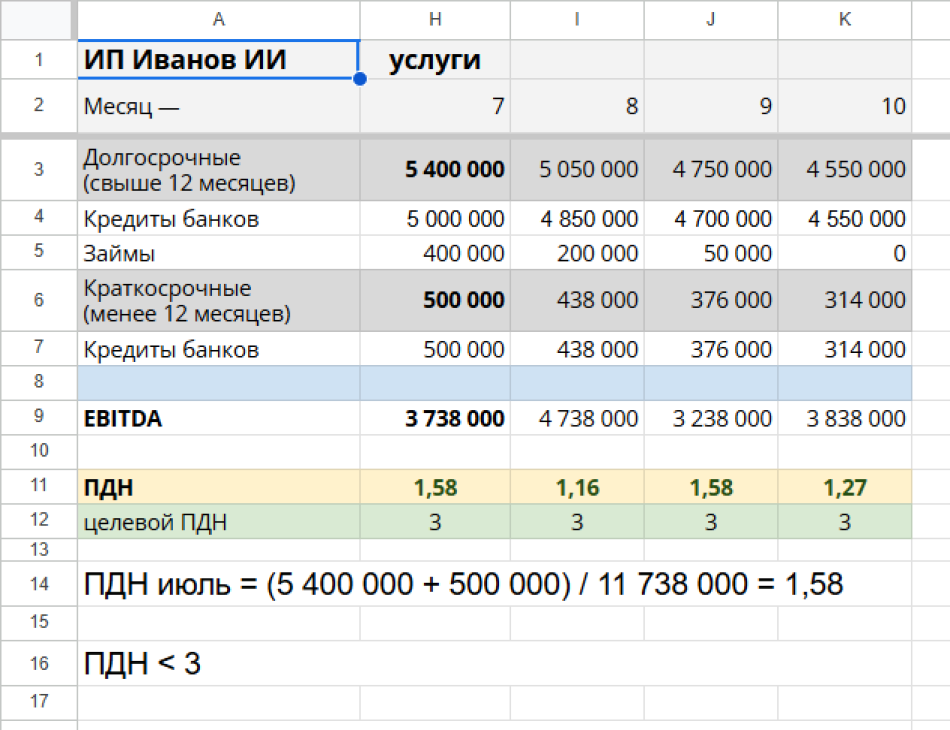

Пример 1

ИП Иванов И.И. занимается оказанием клининговых услуг. В июле приобрел в кредит основные средства, которые приносят ему стабильный доход.

Показатель ПДН в пределах нормы, а значит, компания находится в стабильном финансовом положении.

Пример 2

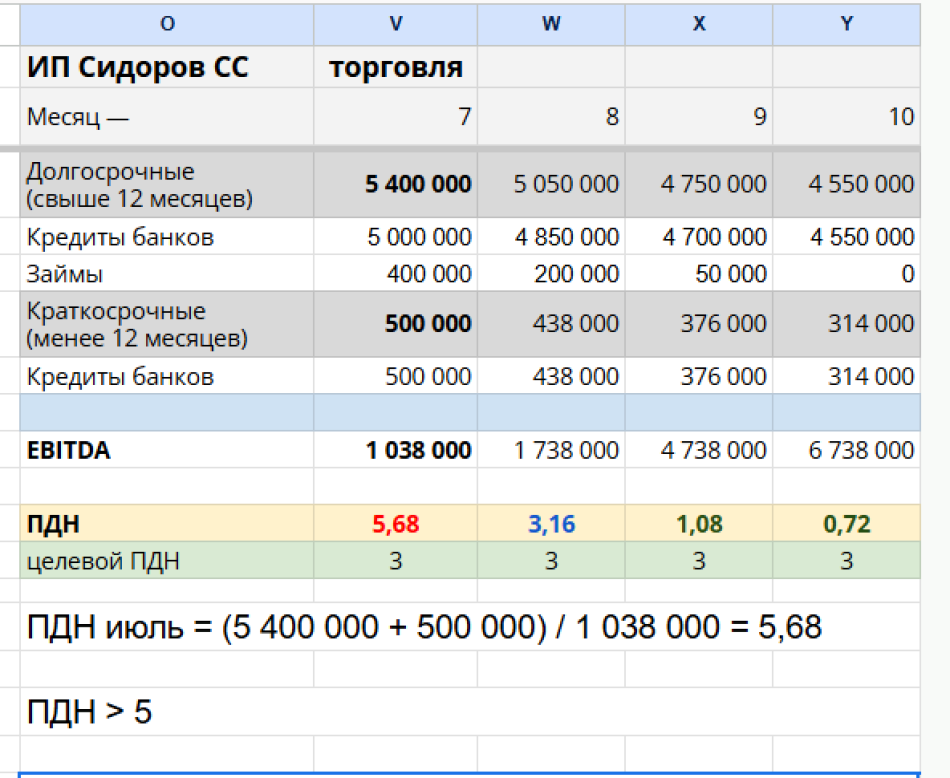

ИП Сидоров С.С. занимается торговлей. Бизнес сезонный, пик продаж приходится на осень. В июле к предстоящему сезону Сидоров С.С. закупил товар с хорошей скидкой. Но поскольку в летний период торговля идет плохо, то показатель ПДН за июль показал финансовый риск.

В августе продажи вошли в привычное русло, и купленный со скидкой товар был продан с высокой маржинальностью. Таким образом, даже если в моменте коэффициент ПДН показывает риск, нужно анализировать причины возникновения таких показателей. Если причины обоснованы и в дальнейшем ожидается прибыль, то задача в том, чтобы постоянно отслеживать коэффициент.

Последствия высокой долговой нагрузки:

-

финансовая нестабильность компании;

-

рост затрат на обслуживание долга;

-

сокращение средств, доступных для реинвестирования в бизнес;

-

снижение скорости развития бизнеса;

-

снижение конкурентоспособности компании;

-

сокращение расходов на маркетинг и развитие продукта компании;

-

снижение кредитного рейтинга.

Рост долговой нагрузки — как первая упавшая фишка домино, которая роняет за собой все соседние. Когда денег не хватает, первым делом сокращают расходы на продвижение. Без вложений в рекламу и маркетинг страдает количество лидов и падают продажи. В лучшем случае бизнес аккуратно снижает темпы роста и развития, но чаще всё складывается не настолько удачно. Например, если бизнесу срочно понадобятся деньги, то с высокой долговой нагрузкой вероятность получения кредита в банке сильно ниже, чем с оптимальной.

Мультипликаторы, влияющие на долговую нагрузку

Оценивая, насколько критичен для бизнеса объем долговой нагрузки, нужно обратить внимание на дополнительные факторы — мультипликаторы. Только оценив их в комплексе, можно уверенно говорить о том, какая нагрузка является оптимальной.

1. Соотношение долга и прибыли. Это базовый показатель. Он позволяет оценить, сколько времени потребуется бизнесу для сокращения долга при условии, что вся прибыль будет направлена на его обслуживание.

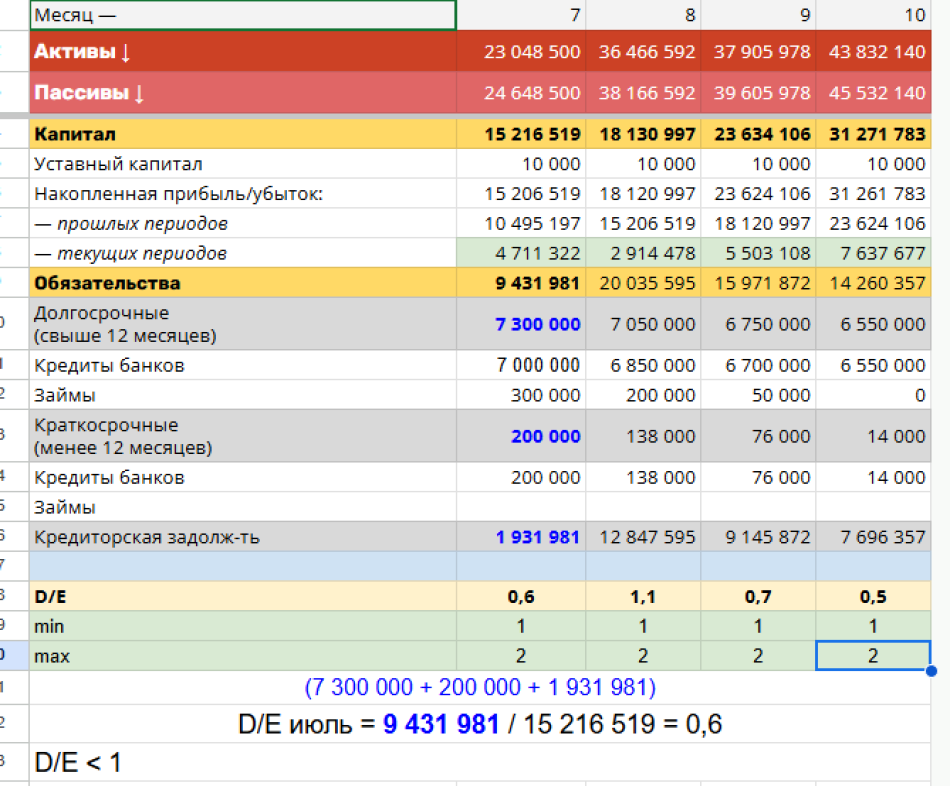

2. Соотношение долга и собственного капитала. Если в результате расчетов этот показатель выше единицы, то самое время забеспокоиться. Ведь это явный признак финансовой нестабильности бизнеса.

D/E = Заемные средства / Собственный капитал.

Расшифровка значений коэффициента:

D/E < 1 — компания финансирует свою деятельность главным образом собственными средствами

D/E = 1-2 — сбалансированное соотношение между собственным капиталом и заемными средствами

D/E > 2 — высокий уровень финансового риска

Пример расчета соотношения долга и собственного капитала

3. Коэффициент покрытия процентов. Помогает понять, насколько операционная прибыль компании покрывает платежи по кредитам.

K = ОП / Заемные средства

Чем выше значение коэффициента, тем это лучше.

Структура долга и как ее анализировать

Для определения структуры долга больше всего подходит сортировка обязательств по сроку погашения:

-

краткосрочные (менее 12 месяцев);

-

среднесрочные (от 3 до 5 лет);

-

долгосрочные (более 5 лет).

Срок погашения долговых обязательств напрямую влияет на финансовое состояние компании. Краткосрочные долги нужно погасить максимально быстро, и у них высокая процентная ставка. Наличие таких задолженностей негативно сказывается на ликвидности компании и может привести к кассовым разрывам.

Долгосрочные обязательства за счет низких процентных ставок и длительного срока возврата позволяют планировать и равномерно распределять выплаты. Следовательно, они гораздо меньше влияют на финансовые потоки бизнеса. Если в структуре долга преобладают долгосрочные обязательства, то даже если долгов больше, чем активов, компания вполне может справиться с нагрузкой и постепенно закрыть все платежи. Но если у бизнеса много краткосрочных платежей — это серьезный повод для беспокойства.

Что делать с долгами: рецепт от финдиров НФ

Процент и структура долга позволяют оценить стабильность компании, ее финансовую устойчивость и надежность. Это один из важнейших показателей, на которые обращают внимание финдиры, когда проводят анализ эффективности бизнеса.

Если ситуация складывается не в пользу собственника, финдиры НФ советуют компании войти в антикризисное управление. В ходе работы проводится оптимизация расходов, снижение затрат, анализ логистики и внедрение автоматизации.

Что делать, если долгов больше, чем активов: в двух словах

-

Долговая нагрузка, или долги компании, — это обязательства бизнеса перед контрагентами: партнерами, банками, поставщиками и клиентами.

-

Долговая нагрузка отражает уровень долговых обязательств компании относительно прибыли.

-

Высокая долговая нагрузка ведет к снижению конкурентоспособности и скорости развития бизнеса.

-

Долгосрочные долговые обязательства гораздо лучше краткосрочных.

-

Преобладание долговой нагрузки над собственными активами бизнеса — это не всегда плохо.

-

Если краткосрочных долгов больше, чем долгосрочных, и они превышают активы бизнеса, — время вводить антикризисное управление.

Поможем разобраться с долгами бизнеса

Финдиры Нескучных — настоящие мастера по выводу компаний из долгов и кризиса. Чтобы не быть голословными, показываем результаты в кейсах:

Вы тоже можете прийти к нам со своей бизнес-задачей — тип бизнеса, город и даже страна не важны. Мы работаем онлайн, поэтому можем сотрудничать с бизнесом из любого города России, СНГ и Европы.

А самый простой способ подробнее узнать о том, как финдир НФ помогает решать бизнес-задачи, — это онлайн-экскурсия ↓