Дебиторскую и кредиторскую задолженности важно анализировать, потому что они влияют на денежные потоки бизнеса. С одной стороны, компании еще не заплатили, с другой — нужно платить другим. Такие ситуации нередко заканчиваются кассовыми разрывами.

Содержание

Зачем нужен анализ дебиторской и кредиторской задолженности

Как поэтапно провести анализ задолженности дебиторов и кредиторов

Показатели при проведении анализа задолженности

Анализ дебиторской и кредиторской задолженности: частые вопросы собственников

Анализ дебиторской и кредиторской задолженности: в двух словах

Поможем разобраться с дебиторкой и кредиторкой

Зачем нужен анализ дебиторской и кредиторской задолженности

Сначала разберемся с терминологией. Итак, дебиторская задолженность — это деньги, которые должны компании ее контрагенты. Еще есть кредиторская задолженность — это то, что компания должна другим.

И дебиторскую, и кредиторскую задолженности важно анализировать, потому что они влияют на денежные потоки компании.

Представим, фирма «Версус» старается вовремя оплачивать все счета и не допускать возникновения кредиторской задолженности. При этом она всё время идет навстречу своим партнерам и дает им отсрочку платежа. То есть фирма всё время платит другим, а сама получает деньги через раз. Сначала всё идет хорошо, но через какое-то время ей перестает хватать оборотных средств, и возникает кассовый разрыв.

Здесь у «Версуса» начинается другая проблема: чтобы закрыть кассовый разрыв, фирма залезает в кредит. Возникает кредиторская задолженность, а еще обязательства этот кредит обслуживать. Банк предложил «Версусу» возобновляемую кредитную линию под 38% годовых. Фирма согласилась, и в итоге оказалось, что эти проценты съели прибыль по тем клиентам, которые были в списке дебиторских должников. А по некоторым клиентам фирма оказалась в минусе.

Выводы тут такие. Дебиторская задолженность — это актив компании и источник денег для операционной деятельности. А чтобы компания могла исполнять обязательства по кредиторской задолженности, ей нужны деньги, в том числе из дебиторки.

Хотите управлять компанией на основе цифр и предотвратить кассовые разрывы?

Проведите «Волшебный час» с нашим финансовым директором. Это бесплатная экспресс-консультация, на которой вы получите:

✔ Конкретные шаги для роста прибыли и снижения расходов.

✔ Анализ вашего бизнеса и скрытые резервы, которые можно использовать.

✔ Персонализированный план действий, который можно внедрить сразу.

Запишитесь на «Волшебный час» и взгляните на свой бизнес глазами профессионала.

Как поэтапно провести анализ задолженности дебиторов и кредиторов

Анализ дебиторской задолженности помогает понять, какому количеству контрагентов компания может дать отсрочку и сколько дней она проживет без этих денег. И, соответственно, если компания уже дала отсрочку, то сколько времени у нее остается до платежей кредиторам и возможного кассового разрыва. Другими словами, какой процент дебиторки и кредиторки компания может себе позволить.

Есть два способа провести анализ.

С помощью финансовой модели. Чтобы проанализировать, как дебиторка и кредиторка влияют на компанию, нужна финансовая модель — таблица, которая описывает показатели бизнеса и в которой можно проигрывать разные сценарии.

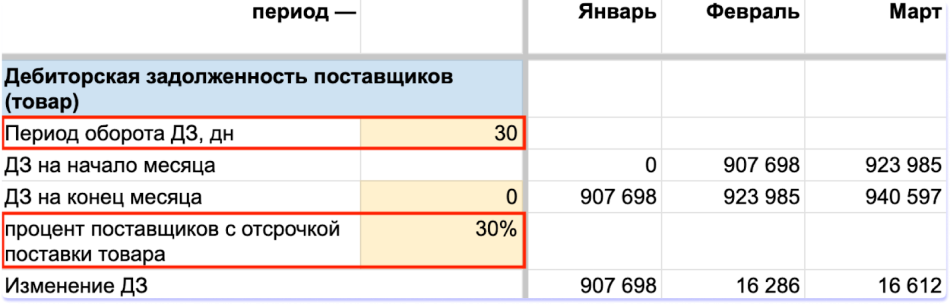

В финансовой модели есть разделы с дебиторской и кредиторской задолженностями.

→ По дебиторской задолженности: вносится сумма или процент от выручки, которые застряли в качестве дебиторки. Также нужно указать период оборачиваемости — срок, когда контрагенты должны заплатить. Дальше финмодель пересчитывает денежный поток компании, и можно увидеть, сколько денег остается за вычетом дебиторки. Остаточная сумма соотносится с расходами, и можно отследить, на сколько этих денег хватит.

Чем выше сумма или процент дебиторки и длиннее период оборачиваемости, тем меньше денежный поток компании. Может оказаться, что остаток средств даже не покроет расходы, и тогда возникнет кассовый разрыв. Его можно заранее увидеть на финмодели.

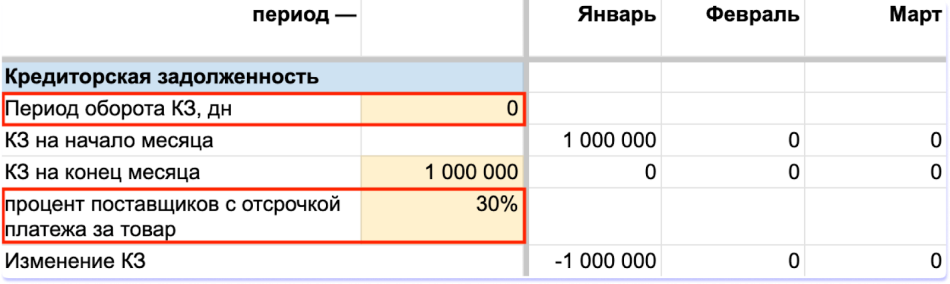

→ По кредиторской задолженности: здесь всё то же самое, но с другой стороны. В финмодели указывают, сколько дней готов подождать кредитор с платежом и сколько таких кредиторов у нас есть.

Чем их больше и чем дольше период оборачиваемости, тем значительнее денежный поток прямо сейчас. Эти деньги можно направить на текущие цели, например, пустить в оборот, а затем расплатиться с кредиторами.

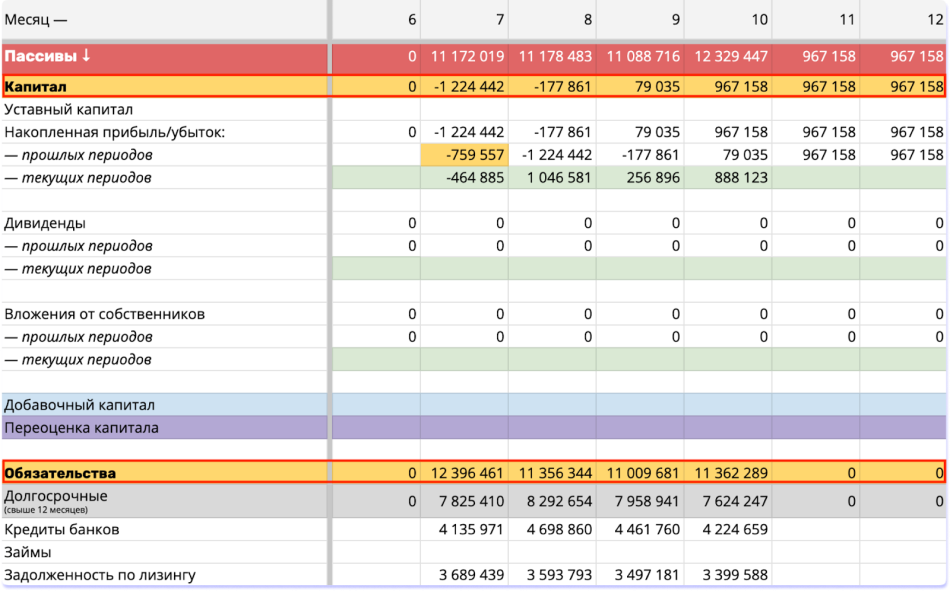

→ С помощью баланса. В балансе нас интересует соотношение долгосрочной и краткосрочной кредиторки с долей собственного капитала в пассиве.

Пассив показывает, за чей счет компания приобрела свои активы. Это могут быть как собственный капитал, так и заемные средства, то есть кредиторка. Если заемных средств больше, чем собственного капитала, то живет компания не на свои деньги, и по сути такой бизнес принадлежит кредиторам. Потому что, если они разом попросят деньги обратно, компания станет банкротом.

Тот случай, когда кредиторская задолженность в разы выше, чем капитал компании.

Кроме этого, в балансе можно посмотреть, какую долю занимает дебиторская задолженность в финансовой структуре компании. Нередко оказывается, что в бизнесе денег меньше, чем дебиторка, то есть компании остаются без оборотных средств и вынуждены брать кредиты.

Показатели при проведении анализа задолженности

Есть два прямых показателя, связанных с дебиторской и кредиторской задолженностями.

Коэффициент оборачиваемости дебиторской задолженности. Этот коэффициент показывает, как быстро компании возвращают долги. Конечно, чем быстрее, тем лучше, потому что дебиторка пополняет денежный поток.

Чтобы рассчитать коэффициент, нужно:

1. Дебиторскую задолженность за предыдущий месяц сложить с задолженностью текущего месяца. Результат разделить на два.

2. Выручку за месяц разделить на полученный в предыдущем шаге результат.

Например, 150 000 ₽ за прошлый месяц складываем с 200 000 ₽ за этот месяц и делим всё на два. Получается 175 000 ₽. Наша выручка за месяц — 1 млн ₽. Выручку делим на 175 000 ₽ и получаем 5,7.

Этот коэффициент смотрят в динамике. Здорово, если он растет, это значит, что бизнес становится платежеспособнее. А еще коэффициент можно сравнивать со среднеотраслевыми показателями. Например, для сельхозпредприятия этот показатель — 4,8, пищевой отрасли — 8, а для торгового бизнеса — 12.

Коэффициент оборачиваемости кредиторской задолженности. Показывает, через сколько компания отдает деньги кредиторам. Посчитать можно так:

1. Кредиторскую задолженность предыдущего месяца сложить с задолженностью текущего месяца и разделить на два.

2. Себестоимость проданных товаров разделить на полученный в предыдущем шаге результат.

Например, компания за прошлый месяц должна 100 000 ₽ и еще 200 000 ₽ за этот месяц. Складываем, делим на два и получаем 150 000 ₽. Себестоимость проданных товаров у нас 600 000 ₽. Себестоимость делим на 150 000 ₽ и получаем коэффициент 4.

Этот коэффициент должен быть как можно меньше. Если он уменьшается в динамике, и вы это контролируете, — хорошо. Если растет, нужно идти передоговариваться с партнерами об отсрочках.

Подробнее о том, как работать с кредиторской и дебиторской задолженностями, мы рассказали в других статьях ↓

Читать в Газете Нескучных

Как контролировать кредиторскую задолженность

Чек-лист по снижению дебиторской задолженности

Правила жизни бизнеса с дебиторкой

Анализ дебиторской и кредиторской задолженности: частые вопросы собственников

Эксперт Алина Саган

Финдир НФ

О чём говорит увеличение дебиторской задолженности?

Увеличение дебиторской задолженности говорит о том, что компания постоянно дает отсрочки своим контрагентам и не работает с дебиторской задолженностью.

С одной стороны, если она может себе это позволить, то ничего критичного в этом нет. С другой, чем дольше контрагент не платит, тем выше вероятность, что долг уйдет в категорию безнадежных. Выводы тут такие: за дебиторкой нужно следить, о ней нужно напоминать, потому что это заработанные компанией деньги.

Анализ дебиторской и кредиторской задолженности: в двух словах

-

Дебиторская задолженность — это деньги, которые должны компании ее контрагенты, а кредиторская задолженность — это то, что компания должна другим.

-

Дебиторскую и кредиторскую задолженности важно анализировать, потому что они влияют на денежные потоки компании.

-

Анализ дебиторской задолженности помогает понять, какому количеству контрагентов компания может дать отсрочку и сколько дней она проживет без этих денег.

-

Есть два прямых показателя, связанных с дебиторской и кредиторской задолженностями, — это коэффициенты оборачиваемости дебиторской задолженности и кредиторской задолженности.

Поможем разобраться с дебиторкой и кредиторкой

Финдиректора НФ помогают снизить дебиторскую и кредиторскую задолженности и выпутаться из других сложных ситуаций, если они возникли. Также они помогают бизнесу и с другими вопросами, например, выстроить управленческую отчетность и наладить стабильные продажи.

В итоге бизнес начинает получать чистую прибыль стабильно и в нужном объеме, а еще — развиваться и масштабироваться. Вот как это обычно бывает:

Вы тоже можете прийти к нам со своей бизнес-задачей — тип бизнеса, город и даже страна не важны. Мы работаем онлайн, поэтому можем сотрудничать с бизнесом из любого города России, СНГ и Европы.

А самый простой способ подробнее узнать о том, как финдир НФ помогает решать бизнес-задачи, — это онлайн-экскурсия ↓