Сейчас бережливость очень кстати — ситуация нестабильна, поэтому лучше синица в руках, чем журавль в небе. Поэтому с деньгами действуем по принципу: «Всех впускать. Никого не выпускать». Для этого нужен строгий учет денег и планирование денежного потока. В этом помогут отчет ДДС и платежный календарь.

Отчет о движении денег (ДДС)

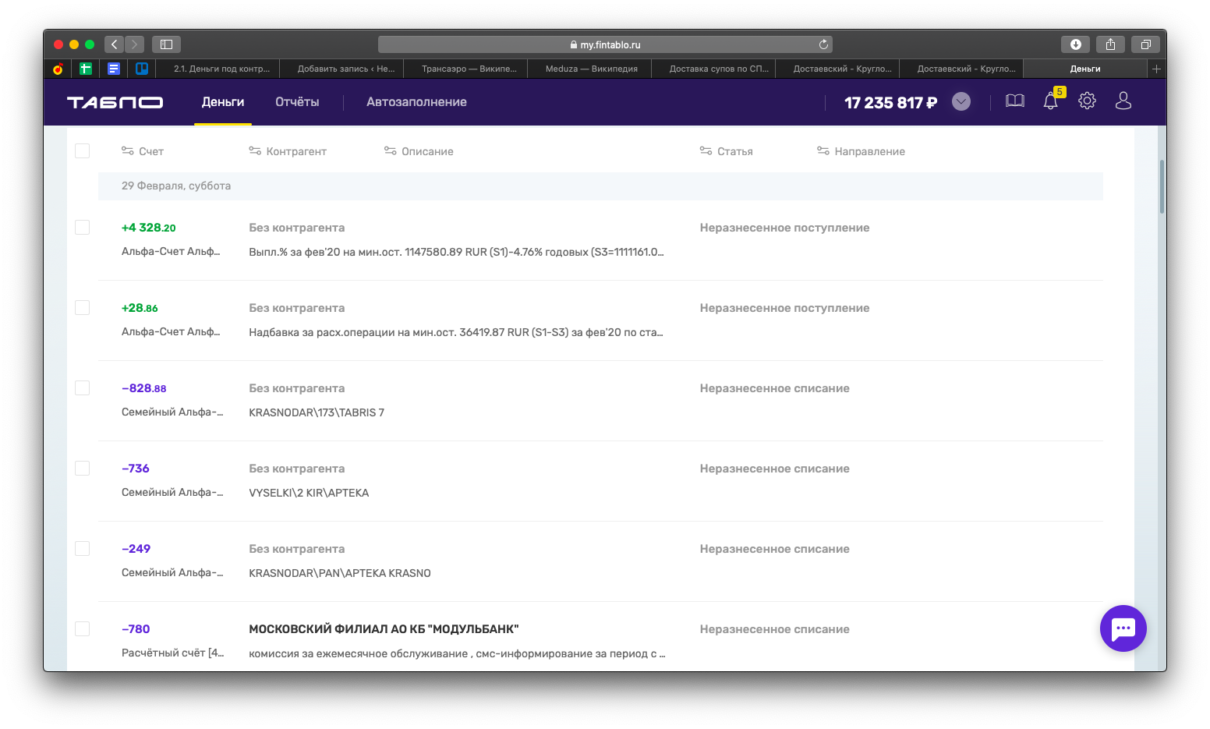

Самый простой отчет в управленке — сюда заносят поступления и выбытия по расчетному счету и кассе. Пришли деньги — записали, ушли — записали. При ведении этого отчета не надо думать, что это за деньги: предоплата или выручка. У ДДС одна функция: показать, сколько денег у вас сейчас на всех счетах. Еще можно проанализировать, откуда они приходят и куда уходят.

Можете вести ДДС в «Табло», при регистрации по ссылке у вас будет бесплатный доступ на 14 дней. Для этого надо зарегистрироваться по ссылке.

Также можете скачать шаблон для Гугл-таблиц и Экселя.

Платежный календарь

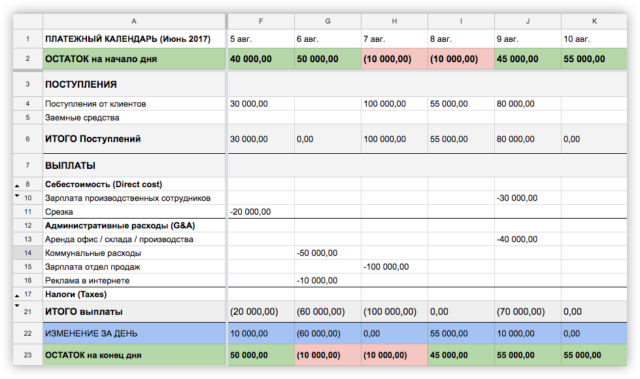

Платежный календарь — это инструмент, который позволит взять денежный поток под контроль. Работает он так: вносим в таблицу все планируемые расходы и поступления денег, анализируем выплаты на существенность и срочность.

Платежный календарь. 5 и 6 августа у нас будут деньги на счету, а 7 и 8 августа мы в кассовом разрыве. Потерпеть нужно до 9 числа, когда поступление на 80 тысяч выведет нас в плюс. А можно провести переговоры и получить эти 80 тысяч пораньше хотя бы частично.

Платежный календарь также есть в «Табло» — если на горизонте кассовый разрыв, умная программа вас предупредит. Есть и шаблон для Гугл-таблиц и Эксельки. А пока разберемся с главными правилами управления деньгами.

1. Выделите обязательные платежи с четкой датой и суммой — налоги, кредиты, принципиальные поставщики (приоритеты можете выставить только вы). Их нужно оплатить обязательно в конкретное время, ничего не сделаешь.

2. Найдите обязательные платежи с плавающей датой, которые можно задержать на несколько дней — зарплаты, лояльные поставщики, интернет, аренда. Попробуйте поуправлять ими в зависимости от входящих потоков денег. К примеру: аренду вы привыкли платить 5 числа ежемесячно, а договор вам позволяет сделать это в период с 5 по 10 число. Календарь вам показывает: заплатим аренду 5-го — попадем в кассовый разрыв до 10-го, потому что к нам следующий входящий платеж зайдет только 10 числа. Принимаете решение платить аренду 10 числа. Договоренности не нарушены, с разрывом пронесло. Фух.

3. Определите необязательные платежи, без которых можно выжить — офисные расходы, обучение сотрудников, представительские расходы. Их лучше отложить на более стабильное время.

4. Откажитесь от инвестиционных расходов, если компания без них обойдется в ближайшее время. Если у вас начата стройка или капитальный ремонт в самом начале, то лучше эти активности заморозить. Есть риск не вытянуть глобальную стройку или ремонт и остаться без самого ликвидного актива - денег. А недострой так и не начнет приносить прибыль.

5. Выставляйте даты оплат в платежном календаре исходя из возможности их погасить: максимально привязывайте расходы к поступлениям денег на счета.

6. Поступления планируйте по реалистичному сценарию, траты — по пессимистичному сценарию.

В зависимости от ситуации, можно вести платежный календарь каждый день или раз в неделю. В любом случае, он точно поможет взять под контроль денежные потоки и управлять ими.

Как выбраться из кассового разрыва

Если вы попали в кассовый разрыв или видите его на горизонте, есть несколько способов остаться на плаву.

Проведите аудит дебиторской задолженности. Пора всем задолжавшим клиентам напомнить о себе: разошлите письма, позвоните и сообщите о долге. Возможно, получится таким образом пополнить кассу.

Добивайтесь рассрочек. Сейчас время тяжелое и никто не хочет терять клиентов в вашем лице. Ведите ежедневные переговоры с поставщиками, которым вы задолжали и договаривайтесь о тех условиях, которые вы сможете выполнить. Возможно, не сразу выйдет, но руки опускать нельзя.

Обратите внимание на ваши активы. Может, на складе завалялось что-то «ненужное», что можно продать или сдать в аренду.

Предлагайте бартер, чтобы сэкономить деньги. Вдруг кому-то ваш товар или услуги будут полезны, а для вас это выгоднее, потому что поможет сохранить деньги в компании.

Стимулируйте покупателей платить вперед. Чтобы не замораживать деньги, предлагайте клиентам небольшие скидки, бесплатную доставку или подарки в обмен на полную или частичную предоплату.

Подайте в банк заявку на овердрафт. Овердрафт — это кредитная карточка для компаний. Ваш расчетный счет может уходить в минус на установленный лимит. Отличие от кредита в том, что в погашение долга будут сразу списываться все поступления на счет компании. Если кассовый разрыв продлится несколько дней, и потом сможете расплатиться с банком — это отличный вариант для подстраховки.

Обратите внимание на факторинг, чтобы поддержать уровень ликвидности в кризис. Как правило, в факторинге участвуют три лица: ваша компания, покупатель и компания-фактор (банк или специальная организация). В двух словах, мы продаем дебиторку и получаем сразу деньги, пусть и не все.

Схема следующая:

- Отгрузили клиенту товар или оказали услуги. Теперь он нам должен денег. Заплатит он когда-то там, но деньги нужны сейчас.

- Мы передаем акты фактору. Теперь клиент должен не нам, а этой компании.

- Фактор перечисляет нам до 90% от суммы долга клиента прямо сейчас.

- Клиент оплачивает свой долг фактору, а не нам.

- Фактор перечисляет оставшуюся сумму за вычетом своей комиссии.