Конспект антикризисного эфира с Александром Афанасьевым, сооснователем компании «Нескучные финансы». В эфире обсуждали, за какими показателями бизнеса нужно особенно пристально следить во время кризиса. Все примеры — из отчетов «НФ».

Показатели, о которых будем говорить, покажут, насколько компания готова к кризису, насколько собрана, позволят взглянуть на бизнес немного сверху и подскажут, как прийти к идеальной ситуации.

Обновили статью в январе 2025 года. Актуализировали информацию и добавили полезных ссылок.

Содержание

Ежемесячные метрики: выручка и прибыль на сотрудника

Еженедельно: метрики подразделений

Финансы бизнеса во время кризиса: в двух словах

Поможем увеличить прибыль не только в кризис

Ежемесячные метрики: выручка и прибыль на сотрудника

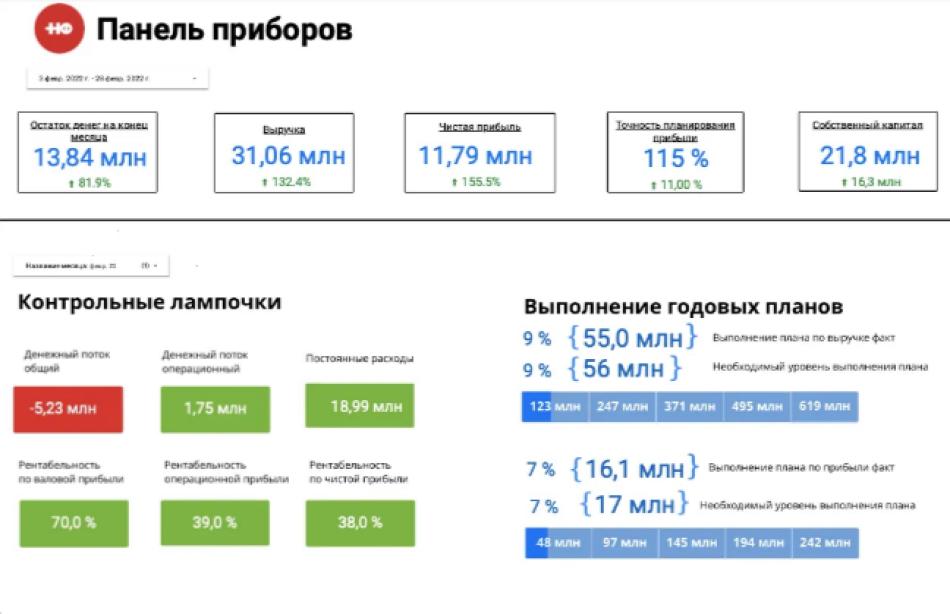

С точки зрения финансовой устойчивости каждый месяц нужно смотреть на метрики, которые говорят о том, насколько компания финансово здорова. Мы в Нескучных делаем это с помощью панели приборов.

Панель приборов Нескучных финансов. Как сделать такую же, мы рассказывали в статье «Как собрать финансовую панель приборов в Google Data Studio»

Ключевые показатели. В верхней части панели выведены ключевые показатели: остаток денег на счетах, выручка, чистая прибыль, точность планирования и собственный капитал:

Показатели довольно понятны, но всё же кратко скажу о каждом:

- Остаток денег на конец месяца — показывает, достаточно ли топлива у нашего бизнеса.

- Выручка — доходы компании за месяц, смотрим, растут или падают.

- Чистая прибыль — сколько осталось после вычета из выручки всех-всех расходов. Нужно добиваться, чтобы прибыль у компании была не околонулевой и выражена была не только в запасах и основных средствах, но и в деньгах.

- Точность планирования прибыли — чем выше точность планирования, тем профессиональнее работает команда.

- Собственный капитал — капитал компании, смотрим, что с ним происходит: растет или падает.

Главная обязанность менеджмента — делать так, чтобы компания была прибыльной. Если от месяца к месяцу компания генерирует убыток, то она больна. И в перспективе может умереть, то есть обанкротиться.

Интересное в Газете Нескучных про убыточный бизнес:

— Убыточный бизнес: как вывести в прибыль, с чего начать решение проблемы

— Как стабилизировать бизнес в кризис

— Убыточный бизнес: как понять, что компания прогорает, и исправить это

Цели по выручке и прибыли. В правой части панели — цель компании по выручке и прибыли:

По этому кусочку панели мы смотрим: куда компания идет? К какой цели? С какой скоростью? Например, видим, что январь и февраль «Нескучные» прошли в рамках плана. Понятно, что в марте будут изменения, но это не значит, что мы откажемся от цели. Будем думать, как ее достигнуть в новых условиях.

Цель помогает ответить на вопросы, что надо делать и что не надо делать.

Контрольные лампочки. Слева на панели находятся контрольные лампочки, они связаны с денежным потоком и рентабельностями:

Здесь важно следить за тем, достаточно ли у компании поступлений, — это денежные потоки и расходы. В кризис особенно важно заботиться о том, чтобы поступлений было больше, чем выбытий, иначе есть риск попасть в кассовый разрыв.

Если поступлений меньше, чем выбытий, — это повод разобраться, почему так. Например, у нас в феврале больше выбытий, потому что рухнули рекламные каналы, доходы упали, а расходы остались на прежнем уровне. Значит, мы направляем сюда внимание: ищем способы увеличить доходы и оптимизируем расходы.

Про расходы и рентабельности еще поговорим дальше.

Выручка и чистая прибыль. Ниже на панели смотрим динамику выручки и чистой прибыли:

Оцениваем, как выручка и прибыль ведут себя по отношению друг к другу в динамике за период. Прибыль должна расти быстрее выручки — это золотое правило экономики. Если не так, значит, компания работает неэффективно: у нее слишком много расходов, а доходы растут не так быстро.

Точность планирования. У нас этот показатель называется «тестом на красавчика». Он показывает, насколько владелец или руководитель управляет результатом. Нормальный показатель в коридоре 80%–120%:

Точность планирования в 80%–120% говорит о том, что результат управляемый, компания может на него влиять. Другие показатели, даже с большим позитивным отклонением, показывают, что управляемость низкая: то густо, то пусто.

Рентабельности. Дальше смотрим рентабельности по валовой, операционной и чистой прибыли:

Рентабельности показывают, какой процент выручки уходит на расходы или какая часть выручки становится прибылью:

- рентабельность по валовой прибыли — какой процент прибыли остается от выручки после вычета производственных расходов;

- рентабельность по операционной прибыли — какой процент остается от валовой прибыли после вычета расходов на коммерческий и административный блоки;

- рентабельность по чистой прибыли — какой процент остается от операционной прибыли после вычета расходов на налоги, кредиты и амортизацию.

Есть мнение, что компанию можно считать управляемой и финансово здоровой, если ее рентабельность по чистой прибыли больше 10%. Тогда ей будет хватать прибыли на дивиденды, фонды развития и резервов. А фонды, в свою очередь, позволят с меньшими потерями переживать кризисы.

Нормы по валовой прибыли нет, тут всё зависит от сферы деятельности. Например, мы стараемся держаться в диапазоне 70%–75%, но есть компании, для которых норма может быть в районе 50%. Тут лучше сравнивать с конкурентами.

Расходы. Дальше идет блок расходов по долям в выручке: какую долю занимают производственные, административные и коммерческие расходы.

Расходы нужно оптимизировать, независимо от того, упал доход или нет. Но оптимизацию нужно проводить с умом, чтобы не наоптимизировать лишнего.

При этом важно понимать, какой процент выручки уходит на расходы и сколько компания тратит по секторам: производственному, административному и коммерческому. Мы делим расходы именно так, а не на постоянные, переменные, прямые и косвенные, потому что так информативнее:

- производственные расходы — усилия, которые мы прикладываем, чтобы финдиректора производили выручку;

- административные — усилия для роста и развития компании;

- коммерческие — усилия для роста дохода.

Здесь есть правило: с ростом выручки доля расходов должна падать. Именно доля — процентное выражение, а не абсолютные значения.

Да, есть расходы, которые напрямую завязаны на выручку, — переменные. Тогда правило не будет работать, но в остальных случаях доля должна снижаться с ростом выручки. Ведь чтобы сделать х10 по выручке, вам не нужно платить зарплату 10 директорам.

Плохо, когда наоборот, вместе с ростом выручки растет и процент расходов. Если такое отклонение есть, на него нужно оперативно реагировать.

Выручка и прибыль на сотрудника. Показывает, сколько выручки и прибыли приходится на сотрудника в среднем.

В идеале с ростом команды выручка и прибыль на сотрудника должны расти. Ведь когда мы нанимаем людей, то рассчитываем, что они помогут компании зарабатывать больше. Но по моему опыту, в реальности часто людей набирают просто так, чтобы были, и этот показатель падает. В итоге компания превращается в кружок по интересам.

Падающий показатель выручки и прибыли на сотрудника — это пощечина для руководителя. Так же неприятно и отрезвляюще. Но тут не стоит впадать в крайности, бывают ситуации, когда падение этого показателя нормально, например, когда только наняли новых людей, — они 2–3 месяца входят в должность и пока работают не так продуктивно.

Доля ФОТ. Также важно анализировать долю расходов на ФОТ от выручки компании:

Особенно важно проводить анализ доли ФОТ тем компаниям, которые предоставляют услуги. Например, у нас на ФОТ приходится 50% выручки, и изменение его доли даже на 1% влияет на прибыль.

Здесь правило, как с расходами: с ростом выручки процент расходов на ФОТ должен падать. Если происходит наоборот, значит, неграмотно выстроена система мотивации в компании, и ее нужно пересматривать.

И опять же речь идет о доле, а не об абсолютных значениях. В деньгах зарплаты вполне могут расти вместе с выручкой компании, но доля ФОТ в процентах при этом должна снижаться.

Соотношение денег и кредиторки, своего и заемного капитала — показатели, связанные с финансовой устойчивостью и независимостью компании:

Соотношение денег и кредиторки еще называют ликвидностью компании. Это соотношение показывает, достаточно ли у компании денег, чтобы расплатиться с долгами. В нашей идеальной картинке денег и кредиторки должно быть поровну, но мы к ней еще пока не пришли.

Еще тут важно подумать, достаточно ли компании именно денег, а не запасов, товаров, основных средств, которые не всегда легко продать.

Соотношение собственного и заемного капитала — это про независимость компании от кредиторов. Чем больше собственного капитала, тем независимее компания.

Панель приборов — это верхний уровень. Если же нужно подробнее проанализировать источники выручки или расходы, то идем в ОПиУ — отчет о прибылях и убытках.

Еженедельно: метрики подразделений

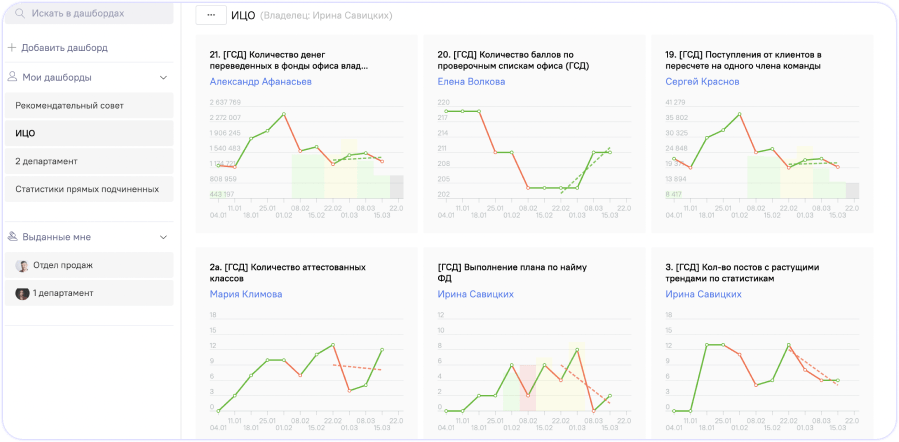

Раз в неделю команда топ-менеджеров отслеживает ключевые метрики по подразделениям. Эти метрики показывают тенденции и динамики: что растет, что падает.

Список метрик мы разрабатывали с командой вместе и ведем их в системе «Платрум»:

Покажу несколько примеров подразделений Нескучных финансов, но у вашего бизнеса метрики будут свои:

-

Количество денег, переведенное фонду офиса владельцев, — показывает, сколько денег от поступлений пошло на формирование фондов. Чем больше, тем спокойнее и безопаснее для компании.

- Количество баллов по проверочным спискам офиса безопасности — показывает, всё ли в порядке с юридической точки зрения.

- Поступления от клиентов в перерасчете на одного члена команды. Чем больше, тем лучше.

- Количество аттестованных классов, план по найму и количество постов с растущими трендами в HR-департаменте. Показывают, насколько продуктивна команда, а это и есть цель работы HR-департамента: обучение и развитие сотрудников.

- Количество лидов, квалифицированных лидов и встреч в отделе продаж. По ключевым этапам воронки оцениваем ситуацию в отделе продаж.

- Сумма продаж и сумма поступлений.

- Сумма активов Нескучных финансов.

- Просроченная кредиторка.

- Запланированное количество клиентов и их распределение на текущую неделю.

- Количество новых клиентов, которых взяли в работу.

- Количество клиентов на обслуживании.

- Количество неурегулированных отклонений в отделе качества.

С этими показателями работает команда, она видит взаимосвязи, может оперативно реагировать и принимать решения.

Отчет отдела продаж. Отдельно смотрим отчет отдела продаж:

Здесь мы следим за:

-

процентом выполнения плана по поступлениям;

-

стоимостью заявки и клиента;

-

LTV — сроком жизни клиента, — важным показателем для компаний, которые работают с постоянными клиентами;

-

приростом клиентов;

-

процентом потери клиентов.

Например, по нашему отчету видно, что план должен быть выполнен на 52%, а выполнен только на 28%. И мы знаем, с чем это связано, — рухнули рекламные каналы, а за ними и поток клиентов. Знаем и можем что-то предпринять, например, мы проводим выступления в бизнес-клубах и собираем заявки в ручном режиме.

Может показаться, что все эти показатели и отчеты — для крупного, богатого бизнеса. Но стоит понимать, что система собирается постепенно, последовательно. Это как с игрой на барабанах: сначала кажется невозможным сыграть хоть что-нибудь мелодичное, но если тренироваться дважды в неделю несколько месяцев, то получится.

Система показателей не появляется мгновенно. К примеру, мы свою выстраивали почти год и продолжаем ее обновлять и улучшать. При этом я не советую владельцам самим пытаться собрать и настроить всё. Чтобы это сделать профессионально, придется стать финдиректором.

Финансы бизнеса во время кризиса: в двух словах

-

Прибыль должна расти быстрее выручки — это золотое правило экономики. Если не так, значит, компания работает неэффективно: у нее слишком много расходов, а доходы растут не так быстро.

-

Точность планирования показывает, насколько владелец или руководитель управляет результатом. Нормальный показатель в коридоре 80%–120% говорит о том, что результат управляемый, компания может на него влиять.

-

Компанию можно считать управляемой и финансово здоровой, если ее рентабельность по чистой прибыли больше 10%. Тогда ей будет хватать прибыли на дивиденды, фонды развития и резервов. А фонды, в свою очередь, позволят с меньшими потерями переживать кризисы.

-

С ростом выручки доля расходов должна падать. Именно доля — процентное выражение, а не абсолютные значения.

-

С ростом выручки процент расходов на ФОТ должен падать. Если происходит наоборот, значит, неграмотно выстроена система мотивации в компании, и ее нужно пересматривать.

-

Чем больше собственного капитала, тем независимее компания.

Поможем увеличить прибыль не только в кризис

Наши финдиры знают, как улучшишь любые показатели бизнеса с помощью уникальной системы учёта.

Вот так мы помогли нашим клиентам ↓

Вы тоже можете прийти к нам со своей бизнес-задачей: тип бизнеса, город и даже страна не важны. Мы работаем онлайн, поэтому можем сотрудничать с бизнесом из любого города России, СНГ и Европы.

А самый простой способ подробнее узнать о том, как финдир НФ помогает решать бизнес-задачи, — это онлайн-встреча. ↓