Представьте, что завтра вам нужно платить зарплату, а денег на счете компании осталось только на бумагу для принтера. В пятницу вам придет оплата за крупный заказ, а пока сотрудники будут пить кофе 3-в-1 вместо капучино. Это кассовый разрыв — ситуация, в которой бизнесу не хватает денег, чтобы покрыть текущие обязательства.

От кассовых разрывов помогает платежный календарь — мы называем его «мазью от кассовых разрывов». Это простейший финансовый инструмент, который помогает компаниям следить за денежным потоком и вовремя реагировать на форс-мажоры.

Что такое платежный календарь

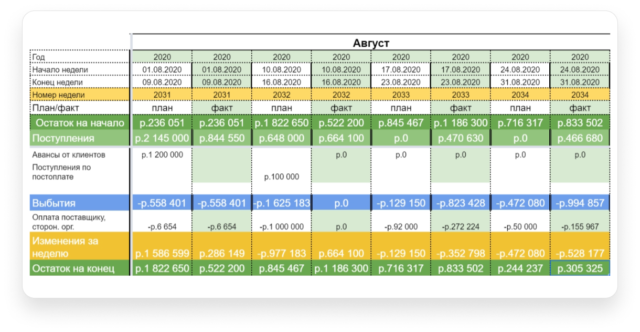

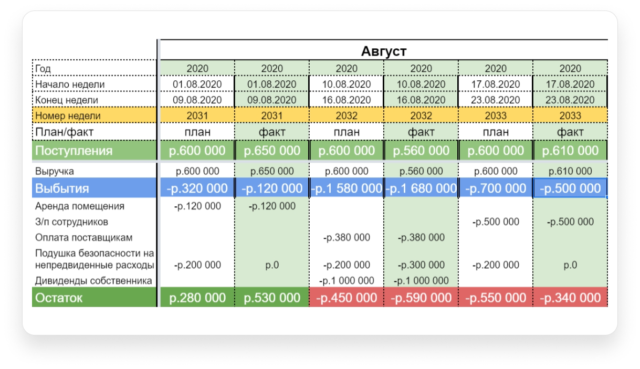

Платежный календарь — это таблица о том, что будет с деньгами вашей компании в будущем (в течение недели или месяца). Там планируется, сколько денег поступит на счет, сколько надо будет потратить и останется ли что-нибудь после этого.

Механика работы с платежным календарем следующая:

1. Вносите в таблицу планируемые поступления: авансы и предоплаты от клиентов, инвестиции, кредиты и так далее.

2. Прописываете планируемые выбытия: зарплату сотрудников, аренду помещения, оплату поставщикам и так далее.

3. Если видите, что будет кассовый разрыв, принимаете меры: переносите оплаты или отменяете их, просите клиентов заплатить пораньше.

4. В конце недели указываете фактические доходы и траты, проводите план-факт анализ и замеряете точность планирования.

Теперь давайте разберемся с конкретными ситуациями, в которых платежный календарь помогает бизнесу. А потом дадим инструкцию, как организовать регулярное планирование денежного потока с помощью этого замечательного инструмента.

Сценарий 1. Деньги никогда не поступают на счет вовремя. Кто виноват?

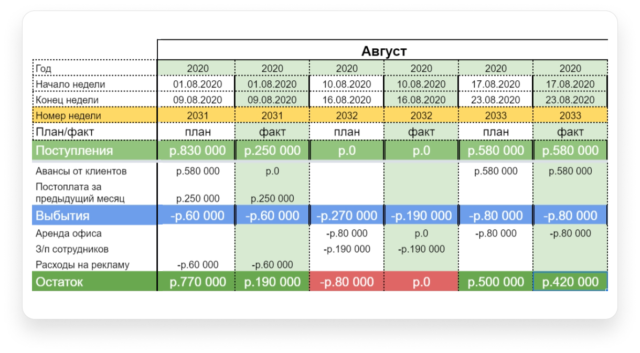

У Андрея небольшое маркетинговое агентство. Клиенты приходят к нему, чтобы он настроил рекламу в соцсетях или запустил новый сайт. В этом месяце Андрей взял в работу 3 проекта. Предоплата за них должна поступить на счет компании до конца недели: в общей сложности Андрей ждет 580 тыс.руб. Исходя из плановых поступлений, он садится и планирует расходы на ближайший месяц.

Но вот наступила пятница, а денег на счете как не было, так и нет. В понедельник нужно платить за аренду офиса, да и зарплата не за горами. Андрей понимает, что через неделю компания попадет в кассовый разрыв.

На планерке начали разбираться, в чем дело. Выяснилось, что менеджеры просто не дожали клиентов внести предоплату в срок. Понятно, что вовремя получить предоплату уже не получится, но все еще можно договориться с арендодателем об отсрочке платежа. Даже пара дней сыграет Андрею на руку: за это время можно переговорить с клиентами и все-таки получить предоплату. А после — заняться переобучением менеджеров, чтобы такая ситуация больше не повторилась.

Чем поможет платежный календарь? Если бы в агентстве не вели платежный календарь, компания не узнала бы, что ей грозит кассовый разрыв. Не узнали бы про кассовый разрыв — не стали бы разбираться в ситуации и не докопались бы до сути проблемы. В этом случае платежный календарь не только помог разобраться с финансами, но и решил более глобальный вопрос: Андрей нашел слабое место в работе компании и вовремя переобучил менеджеров.

Сценарий 2. Важный клиент просит о спецусловиях. Можно ли пойти ему навстречу?

Компания Алены производит и поставляет швейные машинки на швейные фабрики. Обычно Алена работает с клиентами по предоплате 50%. Но крупный и важный заказчик, отношения с которым портить не хочется, просит начать работу по предоплате 20%. Дальше события могут развиваться так:

Вариант 1. Алена отказывает клиенту со словами: «А может вам вообще бесплатно все сделать?» Кассовый разрыв в такой ситуации компании вряд ли грозит, но так Алена навсегда потеряет крупного заказчика, который в перспективе мог регулярно приносить большую выручку.

Вариант 2. Алена идет клиенту навстречу и без лишних вопросов подписывает договор. Через неделю выясняется, что с таким процентом предоплаты у Алены нет денег вовремя заплатить поставщикам. В результате компания попала в кассовый разрыв.

Вариант 3. Алена планирует денежный поток в платежном календаре и здраво оценивает ситуацию. Предоплаты в 20% явно недостаточно, чтобы покрыть обязательства перед подрядчиками. Отказываться от клиента Алена не захотела, вместо этого провела переговоры с поставщиками и аналогично договорилась о сниженной предоплате. Все довольны, кассовый разрыв компании не грозит.

Чем поможет платежный календарь? Платежный календарь в этой ситуации не только предупредил кассовый разрыв и помог перепланировать бюджет, но и позволил удержать крупного заказчика. Без календаря Алена потеряет клиента или подпишет договор не глядя, а потом придется разгребать последствия.

Сценарий 3. Я собственник компании. Сколько денег я могу забрать себе?

Никита — владелец кофейни. Бизнес работает исправно: количество заказов растет, клиенты довольны обслуживанием, а сотрудники — условиями работы. Компания стабильно находится в плюсе, а Никита даже думает открыть вторую точку.

Как собственник, Никита понимает, что бизнес функционирует без его участия. А значит, самое время отправиться в отпуск. Где взять деньги на поездку? Первая и вроде бы логичная мысль — вытащить нужную сумму со счета компании. Никита видит, что на счете есть свободный миллион — и забирает его себе в качестве дивидендов.

Тут Никита допускает сразу 2 ошибки:

Ошибка 1. Дивиденды напрямую связаны с чистой прибылью. Нельзя просто так забрать со счета миллион. Если половина этих денег должна покрыть зарплату сотрудников, а еще 300 тысяч нужны на оплату аренды и поставщиков, собственник может забрать только 200 тысяч. И то с большой оговоркой. А вдруг завтра в кофейне прорвет канализацию: на какие деньги ее чинить? На счете компании всегда должен находиться неприкосновенный запас свободных денег.

Ошибка 2. Если в компании не ведется платежный календарь, собственник увидит большое количество предоплат на счете и заберет себе всю сумму. Он даже не будет разбираться — планирует ли бизнес использовать эти деньги. А потом компания попадет в кассовый разрыв, и придется нести деньги обратно. У Никиты складывается ощущение, что он то берет, то отдает, а в итоге ничего не имеет.

Чем поможет платежный календарь? Платежный календарь поможет спланировать денежный поток и рассчитать сумму дивидендов, которую безболезненно можно взять. Никита получает регулярные, пусть и небольшие, отчисления. В отпуске он может не волноваться, что люксовый номер отеля станет причиной кассового разрыва.

Как пользоваться платежным календарем

1. Определите ответственного за заполнение платежного календаря. Лучше всего поручить эту задачу кому-нибудь из финансового отдела, например, бухгалтеру. Так не возникнет ситуации, когда с календарем одновременно работают все сотрудники. Представьте, что таргетолог вносит в календарь траты на рекламу, а офис-менеджер в это время отмечает, сколько денег нужно на печеньки и кофе. Если кто-то из них ошибется с ячейкой, другие данные могут потеряться. В конце месяца приход и расход не сойдутся, а виноват окажется бухгалтер.

2. Определите центры планирования. Составьте список всех статей расхода и дохода, чтобы ничего не упустить. В каждом таком центре планирования будет свой ответственный: сотрудник, который соберет и передаст информацию тому, кто заполняет платежный календарь. Это может выглядеть примерно так:

Руководитель отдела снабжения: закупает материал, занимается логистикой

Управляющий: планирует расходы на администрирование бизнеса

Маркетолог: рассчитывает бюджет на продвижение

3. Распишите процесс планирования. Вы должны точно знать, кто и когда предоставляет данные ответственному за заполнение календаря. Например, вы проводите еженедельную планерку во вторник после обеда. Это значит, что копия заполненного календаря должна быть на столе у всех ключевых сотрудников в понедельник вечером. А чтобы это произошло, в понедельник утром нужная информация должна быть у бухгалтера.

4. Внесите данные в платежный календарь. В платежном календаре несколько основных разделов: дата, поступления, выбытия, остаток. Укажите период планирования, внесите все статьи планируемых доходов и расходов, а в конце недели уточните фактические данные. После этого вы сможете оценить остаток средств на счете и скорректировать финансовые цели на следующие неделю.

5. Регулярно проводите планерки и делайте план-фактный анализ. План-фактный анализ помогает понять, удалось ли в реальности заработать/потратить столько денег, сколько вы запланировали. Если что-то пошло не так, на планерке вы сможете определить узкие места планирования и докопаться до источника проблемы, как мы сделали в примере про Андрея и маркетинговое агентство.

***

Ведите платежный календарь и никогда не попадайте в кассовые разрывы!

А чтобы лучше разобраться в финансах, подписывайтесь на наш бесплатный курс «Управленка». Это 8 классных писем, после которых с отчетами все станет ясным, как божий день.