Собственникам, которые решили покупать чужой бизнес, часто советуют что-то такое: «Проверь, сохранятся ли для тебя условия аренды». Или вот: «Убедись, что у компании зарегистрирована торговая марка». Все эти советы супер, если вы знаете, что покупаете прибыльный бизнес. А если нет, то попросите всех советчиков подождать и сначала проверьте финансовые отчеты. Мы вот проверили и сэкономили на покупке конкурента миллион рублей.

Компания «Блик» с 2014 года работает в сфере услуг: устанавливает и обслуживает автоматизированные системы освещения для ресторанов, отелей и спа-центров. Это не просто лампочки и торшеры, а целые системы. В них можно настраивать цвет свечения, интенсивность, включение и отключение по расписанию. Так создают особую атмосферу.

Свои 5 млн рублей выручки компания зарабатывала на установке оборудования и его обслуживании. Раз в месяц мастер проверял работоспособность каждой системы, менял лампочки, диоды и реле, если это требовалось.

Осенью 2021 года «Блик» нашел конкурента — компанию «Светоч», которая разработала ПО для дистанционного обслуживания подобных систем. Например, из отеля звонят и жалуются, что не могут настроить фиолетово-голубую подсветку в бассейне. А менеджер вместо того, чтобы отправлять туда мастера, нажимает пару кнопок в приложении — и всё снова работает. Конечно, «Блик» захотел купить конкурента вместе с технологией.

Покупка затянулась на год, и за это время бизнес начал работать с «Нескучными финансами». Дальше — история про то, как мы смогли сэкономить на покупке миллион рублей, всего лишь заглянув в отчеты конкурента.

«Блик» и «Светоч» — выдуманные названия. Мы их используем, чтобы сохранить конфиденциальность клиента. А вот история правдивая.

На что смотреть при покупке компании

При покупке бизнеса главное — убедиться, что вы покупаете не убыточную компанию. Для этого нужно точно знать, что доходы бизнеса больше его расходов. Эти данные можно посмотреть в отчете ОПиУ.

Кроме ОПиУ при покупке бизнеса смотрят и другие отчеты. Например, ДДС и баланс. ДДС покажет, откуда в компанию приходят, куда уходят и на каких счетах хранятся деньги. Баланс покажет, чем богата компания, растет ее капитал или, наоборот, уменьшается.

Кроме финансовых показателей при покупке бизнеса еще анализируют клиентов и конкурентов, проверяют, нет ли у компании исков, смотрят, какие есть каналы продвижения и что там с клиентской базой.

Мы с собственниками «Блика» тоже всё это смотрели. Для анализа финдиректор со стороны «Светоча» предоставил нам два отчета: ДДС и ОПиУ. Они были составлены не очень корректно, но информации в них хватило, чтобы найти проблемные места бизнеса и снизить сумму покупки с 12 до 11 млн рублей.

ДДС: увидели, что в отчетах не хватает расходов

ДДС — это отчет о движении денег. Он показывает, сколько в компанию приходит денег и когда, сколько уходит — и когда. У нашего конкурента в ДДС мы не нашли некоторых важных статей расходов. Например, трат на бухгалтера или аренду склада. Обычно эти расходы есть у всех компаний, а у «Светоча» их не было, и мы насторожились.

Мы понимали, что без бухгалтера компания работать не может — значит, расходы на его зарплату точно есть. Но из-за того, что в отчетах они не отражены, «Светоч» искусственно завышает прибыль. Собственник «Светоча» обещал, что после покупки чистая прибыль будет больше 350 000 рублей в месяц, но из-за неучтенных расходов мы бы не получили части этих денег.

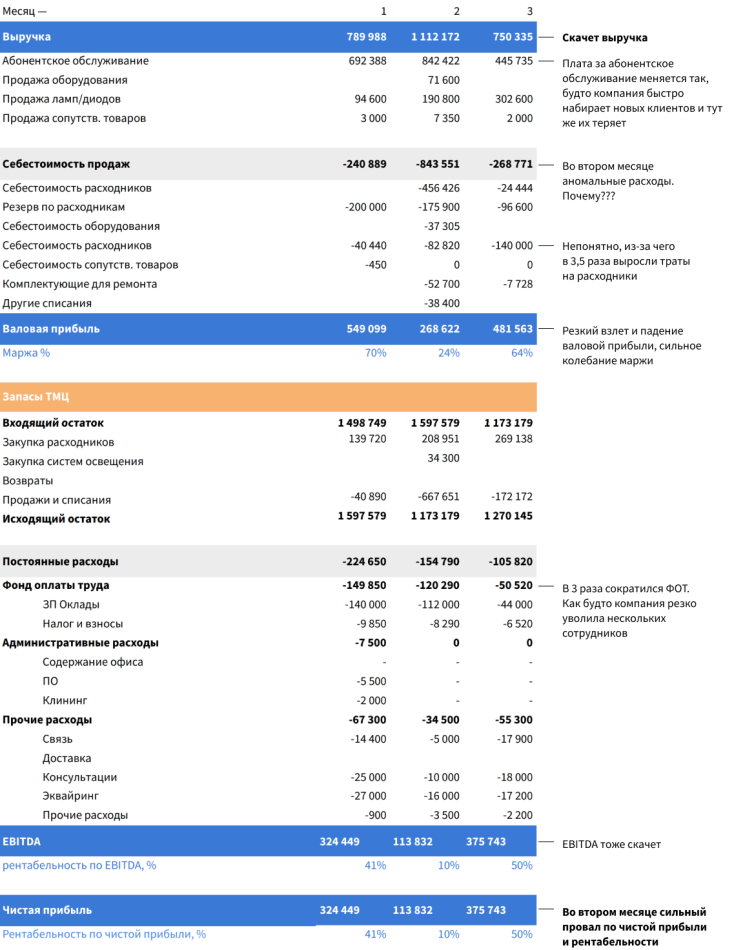

ОПиУ: нашли скачки маржинальности и рентабельности

ОПиУ — отчет о прибылях и убытках. В нем видно, сколько компания заработала и потратила и на какие цели. В ОПиУ конкурента нас сразу смутили неравномерные списания материалов, сомнительные расходы на зарплаты и большие колебания выручки.

Списания материалов. У «Светоча» была сложная система списания расходников. Сначала мастер заносил в таблицу все лампочки и провода, которые использовал во время техобслуживания. Расчет, конечно, шел в штуках. Но в системе «Мой склад» списания проходили контейнерами, и из-за этого отчеты приходилось корректировать вручную.

В итоге никто не мог сказать точно, сколько у компании уходит расходников в месяц, сколько они стоят и как списываются. По отчетам получалось, что в один месяц компания могла списать 15 контейнеров со светодиодами, а в следующий, например, только три. Мы понимали, что это невозможно и где-то в отчетах ошибка.

Зарплаты. Еще мы заметили, что в «Светоче» резко сократился фонд оплаты труда. В январе, например, на зарплаты уходило около 150 000 рублей, а в марте — только 50 000. Выглядит так, будто нескольких сотрудников уволили. Тут нам было непонятно: сколько в итоге у компании будет уходить денег на эту статью расходов? А сколько надо нанимать сотрудников, чтобы все работало хорошо?

Выручка. Мы знали, что зимой у компании высокий сезон и выручка должна быть немного больше, чем летом. Но отчеты показали разброс и здесь: например, в один зимний месяц «Светоч» мог заработать 1,1 млн, а в другой — только 750 000 рублей. Мы не могли понять, с чем связаны такие перепады, и это нас настораживало.

Были еще некоторые нестыковки, которые привлекли наше внимание.

Больше всего нам не понравились скачки маржинальности и рентабельности по чистой прибыли. Например, в течение трех месяцев маржинальность могла вырасти до 70%, потом обвалиться до 24% и снова вырасти до 64%. При этом максимальное колебание маржинальности в устойчивых компаниях — в пределах 5%.

Несостыковки в отчетах «Светоча» наводили на мысль, что реально компания может не зарабатывать ни 1,1 млн рублей выручки, ни тем более 350 000 рублей прибыли ежемесячно. Поэтому мы решили проверить всё самостоятельно и составили финмодель.

Финмодель: посчитали реалистичный вариант

Финансовая модель — это инструмент для быстрой проверки бизнес-гипотез. Например, в ней можно посмотреть, как изменится прибыль компании, если увеличить средний чек на 10% или сократить расходы на 5%. Мы хотели выяснить, как будет вести себя прибыль «Светоча», если сами посчитаем выручку компании и добавим все неучтенные статьи расходов.

Чтобы посчитать выручку, мы связались с юристом и попросили сказать, договоры на какую сумму ему поступают ежемесячно. Оказалось, примерно на 470 000 рублей. Еще 185 000 в среднем приходилось на продажу клиентам расходников — например, чтобы они могли менять лампы в тех приборах, где это можно сделать без мастера.

В сумме у нас получилось около 655 000 рублей выручки. Это уже меньше, чем показывали отчеты «Светоча»: не 750 000 рублей и не 1,2 млн.

Чтобы увидеть приблизительную прибыль «Светоча», мы добавили в финмодель неучтенные статьи расходов. Посчитали затраты на аренду склада, канцелярию, зарплату бухгалтеру. И увидели, что в самом лучшем случае чистая прибыль будет около 250 000 рублей. В более реалистичном — около 200 000 рублей. В пессимистичном варианте прибыль могла быть и того меньше.

Показали отчеты собственнику и добились снижения стоимости

Мы проанализировали ДДС и ОПиУ компании, которую собирались купить. Нашли неучтенные расходы, которые завышали прибыль, и аномалии в списании материалов, зарплатах и выручке.

Чтобы узнать, сколько чистой прибыли на самом деле сможем получать после покупки конкурента, мы составили финмодель. Увидели, что ни о каких 350 000 рублей речи нет — хорошо, если будем получать 200 000. С чистой прибылью 350 000 рублей мы могли бы зарабатывать на «Светоче» 4,2 млн рублей за год, но с 200 000 — только 2,4 млн.

Мы показали эти отчеты собственнику «Светоча» и сказали, что не можем заплатить 12 млн рублей за компанию с такой сомнительной отчетностью. Он согласился и уступил на продаже 1 млн рублей. Теперь «Блик» купит конкурента на 9% дешевле.

Вот так несколько ошибок в финучете помогли нам не обмануться и неплохо сэкономить.

Как начать работать с нашим финдиректором

Ошибки и аномалии в финансовых отчетах, которые может найти финансовый директор, — мощный инструмент в переговорах.

❌ Хлипко и неубедительно: «Мне кажется, бизнес столько не зарабатывает, может, скинете 10%?»

✅ Твердо и решительно: «В ваших финансовых отчетах ошибки: материалы списываются некорректно, маржа и прибыль скачут. Я не могу быть уверенным в финансовом результате, поэтому считаю, что сумма продажи должна быть снижена на 10%».

Если вы зайдете с таких козырей, с вами вряд ли захотят спорить. А продавец будет рад дать скидку, пока вы не найдете еще ошибки или вовсе не передумаете заключать сделку.

Наши финдиректора помогают собственникам разобраться, стоит ли покупать бизнес и сколько за него платить. Можете не переживать, что купите кота в мешке и через полгода приобретенная компания начнет тянуть деньги из основного бизнеса.

Со всеми компаниями финдиректор работает на аутсорсе в онлайне, поэтому город не важен. Вы можете подробнее узнать о работе финансового директора и о том, как он может помочь именно вашей компании. Для этого запишитесь к нам на онлайн-консультацию ↓