Если коротко, платежеспособность показывает возможность компании в принципе погашать долги. А ликвидность говорит о том, насколько быстро получится это сделать. Оба понятия характеризуют финансовую устойчивость бизнеса. Как, зачем их считать и анализировать — рассказываем в статье. Слово — финансовому директору.

Обновили статью в декабре 2025 года. Добавили конкретные советы по повышению ликвидности и простые ответы на главные вопросы собственников.

Содержание

Платежеспособность и ликвидность: в чем разница

Показатели платежеспособности: два коэффициента и один мультипликатор

Как оценивать платежеспособность компании

Операционная ликвидность и кассовый разрыв: как измерить и устранить

Как повысить ликвидность компании: основные методы

Пример расчета платежеспособности бизнеса

Отраслевые ориентиры по коэффициентам ликвидности и платежеспособности в России

Как платежеспособность и ликвидность связаны с доступом к финансированию

Ликвидность и платежеспособность: частые вопросы собственников

Ликвидность и платежеспособность: в двух словах

Поможем с платежеспособностью и ликвидностью вашего бизнеса

Платежеспособность и ликвидность: в чем разница

Платежеспособность — это возможность компании погасить долги, если вдруг ей придется в один момент рассчитываться со всеми кредиторами.

Чем выше платежеспособность, тем более финансово устойчива компания, тем больше доверия к ней со стороны банков, инвесторов и контрагентов — они знают, что не потеряют деньги.

А ликвидность компании— это то, насколько быстро компании удастся продать активы, чтобы покрыть свои долги. Чем выше ликвидность, тем быстрее бизнес сможет рассчитаться с кредиторами.

Оценивать ликвидность и платежеспособность нужно не для того, чтобы успокоить кредиторов, а больше для себя. Чтобы понимать текущее состояния дел:

- не грозят ли бизнесу кассовые разрывы или банкротство?

- может ли компания расти, развиваться?

- как можно улучшить финансовое состояние?

- получится ли погасить кредит?

Ну и так далее.

Показатели платежеспособности: два коэффициента и один мультипликатор

Есть несколько коэффициентов, которые позволяют оценить платежеспособность бизнеса под разными углами. Разберемся с каждым из них.

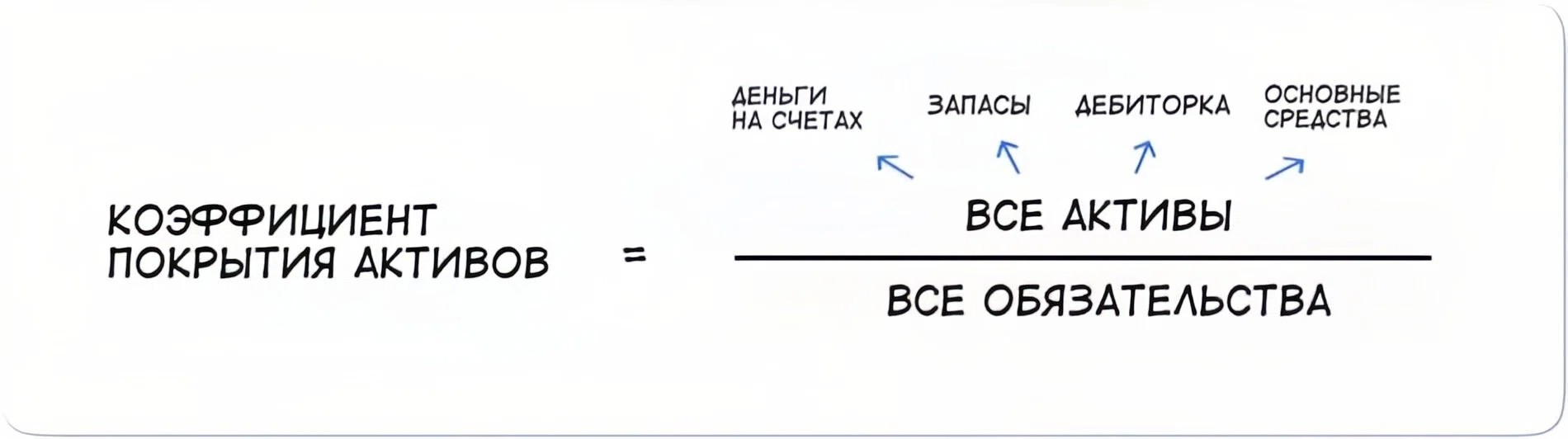

Коэффициент общей платежеспособности показывает, способна ли компания покрыть активами все свои обязательства за счет активов.

Чтобы рассчитать коэффициент общей платежеспособности, нужно взять все активы компании — это деньги, запасы, дебиторская задолженность и основные средства — и разделить на все обязательства.

В идеале коэффициент общей платежеспособности должен быть больше 1. Если так, значит, бизнес может покрыть все долги, если продаст все активы.

Если коэффициент общей платежеспособности меньше 1, то, скорее всего, у компании большая закредитованность и дыра в собственном капитале. Так и до банкротства недалеко.

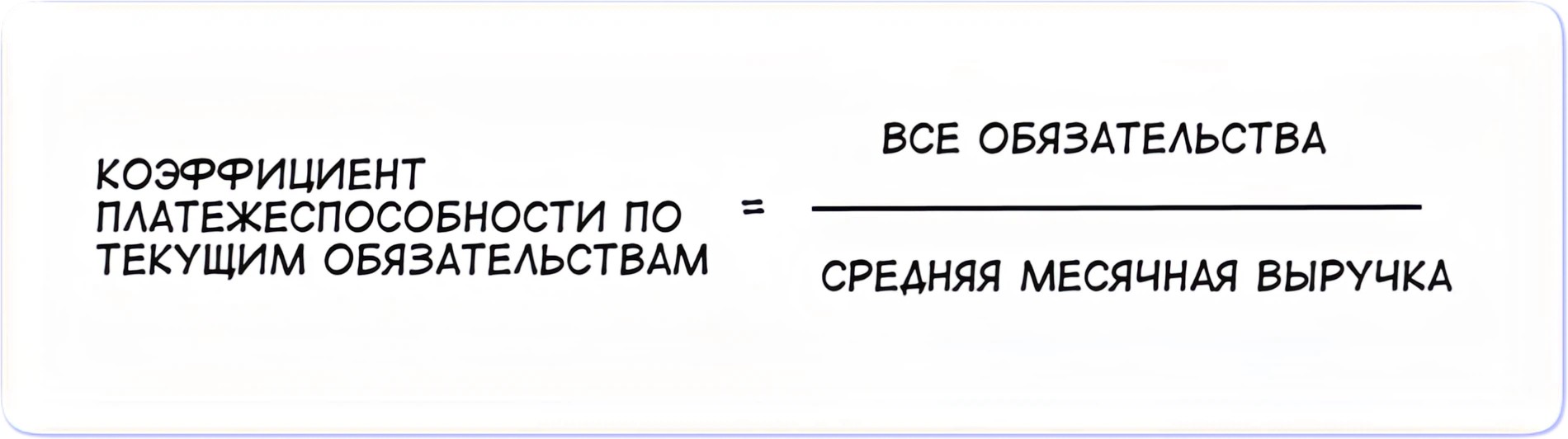

Коэффициент платежеспособности по текущим обязательствам показывает, сколько потребуется времени, чтобы покрыть выручкой все долги. Считают так:

Если коэффициент платежеспособности по текущим обязательствам равен 6 месяцам или меньше — всё хорошо, компания генерирует достаточно выручки, чтобы расплачиваться с долгами из нее.

Если получается больше 6 месяцев — нужно думать, как нарастить выручку или уменьшить долги.

Обычно финдирам недостаточно этих двух коэффициентов, потому что важно не только отдать долги, но и продолжить работу: платить зарплаты, аренду и так далее. Понять, выйдет ли у компании такой фокус, помогает мультипликатор долга к EBITDA ↓

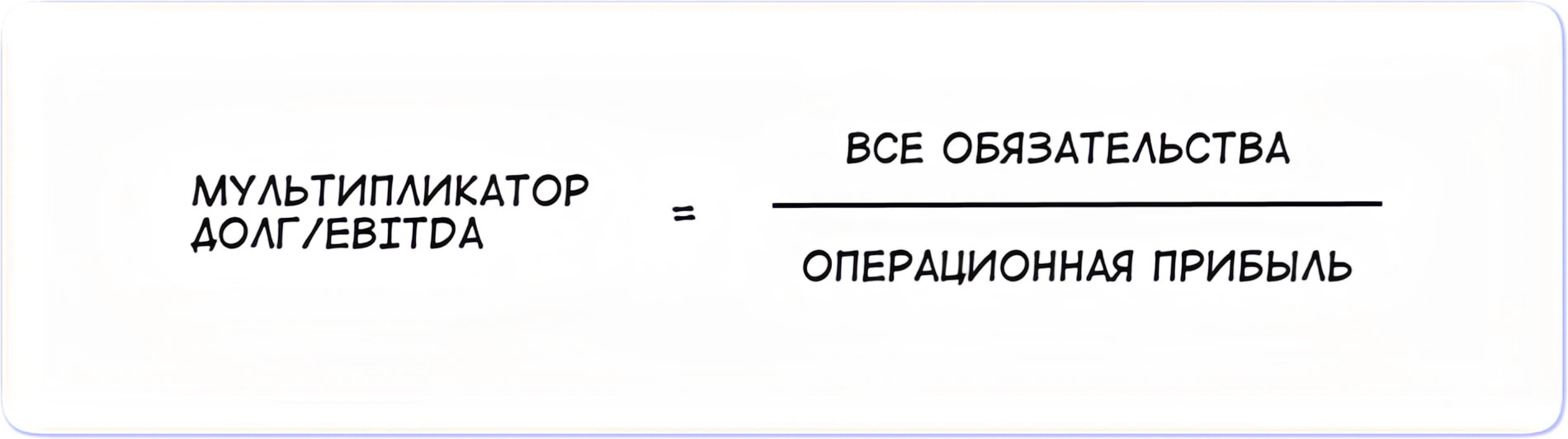

Мультипликатор долга к EBITDA показывает, сколько потребуется времени, чтобы покрыть все долги, продолжая вести текущую деятельность: платить зарплату людям, что-то производить, тратить деньги на коммуналку, интернет и так далее.

Чтобы рассчитать мультипликатор долга к EBITDA, нужно очистить выручку от всех расходов и оценить соотношение двух показателей: операционной прибыли и суммы всех долгов.

Норма мультипликатора долга к EBITDA — до 2 лет. Если компания в течение этого срока может операционной прибылью погасить все долги — окей, всё в порядке, она способна платить, продолжая работать в обычном режиме.

Если получается более 2 лет — у компании либо слишком много долгов, либо она мало зарабатывает. Надо учиться генерировать больше прибыли или постараться уменьшить долги.

Как оценивать платежеспособность компании

Хоть мы и обсудили показатели платежеспособности выше, но ориентироваться только на них нельзя. Платежеспособность отражает лишь наличие активов, но не их качество, поэтому ее нужно оценивать в связке с ликвидностью.

Например, в моменте у компании нет нужного количества денег, чтобы покрыть долги, — платежеспособность низкая. Но если есть активы, которые можно быстро продать, то по факту она справится: рассчитается с кредиторами.

И наоборот тоже бывает: вроде в недвижке и оборудовании закопаны миллиарды, но только превратить их обратно в деньги не выходит — ликвидность ужасная.

Чтобы понимать, как на самом деле обстоят дела с деньгами, платежеспособность и ликвидность всегда оценивают в комплексе.

Показатели ликвидности: абсолютная, операционная и текущая, коэффициент покрытия активов и их структура

Ликвидность показывает, как быстро бизнес способен продать свои активы, чтобы рассчитаться с кредиторами. Какие-то активы можно превратить в деньги за пару дней или недель, а какие-то и за десять лет не продашь. В целом они делятся на четыре группы:

- Высоколиквидные активы — это те, которые максимально быстро превращаются в деньги: сами деньги (на счетах или в сейфе), депозиты, ценные бумаги, валюта.

- Быстрореализуемые активы — те, что превращаются в деньги за пару недель: дебиторка, товары высокого спроса.

- Медленнореализуемые активы — их продать сложнее. Например, запасы на складе, долгосрочная дебиторская задолженность.

- Труднореализуемые активы — их труднее всего продать по рыночной стоимости. Это основные средства: здания, оборудование, транспорт и так далее. А также нематериальные активы: авторские права, патенты, лицензии, программные продукты, бренд.

Для оценки ликвидности тоже есть свои коэффициенты. Рассмотрим каждый из них.

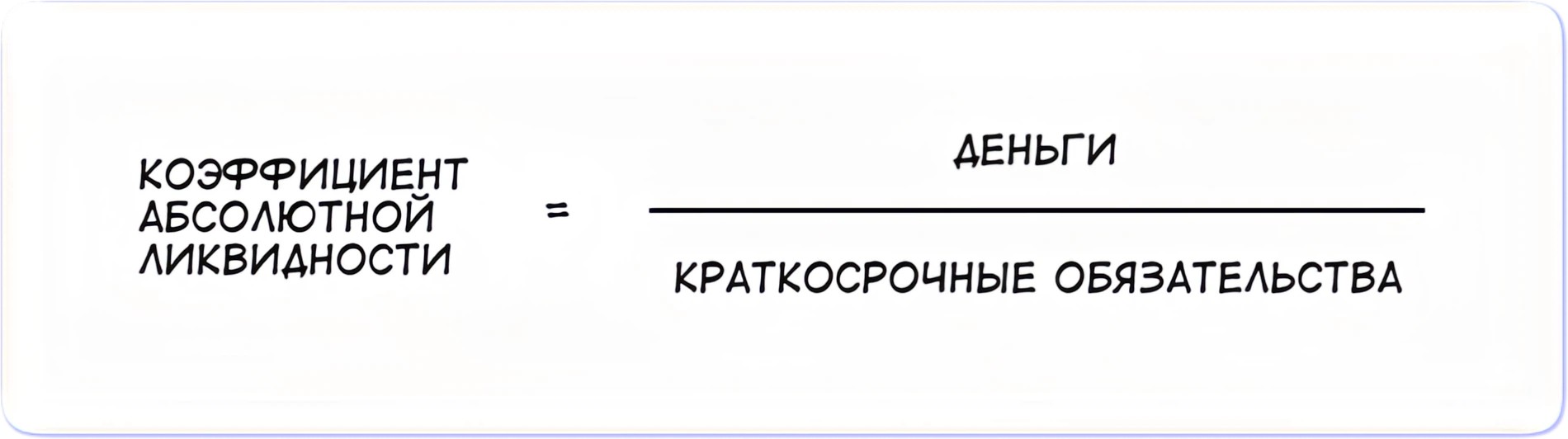

Коэффициент абсолютной ликвидности помогает понять, какую долю краткосрочных обязательств компания может погасить самым высоколиквидным активом — деньгами.

Норма для коэффициента абсолютной ликвидности — от 0,2. То есть хотя бы 20% всех обязательств бизнесу стоит держать в деньгах.

В другой статье мы подробнее разбирали, что такое коэффициент абсолютной ликвидности, как и зачем его считать.

Операционная ликвидность — это способность компании покрывать ежедневные расходы (аренду, зарплату сотрудникам, сырьё) за счёт текущих (оборотных) активов.

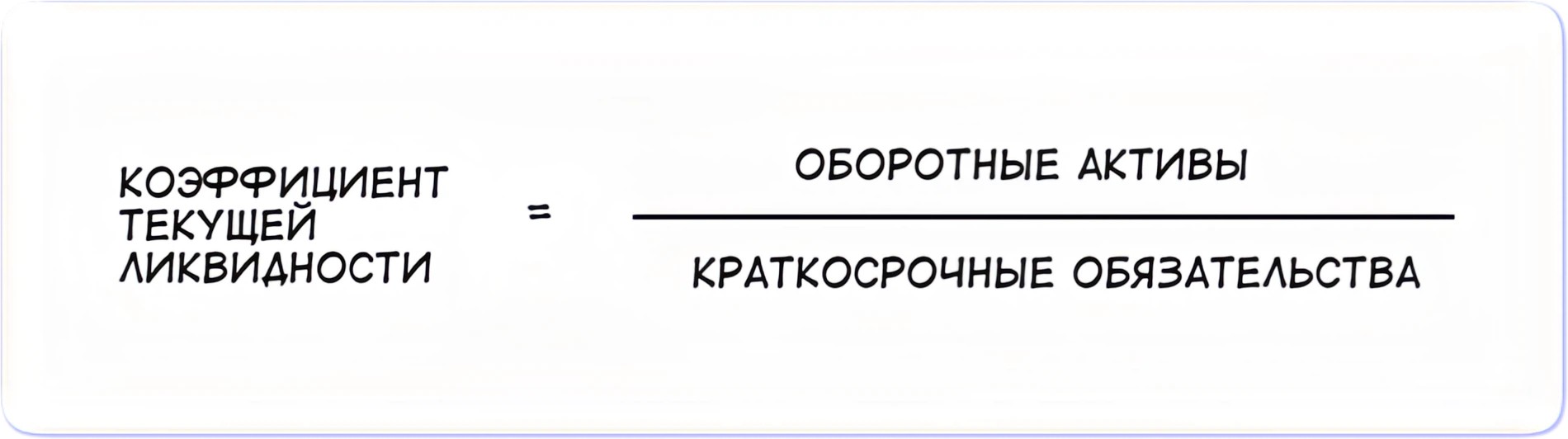

Текущая ликвидность — более общее понятие. Оно отражает способность компании погасить все краткосрочные обязательства (не только операционные) в течение года с помощью всех оборотных средств.

Коэффициент текущей ликвидности имеет значение, когда нужно узнать, хватит ли у компании денег погасить краткосрочные обязательства до конца отчетного года.

Для расчета коэффициента текущей ликвидности используют понятие оборотных активов. Кратко поясним, что это такое:

- Оборотные активы — те, которые полностью оборачиваются в течение года и приносят прибыль: деньги, запасы, дебиторская задолженность. Например, в производстве одежды ткань — это оборотное средство: купили ткань, пошили одежду, продали, получили деньги и снова купили ткань. Обернули, так сказать.

- Внеоборотные активы — те, которые используются больше года и теоретически могут приносить прибыль. К примеру, недвижимость, оборудование, земельные участки, транспорт, мебель, товарный знак, ценные бумаги. Допустим, станки — они работают годами и участвуют в производстве того, что приносит выручку.

Так вот, чтобы посчитать коэффициент текущей ликвидности, нужно разделить оборотные активы на краткосрочные обязательства.

Если получается коэффициент ниже 1,5 — у компании низколиквидные оборотные активы, их сложно и долго продавать, а это риски.

Если выше 2,5 — активов-то много, но используются они неэффективно. То есть в перспективе могут приносить больше прибыли, но не приносят, потому что работают не в полную силу или вовсе простаивают.

Нормой же считается значение в диапазоне 1,5–2,5.

Коэффициент покрытия активов показывает, какую часть краткосрочных обязательств можно погасить вообще всеми активами. Формула коэффициента покрытия выглядит так:

Для разных сфер норма показателя различается. Например, для промышленных предприятий — 2, а для сферы услуг — 1,5. Поэтому надо смотреть показатель не просто так, а в сравнении со средним по отрасли и в динамике: а как у других? почему у нас выше или ниже? почему раньше был таким, а сейчас другой, что изменилось?

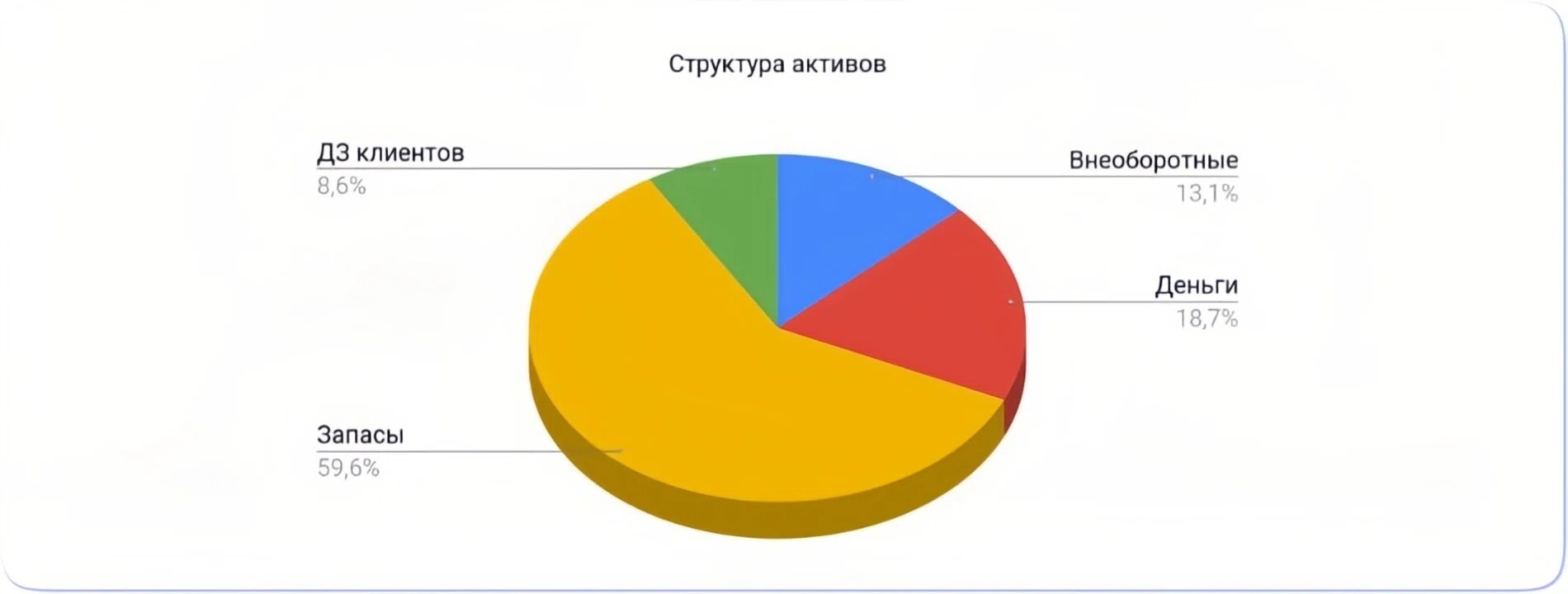

Структура оборотных активов — это круговая диаграмма, на которой видно, какая доля на какой вид активов приходится.

Все активы — это 100%. А дальше распределение такое:

- внеоборотные активы — это наименее ликвидные, их сложнее всего превратить в деньги;

- запасы — уже более ликвидны, но всё равно их достаточно сложно трансформировать;

- дебиторская задолженность — здесь уже проще;

- и деньги — тут вообще кайф.

Вот как выглядит диаграмма:

Пример структуры оборотных активов, где большая часть приходится на запасы

По диаграмме следует оценить, какую долю составляют наиболее ликвидные активы. Чтобы понять, нормальная это доля или нет, бизнесу нужно сравнить себя с конкурентами или отраслью в целом. К примеру:

- у стоматологий обычно дорогое оборудование, поэтому большая часть активов будет приходится на внеоборотные средства — тут это нормально;

- а у торговых компаний большая часть будет в запасах — здесь это окей, а огромное количество оборудования — уже нет.

Структуру активов рассматривают в динамике: если в прошлом месяце 50% всех активов приходилось на запасы, а в этом уже 60%, возникает вопрос: а что случилось? Почему запасы растут? Проводить оценку необходимо каждый месяц.

Показатели платежеспособности и ликвидности не нужно вычислять вручную с калькулятором и пол-литрой — они автоматически считаются в управленческом балансе ↓

Операционная ликвидность и кассовый разрыв: как измерить и устранить

Кассовый разрыв — это ситуация, когда в конкретный момент времени денежных средств на счетах недостаточно, чтобы оплатить обязательные платежи (зарплаты, налоги, аренду, поставщиков и т. д.), даже если бизнес в целом прибыльный. Проблема не в прибыли, а во времени движения денег.

Пример

Компания продала товар с отсрочкой платежа 30 дней, а поставщику нужно заплатить через 10 дней → возникает кассовый разрыв.

Как просчитать? Использовать удобный инструмент — платёжный календарь. Составлять его лучше на неделю/месяц вперед, где отражать:

-

входящие платежи (поступления от клиентов);

-

исходящие платежи (зарплаты, налоги, аренда, закупки);

-

остаток денег после операции.

Если мы видим, что остаток уходит в минус — получаем предполагаемый кассовый разрыв.

Как устранить кассовый разрыв:

1) Изменить график платежей

-

договориться с поставщиками об отсрочке;

-

договориться с клиентами об авансе или более короткой отсрочке;

-

разбить крупные платежи на части.

2) Ускорить получение денежных средств

-

скидки за предоплату;

-

факторинг (особенно если клиенты крупные);

-

предоплата или частичная оплата при заказе;

-

автоматизация выставления счетов и напоминаний.

3) Замедлить выплаты

-

использовать кредитные карты бизнеса;

-

переносить платежи, которые не критичны;

-

оптимизировать запасы (меньше «замороженных» денег).

Какие операции наиболее рискованные (частые источники кассовых разрывов):

1) Продажи с длинной отсрочкой платежа:

-

вы даёте длительные отсрочки клиентам;

-

вы платите поставщикам сразу.

2) Закупки впрок / излишние запасы.

Склад = замороженные деньги. Если есть возможность сокращать запасы, избавляйтесь от ненужных товаров (их можно продать со скидкой) рассчитывайте объемы перед закупками.

3) Налоговые периоды.

НДС, страховые взносы, годовые налоги — частая причина разрывов. Лучше учитывать даты платежей заранее.

4) Зарплаты и авансы

Зарплата — фиксированный и неизбежный платеж, любое отклонение по доходам приводит к разрыву.

5) Сезонность. Пики закупок и просадка продаж, например:

-

ритейл летом;

-

строительство зимой;

-

образование в конце учебного года.

6) Разовые крупные платежи

-

покупка оборудования;

-

аренда за несколько месяцев;

-

платежи по кредитам.

Иногда достаточно одного взгляда со стороны, чтобы увидеть то, что годами не давало развиваться вашему бизнесу

Диагностика бизнеса от экспертов Нескучных покажет:

✔ Где на самом деле теряются деньги — даже если кажется, что всё учтено.

Как повысить ликвидность компании: основные методы

Чтобы повысить степень ликвидности, бизнес может уменьшить складские запасы, ускорить дебиторку, рефинансировать долги или монетизировать ресурсы. Ниже основные варианты оптимизации и конкретные шаги для повышения ликвидности ↓

|

Направление оптимизации ликвидности |

Конкретные шаги |

|

Оптимизация запасов |

|

|

Ускорение оборачиваемости дебиторской задолженности |

|

|

Продажа имущества и оборудования, которое не используется |

|

|

Работа с обязательствами и долговой нагрузкой |

|

|

Рост продаж и денежного потока |

|

Пример расчета платежеспособности бизнеса

Чтобы показать, как расчет платежеспособности выглядит в жизни и как понимать значения коэффициентов, рассмотрим весь процесс на условном примере ↓

Допустим, компания «Мыло» продает хозтовары и у нее накопилось долгов на 1 000 000 ₽ — это краткосрочная задолженность: кредиты и займы до года. При этом:

- Денег на счетах ООО «Мыло» — 100 000 ₽. Это высоколиквидный актив, относится к оборотным средствам.

- Есть помещение, которое можно продать за 600 000 ₽. Быстро продать недвижимость не получится, так что это труднореализуемый актив, он относится к основным внеоборотным средствам.

- На складе лежит продукция на 400 000 ₽. Она пользуется высоким спросом, но одномоментно ее не продашь — это быстрореализуемый актив.

- В среднем за месяц генерится 500 000 ₽ выручки, а зарплата сотрудников и прочие операционные расходы за этот период составляют 200 000 ₽.

- Еще есть клиент, который должен 300 000 ₽, — это дебиторская задолженность. Он готов вернуть деньги в течение пары недель — быстрореализуемый оборотный актив.

Рассчитаем коэффициенты.

Коэффициент общей платежеспособности = все активы / все обязательства = (100 000 + 600 000 + 300 000 + 400 000) / 1 000 000 = 1,4.

Больше 1 — отлично. Если «Мыло» распродаст вообще всё, что есть, и вытрясет долг из клиента — сможет погасить обязательства и еще немного останется.

* * *

Коэффициент платежеспособности по текущим обязательствам = все обязательства / среднемесячную выручку = 1 000 000 / 500 000 = 2.

Если компания будет всю выручку отдавать кредиторам, то за два месяца рассчитается полностью. Неплохо!

Но надо же эти два месяца на что-то жить, поэтому выясним, за какое время получится покрыть долги, если «Мыло» будет оставлять себе часть выручки на текущую деятельность ↓

* * *

Мультипликатор Долг/EBITDA = все обязательства / операционную прибыль = 1 000 000 / (500 000 − 200 000) = 3,3.

Если «Мыло» будет продолжать работать в обычном режиме, то покроет свои долги за 3,3 месяца. Очень неплохо!

* * *

Коэффициент абсолютной ликвидности = деньги / краткосрочные обязательства = 100 000 / 1 000 000 = 0,1.

Компания всего 10% обязательств может покрыть деньгами. Это мало, норма — 20%. Значит, она абсолютно не готова к ситуации, когда все кредиторы вдруг потребуют отдать долги.

* * *

Коэффициент текущей ликвидности = оборотные средства / краткосрочные обязательства = (100 000 + 300 000 + 400 000) / 1 000 000 = 0,8.

Норма — 1,5–2,5. Значит, у компании мало ликвидных активов. Это рисковая ситуация — быстро погасить долги не получится.

* * *

Коэффициент покрытия активов = все активы / краткосрочные обязательства = (100 000 + 600 000 + 300 000 + 400 000) / 1 000 000 = 1,4.

Для сферы услуг нормальным считается 1,5. Опять видим, что у «Мыла» маловато активов.

Какие выводы можно сделать? В целом у «Мыла» всё неплохо, но не хватает активов, за счет которых можно быстро закрыть обязательства. Тут нужно думать, как нарастить активы и уменьшить обязательства. К примеру, посчитать, стоит ли рефинансировать долг с помощью другого кредита.

Отраслевые ориентиры по коэффициентам ликвидности и платежеспособности в России

Мы собрали типовые ориентиры текущей и абсолютной ликвидности для организаций из различных отраслей. По ним можно понять, в норме компания или находится в зоне риска.

Текущая ликвидность

|

Отрасль |

Хорошо |

Допустимо |

Рискованно |

|

Торговля (ритейл, опт) |

1.0–1.3 |

1.0 |

< 1.0

|

|

Производство |

1.5–2.0 |

1.2–1.5 |

< 1.2

|

|

Сервисы (IT, консалтинг, услуги) |

1.2–1.8 |

1.0–1.2 |

<1.0

|

Почему в разных отраслях такие разные показатели? Дело в специфике работы.

Торговля быстро оборачивает запасы — может держать низкую ликвидность активов.

На производстве как правило более длинный цикл. Если много много незавершенного производства (НЗП) — полуфабрикатов, изделий в процессе сборки или испытаний, значит, нужен резерв.

Сервисные организации намного «легче» по оборотным активам, но держат немного запасов по деньгам.

Абсолютная ликвидность

|

Отрасль |

Нормальный диапазон |

|

Торговля (ритейл, опт) |

0,1–0,25 |

|

Производство |

0,2–0,4 |

|

Сервисы (IT, консалтинг, услуги) |

0,3–0,6 (часто выше, т.к. мало запасов) |

Debt / EBITDA

|

Отрасль |

Хорошо |

Допустимо |

Рискованно |

|

Торговля (ритейл, опт) |

2,0–3,0 |

3,0–4,0 |

>4,0 |

|

Производство |

1,5–2,5 |

2,5–3,5 |

>3,5 |

|

Сервисы (IT, консалтинг, услуги) |

0,5–1,5 |

1,5–2,5 |

>2,5

|

|

Строительство / девелопмент |

3–5 |

5–6 |

>6 |

Как платежеспособность и ликвидность связаны с доступом к финансированию

Чтобы выдать кредит или инвестицию, банки и инвесторы оценивают у компании платежеспособность и ликвидность заемщиков, а также еще несколько параметров. Как улучшить шансы на кредит или инвестицию? Рассказываем.

Российские банки используют собственные внутренние методики. Они могут отличаться, но общие подходы похожи.

Вот основные критерии оценки, которые учитывают банки:

-

коэффициенты ликвидности;

-

коэффициенты финансовой устойчивости;

-

платежеспособность и денежный поток;

-

качество залога;

-

финансовая прозрачность (корректная бухгалтерия, отсутствие «скрытых» схем, стабильные обороты).

Инвесторы (венчурные, частные, стратегические) смотрят шире, чем банки. Для них важнее:

-

устойчивость бизнес-модели;

-

маржинальность;

-

прогноз денежного потока;

-

потенциал роста.

Но ликвидность и платежеспособность тоже важны. Поэтому, чтобы вынести положительную оценку, инвесторы также оценивают:

-

структуру долга и риск дефолта;

-

потребность в оборотном капитале;

-

точку безубыточности.

Чтобы улучшить шансы на получение кредита или инвестиций, необходимо прокачать несколько параметров.

1. Улучшить ликвидность.

-

Уменьшить запасы (оптимизация складов).

-

Сократить дебиторскую задолженность (авансы, факторинг).

-

Реструктурировать свои краткосрочные обязательства в долгосрочные.

2. Укрепить платежеспособность.

-

Увеличить собственный капитал (доп. вклад участников, реинвестирование прибыли).

-

Снизить долговую нагрузку (погашение самых дорогих кредитов).

-

Улучшить маржинальность (повышение цен, оптимизация расходов).

3. Сделать отчётность прозрачной.

-

«Обелить» обороты.

-

Вести корректный бухгалтерский учёт.

-

Проводить регулярный аудит.

-

Это один из самых сильных факторов для российских банков.

4. Предоставить качественный залог. Банки обращают внимание на этот момент. Его наличие повышает шансы на одобрение инвестиций или кредита, на снижение ставки.

5. Подготовить бизнес-план и бюджет движения денежных средств.

Банки и инвесторы любят:

-

чёткие прогнозы,

-

экономику проекта,

-

обоснованность цифр.

6. Наладить отношения с банком. Если у компании уже есть обороты и продукты в банке — решение принять легче.

Хотите увеличить прибыль х2, х5, х7 раз?

Внедряйте систему управленческого учета. Мы организуем. Показатели — это реальные кейсы наших клиентов.

Управленческий учет покажет:

✓ где возникают скрытые убытки или перерасход бюджета

✓ как можно сократить затраты без ущерба для качества

✓ какие подразделения или проекты приносят наибольшую прибыль

✓ насколько эффективно используются товары и запасы

✓ как оптимизировать ценообразование на продукцию или услуги

Приятная новость: вы можете получить консультацию с финдиректором бесплатно!

Ликвидность и платежеспособность: частые вопросы собственников

Эксперт Светлана Гагина

Руководитель дивизиона финансовых директоров НФ

Почему снижается ликвидность?

Ликвидность может снижаться потому, что деньги замораживаются в бизнесе, не работают. Замораживаться они могут:

- в дебиторке — это когда накапливаются долги клиентов;

- в запасах — когда бизнес закупает товаров, материалов или сырья больше, чем требуется;

- в основных средствах — компания покупает то, что не будет работать на генерацию прибыли, к примеру крутую тачку для собственника.

Чем ликвидность отличается от рентабельности?

Ликвидность и рентабельность — это разные показатели. Ликвидность показывает, насколько быстро бизнес может рассчитаться по долгам, а рентабельность — сколько чистой прибыли приносит 1 ₽ активов.

Допустим, у компании много активов: товаров на складе, дебиторской задолженности, внеоборотных средств. А чистой прибыли — 200 000 ₽ в месяц. Ликвидность, скорее всего, будет в норме: есть что продать, чтобы покрыть долги. Но рентабельность активов будет низкой, потому что при большом своем количестве прибыли они генерируют фиг да маленько — значит, бизнес использует активы неэффективно.

Какие самые ликвидные и неликвидные активы?

Самые ликвидные активы — это деньги и краткосрочные финансовые вложения.

Самые неликвидными активы — это те, которые нельзя быстро продать по рыночной цене или вообще невозможно продать. Это основные средства, нематериальные активы, долгосрочные финансовые вложения, безнадежная дебиторская задолженность.

Что такое неликвид?

Неликвид — это продукция, на которую нет спроса. Это не брак, нормальные товары с хорошим сроком годности, просто их не покупают. Ну, например, поп-иты в 2023 году: продать такие запасы возможно, но не по рыночной цене и не быстро — они висят мертвым грузом.

Ликвидность и платежеспособность: в двух словах

- Платежеспособность показывает способность компании в принципе погашать долги.

- А ликвидность говорит о том, насколько быстро она может их погасить.

- Сама по себе платежеспособность не дает целостной картины по состоянию бизнеса.

- Поэтому платежеспособность и ликвидность оценивают в комплексе. Так можно увидеть, как обстоят дела, с разных сторон.

- Анализировать показатели нужно каждый месяц — чтобы замечать динамику и вовремя принимать меры.

- Вычислять показатели вручную не нужно — всё автоматически рассчитывается в таблице баланса. Шаблон есть в нашей барсетке ↓

Какую минимальную норму долга/EBITDA можно считать безопасной для российской компании?

Универсального «минимального безопасного» уровня Debt/EBITDA для российских компаний не существует — он зависит от отрасли, размера бизнеса, структуры выручки и волатильности денежных потоков. Однако в российской практике есть ориентиры, которые применяют банки, рейтинговые агентства и инвесторы. Вот они:

-

< 2,0× — обычно считается комфортным и низким уровнем долговой нагрузки. Для многих российских компаний это уровень, позволяющий спокойно обслуживать долг даже при снижении EBITDA.

-

2,0–3,0× — умеренная, приемлемая нагрузка. Для стабильных отраслей (энергетика, телеком, металлургия) часто является нормальной.

-

> 3,0× — повышенная долговая нагрузка, требует объяснимой инвестиционной программы и качественного денежного потока. Российские банки более настороженно относятся к таким заёмщикам.

-

> 4,0–5,0× — в РФ обычно считается высоким риском, допустимы лишь для компаний с прогнозируемыми денежными потоками или временными инвестиционными проектами.

Поможем с платежеспособностью и ликвидностью вашего бизнеса

Чтобы обязательства на накрыли плитой, компании нужен постоянный анализ показателей платежеспособности и ликвидности. Разобраться с долгами, вывести из кассовых разрывов и в целом сделать бизнес финансово устойчивым — прямые задачи финансового директора. И наши директора с ними отлично справляются. Вот лишь некоторые примеры:

А таких историй сотни! Вы тоже можете начать работать с нами: тип бизнеса, город и даже страна не важны. Мы работаем онлайн, поэтому можем сотрудничать с компаниями из любых городов России, СНГ и Европы.

Самый простой способ узнать, как именно финансовый директор может помочь вашему бизнесу, — это онлайн-экскурсия ↓