По нашим наблюдениям, и мелкие стартаперы, и компании с оборотом больше 60 миллионов в год не умеют считать прибыль. Чаще считают так: сколько денег пришло минус расходы, а все что осталось — прибыль компании. А потом бах, кассовый разрыв.

Не все так просто. На подсчетах прибыли мы не то, что собаку — кита съели. Объясняем на пальцах. Это практическая статья, на расслабоне прочитать не получится. Сложность: 4 из 5. Для кого-то — все 5 из 5 :—)

Обновили статью в январе 2025 года. Добавили информацию о видах прибыли и ответили на частые вопросы.

Содержание

Чем отличается выручка от прибыли

Как заполнить отчёт о прибылях и убытках: пример расчёта прибыли

Как рассчитать прибыль: частые вопросы собственников

Расчет прибыли бизнеса: в двух словах

Получите весь курс «Управленка»

Для подсчета прибыли вам понадобится отчет о прибылях и убытках. Скачайте его, прежде чем начать.

Чем отличается выручка от прибыли

Если у компании много денег на счету или в кассе, она может быть убыточной. Так бывает, когда вы получили предоплат за несколько проектов, а услугу еще не предоставили. Фактически, вы храните деньги клиента на своем счету, но вашими они станут, когда подпишите акты за выполненные работы.

Бизнес — это про обязательства, а не про деньги:

Вы — вебстудия, и у вас заказали сайт за 100 тысяч. У вас теперь обязательство перед клиентом сделать сайт, а у клиента — заплатить деньги за работу.

Сайт вы спроектировали сами, а дизайн отдали делать фрилансеру за 30 тысяч → теперь у него обязательство сделать вам дизайн сайта, а у вас — заплатить за труд.

По завершении проекта клиент должен вам 100 тысяч. При этом не важно, заплатил он предоплату или оплатит после принятых работ. Деньги клиента теперь ваши деньги.

Подписываем акты и выставляем счет. Если работали по предоплате, присваиваем авансовые деньги себе. Сделка закрыта.

Истина: прибыльный бизнес — когда вам должны больше, чем вы.

Виды прибыли

Есть четыре вида прибыли ― маржинальная, валовая, операционная и чистая. В ОПиУ они выделены красным цветом.

Кроме выручки и чистой прибыли в бизнесе ещё много статей расходов. Анализировать их влияние на деньги, которые компания заработала, сложно. Именно поэтому, кроме чистой прибыли, существуют и другие виды:

- Маржинальная прибыль. Этот вид прибыли считается как выручка минус переменные расходы. Переменные — это те, которые напрямую зависят от выручки. Например, к ним относится премия за продажи (если каждая продажа оплачивается отдельно). Растет выручка — растёт и премия, снижается выручка — премия тоже становится ниже.

- Валовая прибыль. По ней оценивается прибыльность отдельных направлений бизнеса. В практике Нескучных случались ситуации, когда анализ валовой прибыли помогал клиентам принять решение о закрытии нерентабельных направлений бизнеса. Посчитать валовую прибыль можно, взяв выручку по направлению и исключив из нее расходы, которые можно отнести конкретно к этому направлению.

- Операционная прибыль. Этот вид прибыли показывает, зарабатывает ли бизнес по своей основной деятельности и хватает ли у него денег, чтобы покрыть проценты по кредитам. Кроме того, операционная прибыль помогает понять, как обстоят дела в компании с налоговой нагрузкой. Чтобы рассчитать операционную прибыль, из выручки нужно вычесть переменные, общепроизводственные и косвенные расходы. При этом налоги, кредиты и амортизацию не вычитают.

- Чистая прибыль. Это окончательный финансовый результат компании. Именно она показывает насколько эффективен бизнес. Чтобы рассчитать чистую прибыль, нужно из выручки вычесть не только все общепроизводственные, косвенные расходы и себестоимость, но и налоги, проценты по кредитам, амортизацию оборудования.

Как заполнить отчёт о прибылях и убытках: пример расчёта прибыли

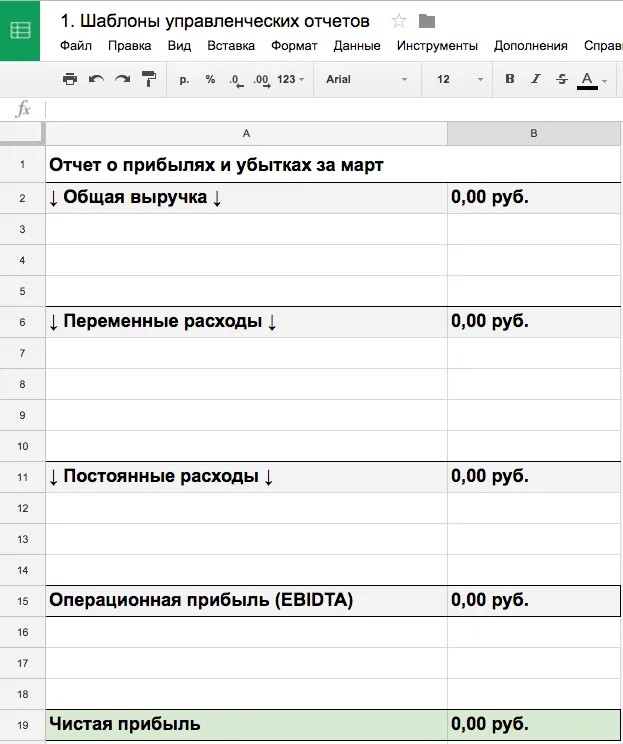

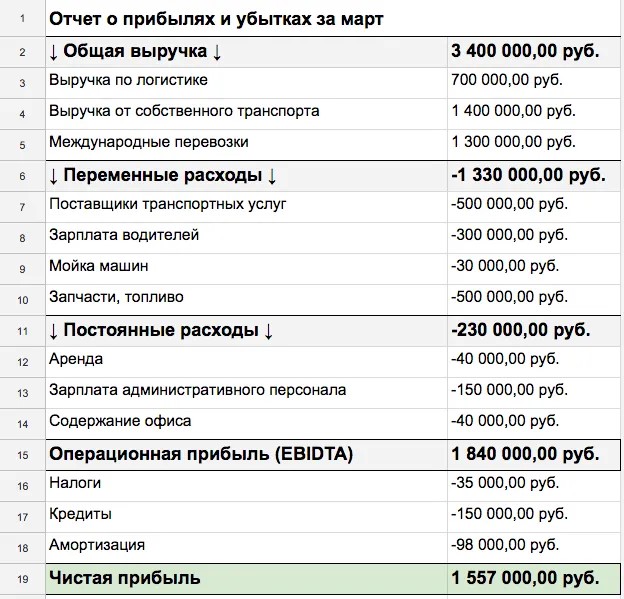

Анализ отчёта о прибылях и убытках (ОПИУ или P&L) даёт ответ на главный вопрос собственника — сколько бизнес заработал. ОПиУ составляют на месяц, квартал или год. В классическом варианте сводный отчет выглядит так:

Отчет о прибылях и убытках в Эксель (гугл-докс)

Покажем, как заполнять этот отчет на примере транспортной компании.

1. Выручка

Запомните главное правило: выручка ≠ деньги в кассе.

Выручка — это деньги, которые клиент должен за то, что вы ему сделали: отгрузили товар, сделали сайт, продали ошейник для сиамского котика. При этом не важно, получили вы уже оплату от клиента или нет. Считайте выручку по подписанным актам. Формула такая:

Выручка = Количество исполненных сделок за период Х Средний чек этих сделок

Настя производит косметику

По оптовому заказу Настя отгрузила товара на 500 тысяч, но клиент за него заплатит только через 30 дней. Она может не волноваться, потому что на руках есть накладная, а сделка закреплена договором.

Настя выполнила обязательства и уже сейчас признает 500 тысяч своей выручкой.

Я — финансовый консультант

У меня заказали постановку управленческого учета. До начала работ клиент заплатил за услугу всю сумму — 300 тысяч рублей. Рано радоваться, эти деньги еще не мои.

Мне понадобится 3 месяца, чтобы внедрить учет. Поэтому предоплату, которую заплатил клиент, признать выручкой нельзя. Можно будет тогда, когда работа будет выполнена, и мы подпишем акты. А пока — храним деньги клиента на своем счету.

Посчитали статьи выручки, заносим в отчет:

Выписываем статьи по выручке, суммируем в ячейку «Общая выручка»

2. Операционные расходы

Операционные расходы — все расходы компании, кроме прибыли (дивидендов) собственника и вложений на развитие. Например, закуп товара, зарплаты, аренда, оплата подрядчиков.

Разобьем для удобства операционные расходы на постоянные и переменные. И те, и другие идут в отчет.

Постоянные расходы — это то, за что мы платим каждый месяц: аренда офиса, интернет, канцтовары, фиксированная зарплата бухгалтера. За это мы платим примерно одинаково каждый месяц.

Переменные расходы — это расходы, которые меняются вместе с выручкой. Например, отгрузили товара на 300 тысяч — расходов вышло на 200 тысяч, отгрузили на миллион — расходов на 700 тысяч. Также с зарплатой менеджера по продажам. Продал — сделал выручку, не продал — не сделал.

Как правильно учитывать операционные расходы:

Пример из жизни. Вы поехали на машине из Челябинска в Екатеринбург. На 205 киллометров вы заправились на 1000 рублей. На дорогу ушло 3/4 бензина, в пересчете на деньги — 672 рубля. Их и заносим в отчет ОПИУ.

Не путайте с фактическими расходами. Хоть вы и потратили 1000 рублей на заправке, эту трату мы в ОПИУ не учитываем. Эта сумма идет в отчет о движении денежных средств.

Из бизнеса. Вы платите за аренду склада 100 тысяч в месяц, а тут решили 3 месяца не платить. Это ваше право, но в отчет ОПИУ вы все равно запишите расход на 100 тысяч за каждый из этих месяцев. Хоть вы и не платите, складом-то — пользуетесь, а значит получаете от него выгоду и обязаны заплатить, если не сейчас, то позже.

Пример с зарплатой. В середине мая вы выдаете зарплаты за апрель. Насчитали 200 тысяч и заплатили 15 мая. Сумма 200 тысяч пойдет в отчет за апрель, а не за май. А за май вы посчитаете уже в июне.

Какие расходы не идут в ОПИУ

Инвестиционные расходы: мебель в офис, рабочие автомобили, оборудование для производства, здания — то, что будет нести пользу бизнесу долгий срок.

Дивиденды собственника. Чистая прибыль, которую собственник бизнеса вытаскивает на себя, в отчет о прибылях и убытках не идет. Это уже финансовая деятельность компании, а не операционная.

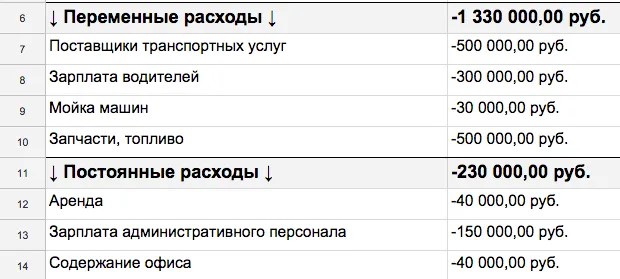

Итак, посчитайте свои операционные расходы и занесите в отчет:

Операционные расходы в отчете о прибылях и убытках

3. EBITDA

(да, я тоже вначале поржал от названия)

EBITDA — это прибыль бизнеса без учета налогов, процентов по кредитам и амортизации. В оригинале — Earning Before Interest Taxes Depreciation Amortization.

EBITDA = Выручка − Операционные расходы

Зачем нам EBITDA? Она показывает, может ли бизнес в принципе зарабатывать. Если показатель плюсовой, то все хорошо. Но если нулевой или отрицательный — собственник не сможет вытаскивать деньги, и, скорее всего, компания работает в минус.

Чем больше EBITDA — тем лучше:

EBITDA = Общая выручка − Переменные расходы − Постоянные расходы

4. Кредиты

Кто не знал, кредит состоит из двух частей: тело кредита и процент за обслуживание. Если вы взяли 700 тысяч рублей в банке под 18% годовых, то начальные 700 тысяч — это тело кредита, а 18%, которые вы платите сверху — процент за обслуживание.

В отчет записываете только процент за обслуживание кредита. Если ежемесячный платеж — 68,8 тысячи рублей, то из них тело кредита — 56,4 тысячи, а процент за обслуживание — 12,4 тысячи. 12,4 тысячи заносим в отчет ОПИУ.

5. Налоги

Налоги учитываем те, которые вы платите государству. Сумма зависит от вашей системы налогообложения: традиционной, упрощенной, ЕНВД или ЕСХН.

Налоги с зарплаты сотрудников — это операционные расходы, их тоже заносим в отчет.

Отчет составляется без учета НДС. Это деньги государства, которые не относятся к прибыли и убыткам компании.

6. Амортизация

Амортизация. Допустим, вы купили холодильник за 100 тысяч. Деньги вы фактически потратили, поэтому в отчет ДДС занóсите расход на эту сумму. Если же вы запишите расход на всю сумму в прибыли и убытки, чистая прибыль компании резко упадет, а отчет покажет, что у компании проблемы.

Чтобы этого не произошло, равномерно размажем расход на время, пока холодильник будет нести пользу — 3 года. Разделим 100 тысяч на 36 месяцев и каждый месяц будем записывать в ОПиУ расход на 2 777 рублей.

А чтобы через 3 года у вас были деньги на новый холодильник, планируйте в уме расход на эту сумму. Если не умеете планировать, откладывайте деньги равными долями. Про планирование будет отдельный урок.

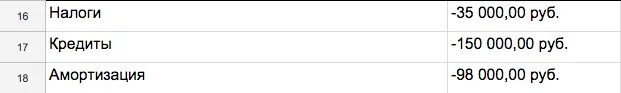

Заносим кредиты, налоги и амортизацию в наш отчет:

Мы обобщили эти три категории. Выделите отдельную строку под каждый налог или кредит

7. Ура! Чистая прибыль

Итак, мы добрались до чистой прибыли. Теперь вы узнаете, сколько заработала компания. Вспомним все, что считали в одной формуле:

Чистая прибыль (руб.) = Выручка – Расходы − Налоги − Кредиты − Амортизация

Вот, какая прибыль получилась по транспортной компании:

Последняя формула:

Чистая прибыль = EBITDA − Налоги − Кредиты − Амортизация

Как рассчитать прибыль: частые вопросы собственников

Эксперт Александр Афанасьев

Сооснователь НФ

Как автоматизировать расчёт прибыли?

Чтобы автоматизировать расчёт прибыли, существуют специальные формулы и шаблоны. Например, в этой статье мы рассказываем об основных финансовых отчётах для бизнеса, а также даём их шаблоны.

Кроме того, для автоматизации расчёта можно использовать специальные программы или сервисы финансового и управленческого учёта, например, Финтабло.

Чем отличается бухгалтерский и управленческий отчёт о прибылях и убытках?

Основное отличие заключается в том, что бухгалтерская версия отчёта рассказывает, как и на что компания потратила деньги. Управленческий ОПиУ, в свою очередь, показывает, как эти расходы повлияли или повлияют на бизнес и получится ли окупить вложения.

Как определить рентабельность по чистой прибыли?

Если коротко — для расчета рентабельности продукции используют формулу:

Прибыль / Себестоимость продукции × 100%

Более детально о том, как рассчитывать и анализировать рентабельность, мы рассказываем в подробной статье.

Расчет прибыли бизнеса: в двух словах

- Наличие денег в кассе или на счету не говорит о прибыльности компании.

- Бизнес считается прибыльным тогда, когда компании должны больше, чем должна она.

- Чтобы быть на плаву, важно вести отчет о прибыли и убытках.

- Инвестиционные расходы и дивиденды собственника не идут в ОПИУ.

- Считать прибыль лучше по формуле: Чистая прибыль (руб.) = Выручка — Расходы − Налоги − Кредиты − Амортизация.

Получите весь курс «Управленка»

Эта статья — лишь один из восьми уроков нашего курса по финансам. Подпишитесь и получите его на почту полностью. Это бесплатно и очень классно ↓