Предприниматели малого бизнеса сталкиваются с бардаком в финансах: не понимают результат работы компании, попадают в кассовые разрывы, а бизнес годами стоит на месте. Когда они это понимают, то подключаются к нашей услуге «Финансовый директор для малого бизнеса».

На ней финдир внедряет управленческий учет в компанию, а потом управляет ее финансами, предоставляя руководителю почву для развития компании на основе цифр.

Но начинается все именно с внедрения управленческого учета. Об этом и поговорим в этой статье — расскажу шаг за шагом, как происходит наведение порядка в финансах.

Знакомство

Финдиректору и собственнику предстоит долго работать вместе, поэтому важно с самого начала выстроить продуктивные отношения. На ознакомительной встрече финансовый директор рассказывает, как будет строиться работа по наведению порядка в финансах, чтобы достичь нужного результата. Обычно мы договариваемся на две встречи в неделю и домашнее задание после каждой встречи. Если собственник не выполняет домашние задания, то срок проекта затягивается.

Также на первой встрече финдир и собственник разбираются со структурой бизнеса и тем, какие отчеты уже ведутся и на основе каких программ.

Первый этап. Отчет ДДС

Первый этап наведения порядка в финансах — настройка отчета о движении денежных средств (ДДС). Он показывает, сколько денег есть у компании на данный момент, откуда они пришли и куда компания их потратила. Это нужно, чтобы грамотно распределить деньги и не угодить в кассовый разрыв.

ДДС — самый легкий из трех основных отчетов. В него просто нужно вносить, сколько денег пришло на счет и ушло с него.

Операции в ДДС делим на три вида деятельности: операционную, инвестиционную и финансовую. Так мы понимаем, откуда приходят и на что уходят деньги.

Финансовая модель

Финдир проводит интервью с собственником о его бизнесе и составляет финансовую модель компании.

Финмодель — это такая таблица для игры со сценариями. Что будет с компанией, если продавщица Галя сходит на курсы НЛП и будет продавать в полтора раза чаще? Возникнут ли проблемы с деньгами, если поставщиков авансировать не за 20 дней, а за 30 дней? Какой будет чистая прибыль, если выбьем скидку 5% у поставщиков?

На эти и многие другие вопросы отвечает финансовая модель. Она поможет вам понять ключевые показатели бизнеса и проиграть разные сценарии.

Отчет о прибылях и убытках

Самое главное, что показывает ОПиУ — сколько чистой прибыли заработала компания. Но сама по себе чистая прибыль дает не так много. Вот вы увидели, что в этом месяце заработали на 10% больше. А в следующем — на 30% меньше. А еще через месяц вообще ушли в убыток. Пока вы не понимаете, за счет чего меняется прибыль, никаких результативных решений не примете.

Финансовый директор учит правильно читать отчет и замечает точки роста компании. О том, как это происходит, мы рассказали в отдельной статье.

Как понять, почему прибыль растет (или падает) »

Отчет о прибылях и убытках часто открывает глаза на вещи, которые иначе остались бы без внимания. В моей практике была компания, которая закрыла направление бизнеса, когда по ОПиУ увидела, что оно убыточное.

А в другой компании руководитель заметил, что за месяц переменные расходы увеличились на 3% (100 000 рублей). Стал выяснять, в чем дело. Оказалось, что при расчете бонусов продажников не учитывалась маржинальность сделок, и они набивали себе бонусы за счет низкомаржинальных сделок с большим чеком. В итоге, пересмотрели систему мотивации.

Баланс

Мы в НФ считаем, что баланс — это самый важный отчет для собственника. Он показывает богатство и долги компании.

Чтобы собрать баланс, сначала мы считаем сумму активов — стоимость того, чем владеет компания, чтобы зарабатывать. Это машины, станки, оборудование, недвижимость, деньги, запасы, долги клиентов.

Затем считаем сумму пассивов — за чьи деньги компания приобрела активы: свои или заемные. Активы должны быть равны пассивам — это золотое правило. Если есть расхождение процентов на пять, то не страшно — в первые месяцы баланс ни у кого не сходится.

В итоге, мы можем посчитать собственный капитал: активы минус обязательства. Этот показатель говорит о том, богач компания и банкрот. Часто собственник неожиданно понимает, что у него дыра в собственном капитале — это когда обязательств у компании больше, чем активов. Грустная ситуация, но и не из таких выбирались.

Три главных отчета собрали — осталось сделать так, чтобы все три отчета появлялись на вашем столе до 5 числа каждого месяца. Теперь последний штрих — разработать панель приборов.

Панель приборов

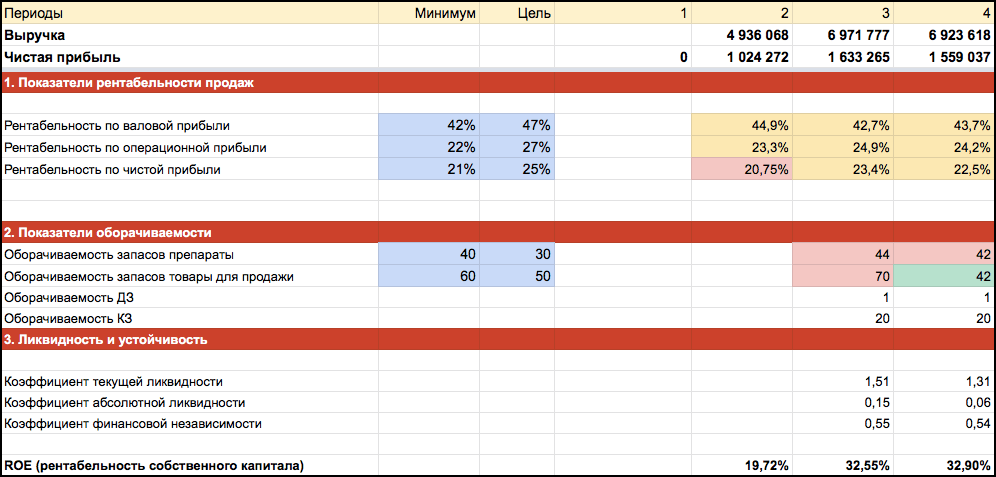

Летчик ориентируется на показатели панели приборов. Сколько топлива, куда и с какой скоростью летим, отклонения приборов сразу дают о себе знать. Таким же целям служит панель приборов в бизнесе — на ней отражены все самые важные показатели, по которым руководитель управляет компанией.

После определения минимальных и целевых порогов по этим показателям, у собственника появляется некий светофор, по которому мы понимаем: нормальные результаты показывает компания или где-то мы недорабатываем.

Например, проиграв сценарии в финмодели, мы определили: конверсия в заявку на сайте должна быть минимум 5%. Но целевой показатель — 10%. Если месячная конверсия в панели приборов меньше 5%, цифра автоматически выделятся красным, если 5-10% — желтым, больше 10% — зеленым.

Вот и все. Наш путь подошел к концу, в ваших руках 3 отчета, которые собираются ответственными лицами к определенному сроку, в вашей голове знания, как читать эти отчеты и как на основе цифр из отчетов принимать управленческие решения. В компании порядок, а бизнес становится скучным — потому что всё понятно и предсказуемо.