Собственник видит в отчете море информации, а вот с ее интерпретацией часто возникают проблемы. Не понятно, много это или мало, сколько из этого на самом деле остается у компании, а что еще нужно раздать, а если вдруг прибыль уменьшилась, то почему.

На эти вопросы поможет найти ответ анализ прибыли, о котором мы расскажем в этой статье. После этого материала отчет о прибылях и убытках перестанет быть для вас дремучим лесом.

Обновили статью в мае 2025 года. Рассказали о главных ошибках, которые допускают 90% предпринимателей. Объяснили, чем отличается бухгалтерская и экономическая прибыль, добавили точные формулы расчета.

Содержание

Что такое прибыль и чем она отличается от выручки

Какая бывает прибыль и как ее рассчитать

Основные виды прибыли: частые вопросы собственников

Основные виды прибыли: в двух словах

Поможем наладить финучет и повысить прибыль компании

Что такое прибыль и чем она отличается от выручки

Иногда собственники путают прибыль и выручку: ведь и то, и то деньги, они наши и лежат на расчетном счете. Но это не совсем так.

Выручка ― это сколько заработает компания, когда выполнит обязательства, например, отгрузит товар или окажет услугу. Ключевой момент тут — «выполнит обязательства». Обязательство выполнено — выручка есть, даже если деньги вам еще не перевели. Обязательство не выполнено — выручки нет, даже если клиент уже заплатил заранее. Поэтому деньги на расчетном счете и выручка ― не одно то же.

А вот прибыль ― это то, что останется самой компании, ее финансовый результат. Считается, как разница между выручкой и расходами. У нас есть подробная статья о том, как правильно считать прибыль →

И расходы признаются по факту выполнения обязательств, а не оплаты поставщику. Например, отгрузили товар покупателю ― признали в расходах его себестоимость. И не важно, что закупили мы его еще месяц назад.

Какая бывает прибыль и как ее рассчитать

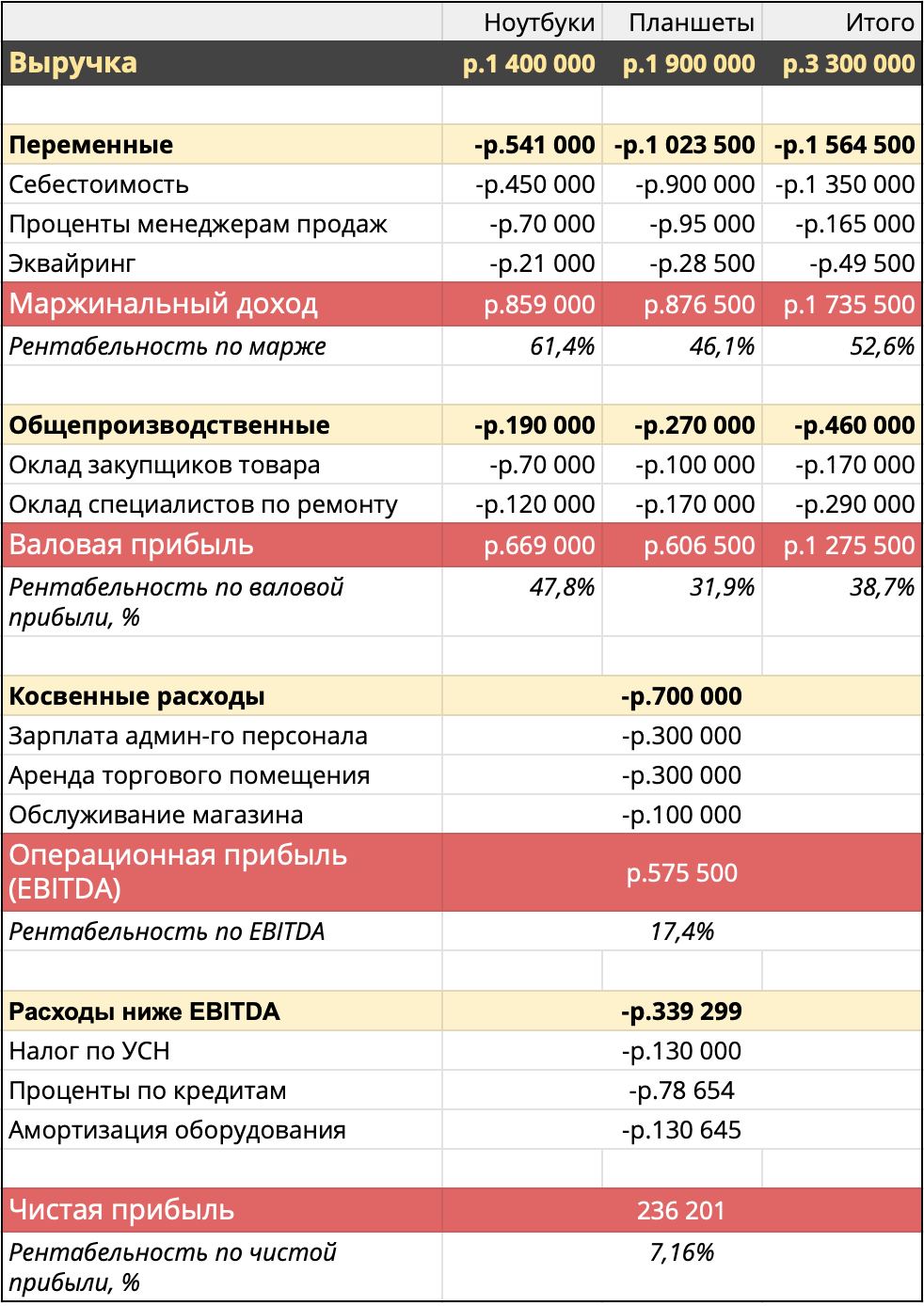

Смотрит предприниматель в отчет о прибылях и убытках ― именно в нем собирается информация о том, сколько заработала компания ― и видит там четыре показателя прибыли вместо одного: маржинальную, валовую, операционную и чистую. Зачем так много?

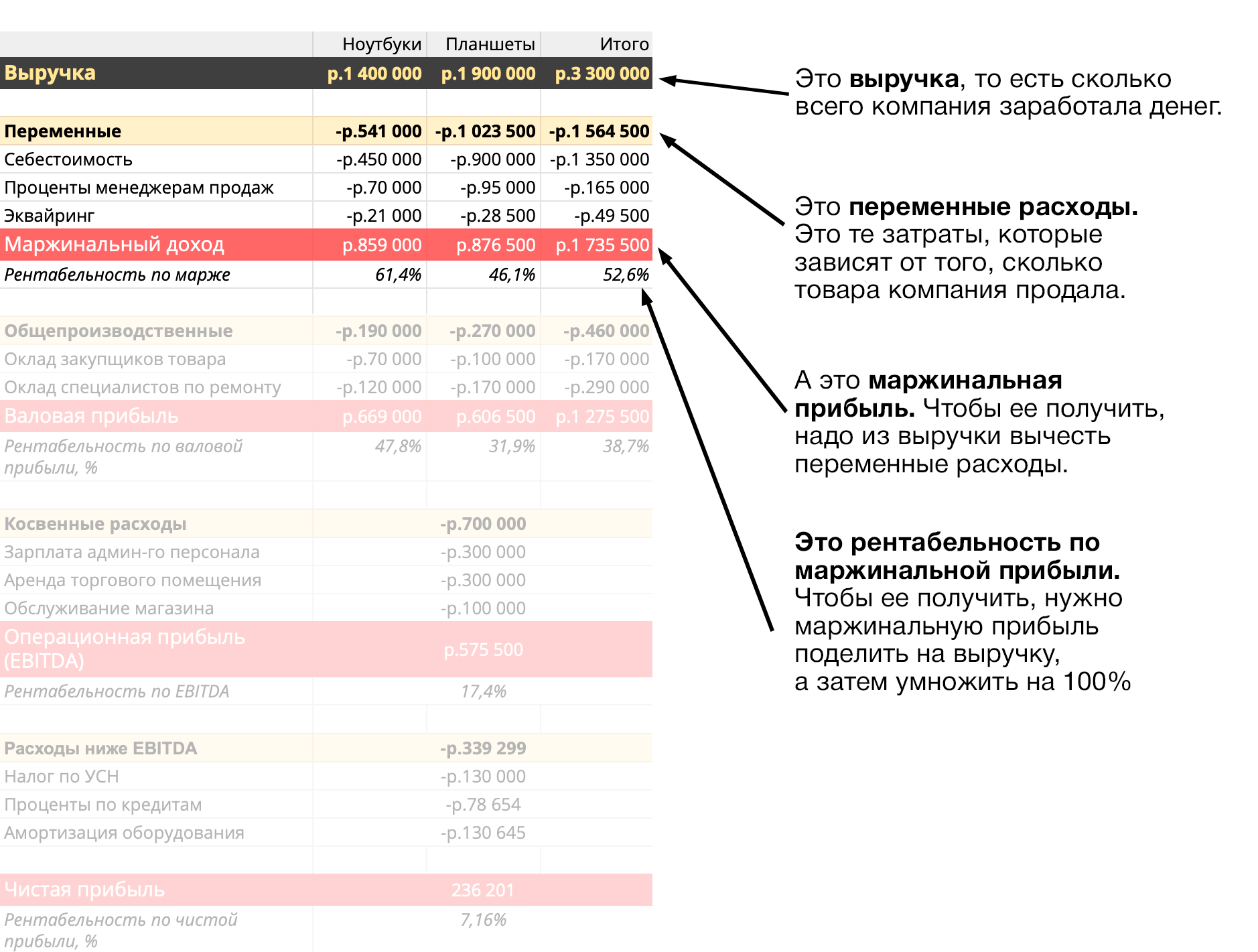

Бывают четыре вида прибыли ― маржинальная, валовая операционная и чистая. В этом отчете о прибылях и убытках они выделены красным

Дело в том, что между выручкой и чистой прибылью много статей расходов. Трудно вот так с наскока анализировать их влияние на деньги, которые компания заработала честным трудом. Поэтому, кроме чистой прибыли, ввели еще маржинальную, валовую и операционную. Они помогают понять, продуктивно ли работает компания и толково ли на это тратятся деньги.

Еще одна полезная статья о том, как правильно посчитать прибыль, здесь

Давайте разберемся с каждым видом прибыли.

Маржинальная прибыль

Маржинальная прибыль — это выручка минус переменные расходы. Переменные — это те, которые напрямую зависят от выручки. Например, проценты менеджерам продаж: они изменяются прямо пропорционально выручке. Растет выручка — растут проценты, снижается выручка — снижаются проценты.

Маржинальная прибыль позволяет оценить эффективность переменных расходов. Например, компания выручила 500 тысяч, а переменных расходов у нее 490 тысяч, это значит, что деньги на переменные расходы потратили непродуктивно: купили товар втридорога или не продумали ограничения в системе мотивации у отдела продаж.

Как рассчитать маржинальную прибыль

Маржинальная прибыль = Выручка – Переменные расходы

Чтобы получить маржинальную прибыль, вычитаем из выручки все переменные расходы

Валовая прибыль

Валовая прибыль — это сумма, которую компания зарабатывает на отдельных направлениях бизнеса. Это позволяет нам оценивать не только «общий котел» бизнеса, а еще и его отдельные составляющие. Нескольким нашим клиентам валовая прибыль помогла принять решение о закрытии направлений в компании — они увидели, что результат они получают за счет других направлений, а эти только тянут бизнес вниз.

Чтобы посчитать валовую прибыль, нужно взять выручку по направлению и вычесть из нее расходы, которые можно отнести конкретно к этому направлению. Этими расходами будут переменные и общепроизводственные. Переменные мы разобрали выше, а общепроизводственные — это те, которые относятся к конкретному направлению бизнеса, но не зависят от выручки. Например, у «Альфы» по направлению ноутбуков работают закупщики на окладе — они трудятся только для ноутбучного направления, но их зарплата не зависит от продаж.

Как рассчитать валовую прибыль

Валовая прибыль = Выручка по направлению – Расходы по направлению

Расчет валовой прибыли может показать, в какое направление компания вкладывается сильнее и на чем зарабатывает больше

Операционная прибыль

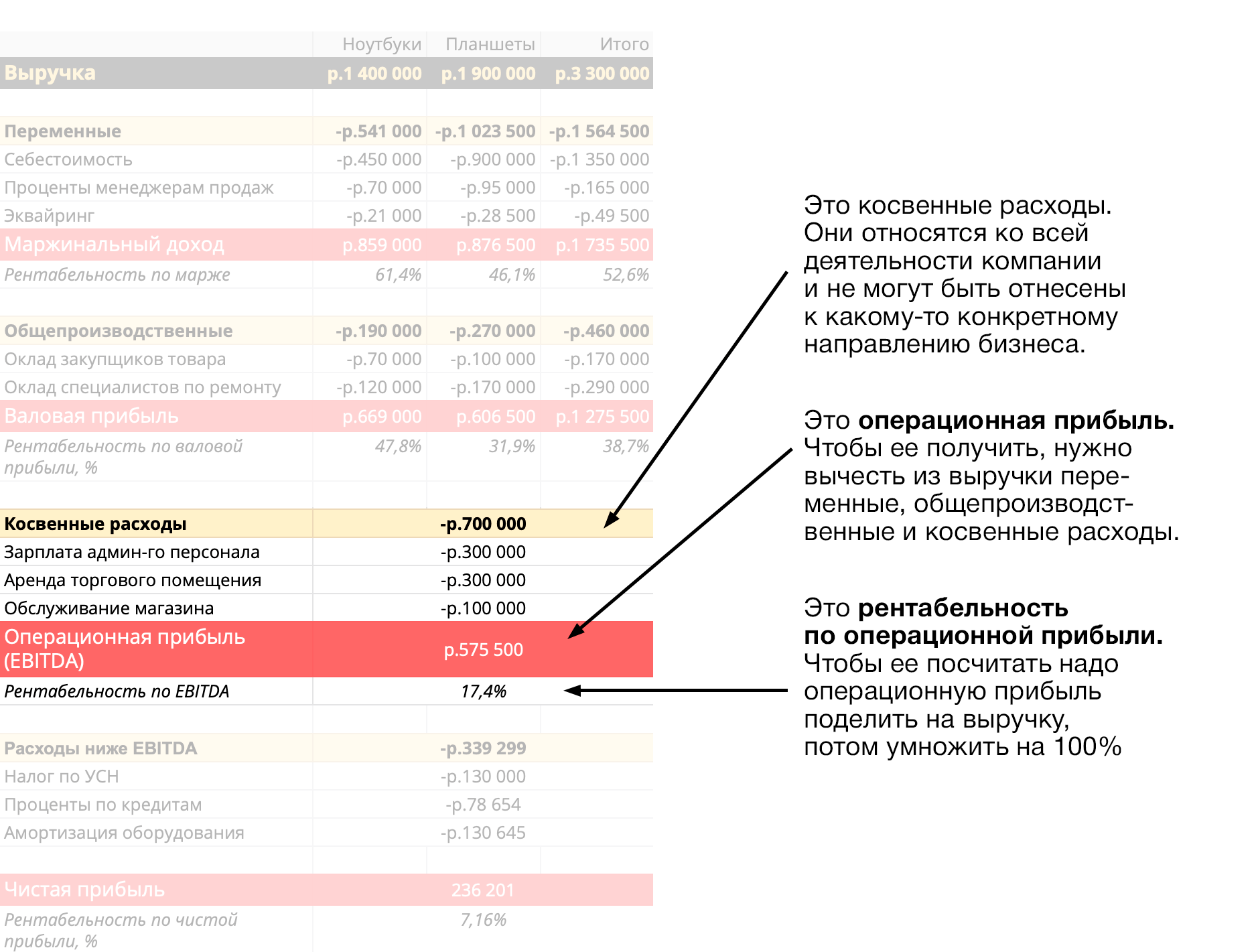

Операционная прибыль показывает, зарабатывает ли компания по своей основной деятельности, хватает ли у нее денег, чтобы покрыть проценты по кредитам, амортизацию и вывозит ли она налоговую нагрузку.

Чтобы получить операционную прибыль, из выручки вычитают переменные, общепроизводственные и косвенные расходы. При этом налоги, кредиты и амортизацию не трогают.

Как рассчитать операционную прибыль

Операционная прибыль = Выручка – Переменные, общепроизводственные и косвенные расходы

У «Альфы» к косвенным расходам относятся затраты на продажу товаров и зарплату административного персонала. Это то, что не получится включить в себестоимость и поделить по направлениям.

Операционная прибыль показывает, продуктивна ли компания по основной деятельности

Чистая прибыль

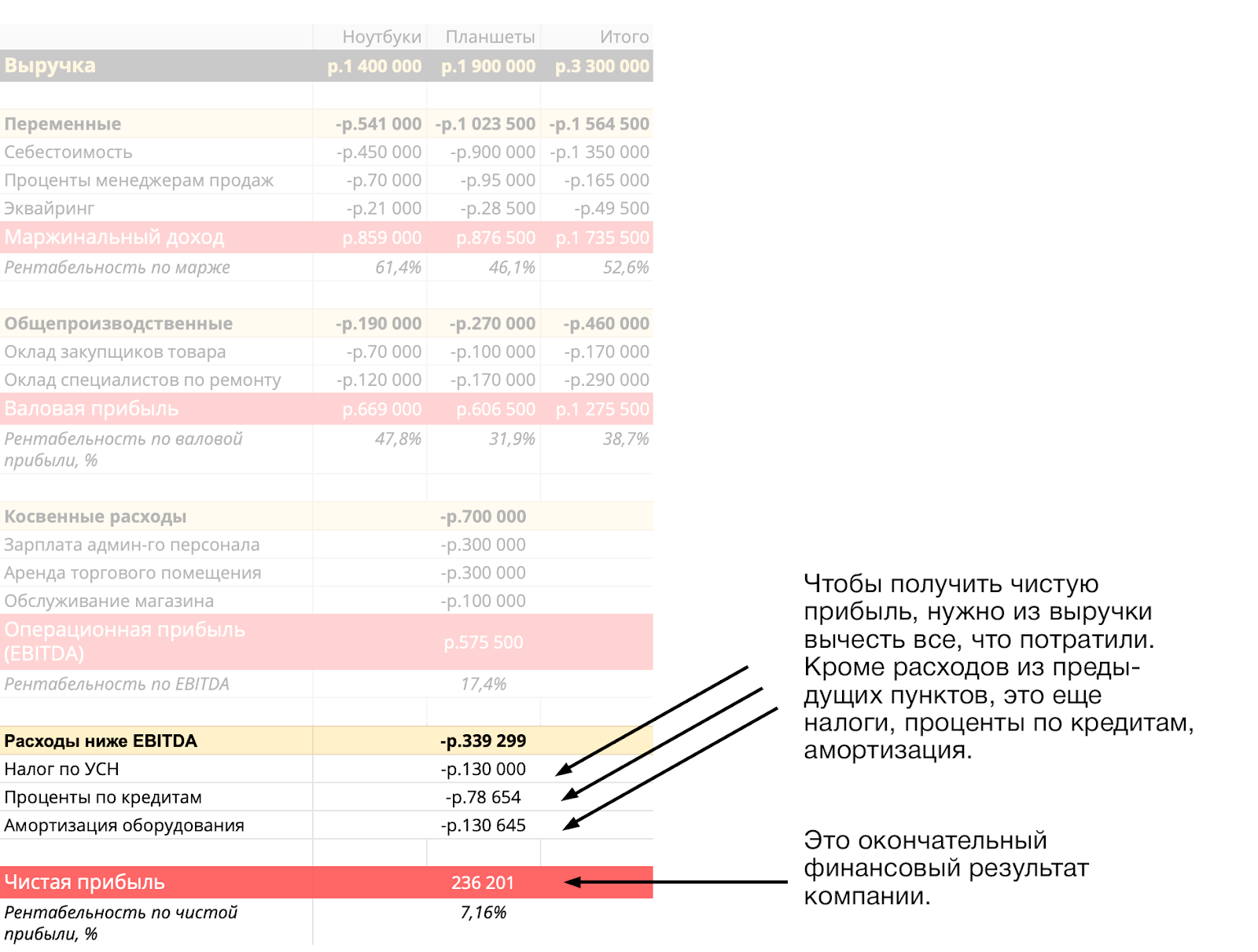

Чистая прибыль ― это окончательный финансовый результат компании, она покажет, эффективен ли бизнес в целом. Оценивая рентабельность чистой прибыли, собственник видит, приносит ли бизнес деньги, хватит ли на развитие компании и дивиденды для себя.

Чтобы получить чистую прибыль, нужно из выручки вычесть не только все общепроизводственные, косвенные расходы и себестоимость, но и налоги, проценты по кредитам, амортизацию оборудования.

Как рассчитать чистую прибыль

Чистая прибыль = Выручка – Все расходы компании

Чистая прибыль ― это деньги, которые собственник может выводить из бизнеса, направлять на улучшение компании или откладывать в качестве финансовой «подушки безопасности»

О том, как грамотно планировать чистую прибыль, читайте здесь.

Мы разобрали виды прибыли. Эти знания потребуются для того, чтобы анализировать отчет о прибылях и убытках. Такой анализ поможет понять, хватает ли у компании денег на покрытие текущих расходов и остается ли на развитие бизнеса.

Как анализировать прибыль

Вот вы видите в отчете о прибылях и убытках, сколько заработала компания. Это много или мало? Нормально в масштабах конкретной компании? А почему раньше было больше? Для ответов на эти вопросы нужно провести анализ. Для анализа показателей прибыли применяются разные методы, здесь мы рассмотрим наиболее доступные и распространенные способы.

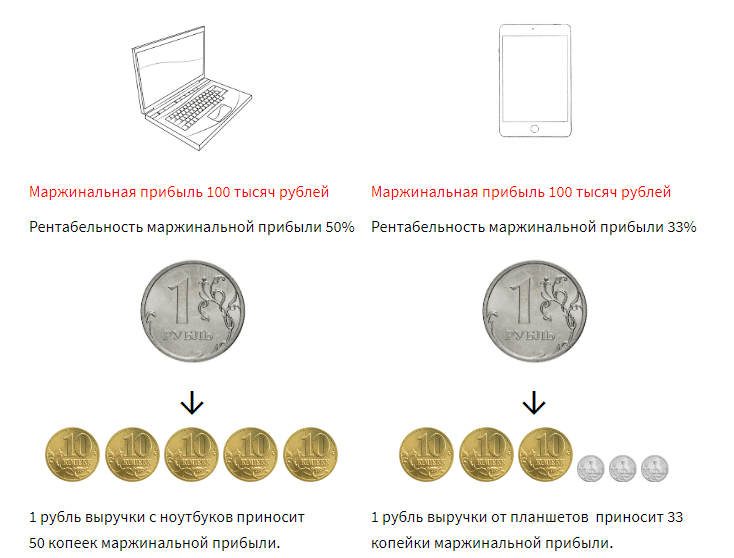

Анализировать нужно не величину прибыли, а рентабельность. Сама по себе сумма прибыли не говорит о том, сколько денег компания потратила, чтобы столько заработать. Поэтому сравнивать у разных направлений, периодов, компаний нужно рентабельность прибыли.

Смотрите, Коля получает 5 миллионов чистой прибыли, а Петя ― 1 миллион. Но при этом Коля зарабатывает 50 миллионов выручки и у него остается 10%, а Петя ― 2 миллиона выручки, но у него остается 50% заработанного. Коля до сих пор зарабатывает больше, но Петя ― эффективный красавчик.

Здесь видно, что маржинальный доход с продажи ноутбуков и планшетов одинаковый, а рентабельность прибыли разная. Поэтому 1 рубль выручки от ноутбуков приносит 50 копеек маржинальной прибыли, а 1 рубль с планшетов приносит 33 копейки

А теперь к анализу прибыли. Он состоит из трех шагов: сначала надо сравнить показатели с аналогичными за прошлый период, потом оценить структуру прибыли, а на десерт — сравнить себя с конкурентами.

Шаг 1. Смотрим, как изменяется прибыль во времени. Вам знакома ситуация, когда вы прикидываете, сколько заработали, и понимаете, что в прошлом месяце было больше? Это кусочек горизонтального анализа прибыли. Чтобы его провести, нужно сравнить рентабельность за текущий период с той, что была в прошлом месяце, квартале или году. Например, сравнить октябрь с ноябрем или октябрь 2020 с октябрем 2019.

Горизонтальный анализ нужен, чтобы понимать, где компания находится сейчас ― стали зарабатывать больше или меньше денег. Если вы провели горизонтальный анализ и видите, что компания стала зарабатывать меньше, нужно поискать причину и вовремя принять меры.

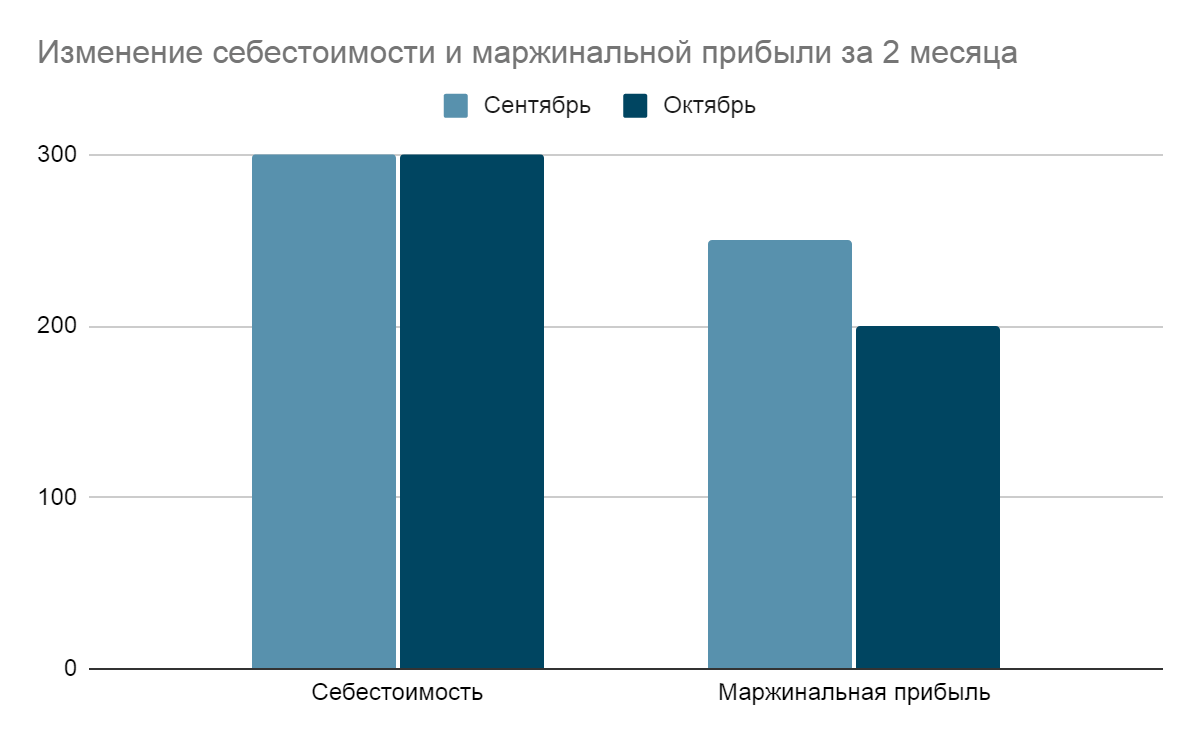

Собственник торговой компании «Бета» посмотрел, что маржинальная прибыль у него упала по сравнению с прошлым месяцем, а себестоимость осталась та же. Посмотрев аналитику отдела продаж, собственник понял, что уменьшился средний чек ― стали меньше продавать сопутствующих товаров. Он поговорил с менеджерами, чтобы эта ситуация была исправлена: в компании усилили скрипты продаж дополнительный товаров.

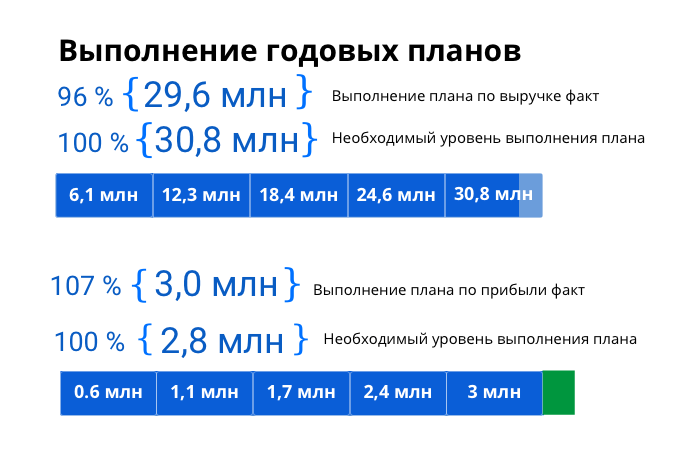

Еще сравнивать можно не с прошедшими, а с плановыми показателями. Вот идет ноябрь и скоро год уже закончится, надо посмотреть ― выполняем или нет годовой план по чистой прибыли. Горизонтальный анализ помогает в этом случае сориентироваться, далеко ли до заветных цифр и нужно ли поднажать.

Вот так это выглядит в нашей панели приборов. Конечно же, все планы выполнены :)

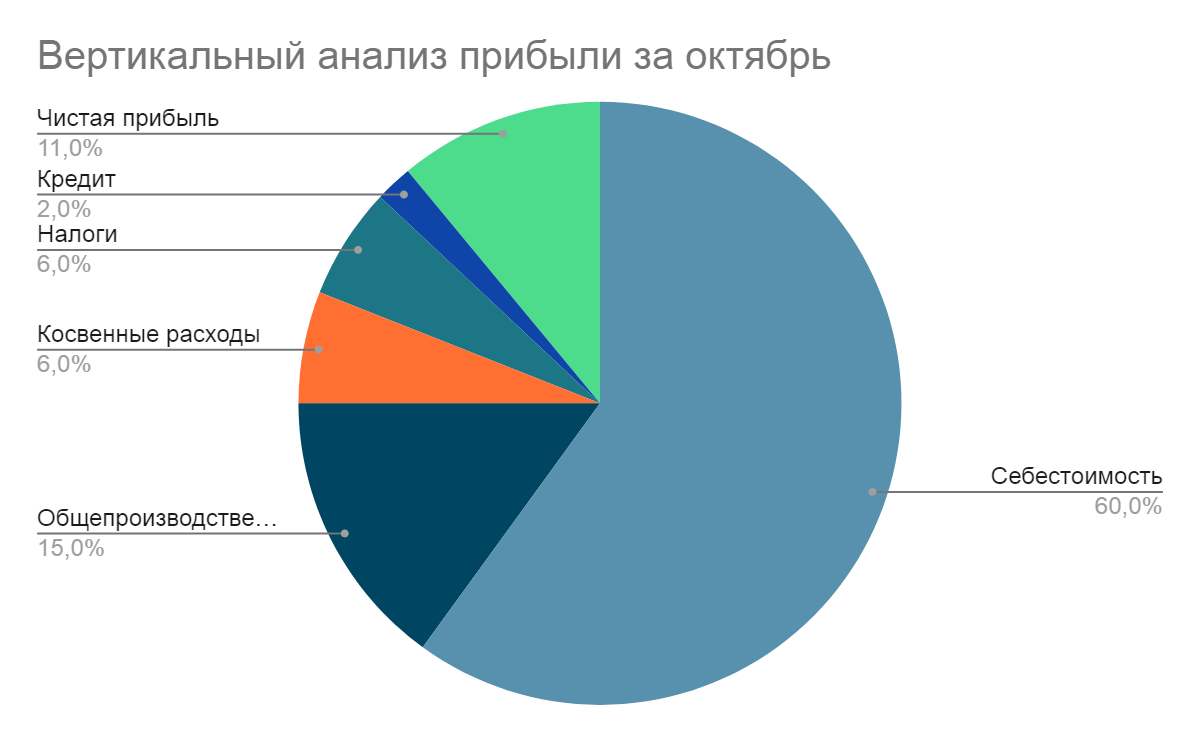

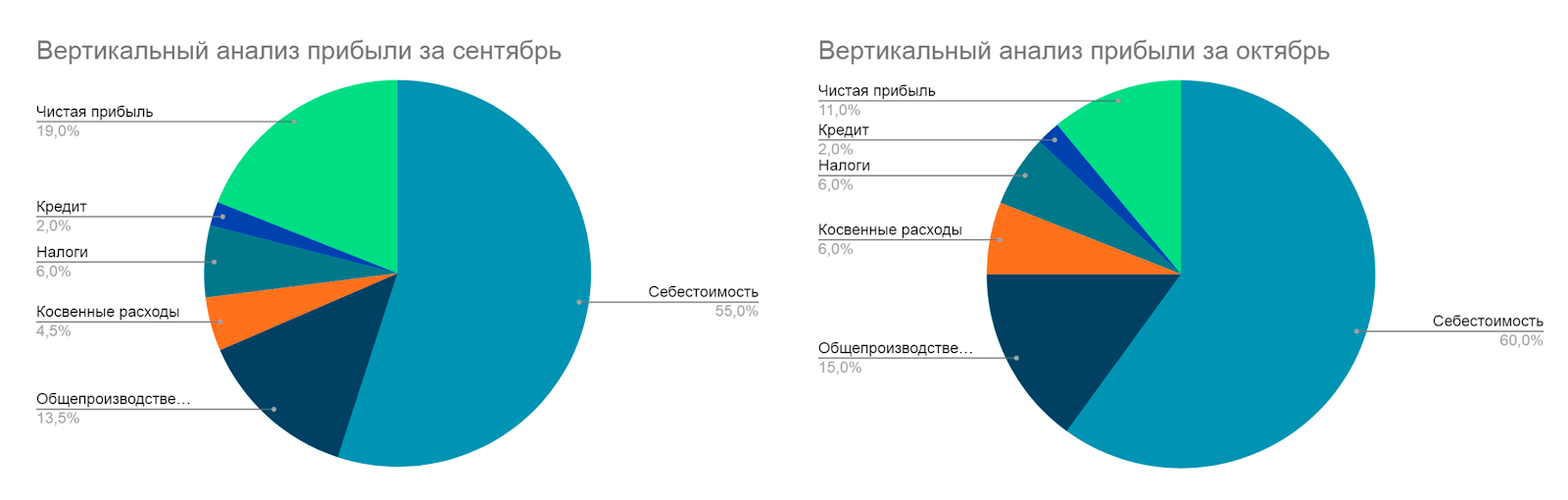

Шаг 2. Изучаем структуру прибыли. В конце месяца вы смотрите в банковском приложении, сколько тратили на себя денег в этом месяце? В цветном кружке диаграммы видно, сколько процентов от поступлений потрачено на еду, бензин, коммуналку, развлечения, походы ко врачу, кредиты, если они есть, и сколько осталось. Это лайт-версия вертикального анализа прибыли.

С помощью такой диаграммы можно представить вертикальный анализ и в бизнесе. Здесь видно, какая доля от выручки уходит на разные расходы

Чтобы провести вертикальный анализ, нужно посчитать долю расходов в общей выручке ― сколько процентов от выручки уходит на себестоимость, налоги, кредиты. А потом сравнить, как изменилась структура расходов. Например, в один месяц доля себестоимости сильно подскочила. Надо разобраться ― это выручки стало меньше или поставщики цены задрали?

Это может быть неприятным открытием, узнать, что компании остается чистой прибыли всего 3% от выручки. Но на то это и анализ, чтобы понять, что ест больше всего выручки и как можно сделать лучше. А еще вертикальный анализ нужен, если прибыль «вдруг» упала. Он поможет понять, в каком виде расходов искать причину изменения прибыли.

Собственник компании «Бета» увидел, что денег у него стало меньше. Он провел вертикальный анализ: маржинального дохода за текущий месяц стало меньше на 50 тысяч. Чтобы понять, где искать причину, он провел вертикальный анализ ― посмотрел долю всех расходов относительно выручки.

Посмотрел, как изменился вес каждой статьи расходов в структуре выручки. Удельный вес расходов в структуре выручки практически не менялся, кроме себестоимости. Она подскочила с 55% до 60%. При этом ее величина не менялась оба месяца ― как было 300 тысяч, так и осталось. Значит, дело не в конкретной статье расходов, а в величине выручки, то есть собака была зарыта в недопродажах.

Шаг 3. Оцениваем конкурентов. Суть этого способа ― померяться финансовыми результатами с конкурентами. Нужно сравнивать за один и тот же период рентабельности по операционной прибыли.

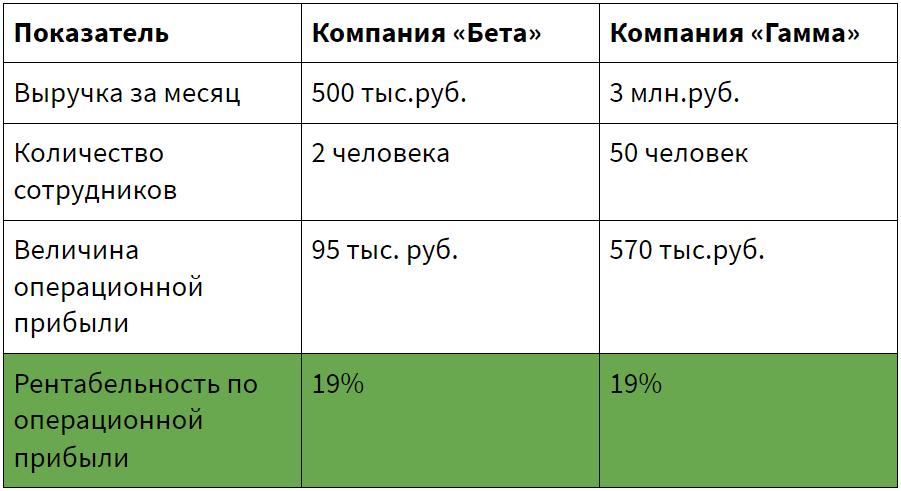

Торговые компании «Бета» и «Гамма» ― оптовые поставщики оргтехники. «Бета» работает на упрощенке, берет товары частично в кредит, частично на свои, арендует торговое оборудование и помещение. А «Гамма» использует основную систему налогообложения, товары закупает на свои кровные и продает их в собственных магазинах.

Масштаб компаний разный, но технологические процессы у них примерно одинаковые. Поэтому сравнение обычно производится по рентабельности операционной прибыли. Она показывает финансовый результат компании, оценивая только основную деятельность компании. Здесь не берется в расчет амортизируется оборудование или нет, заемные средства или свои, упрощенка или ОСНО. В отчете о прибылях и убытках такие доходы и расходы находятся в строках ниже операционной прибыли.

Сравнительный анализ предприятий в одной отрасли нужен, чтобы держать руку на пульсе: быть в курсе эффективности и темпов развития своей компании на рынке. Данные своей компании есть у предпринимателя под рукой, а вот чужой отчет о прибылях и убытках ― потёмки. Если нет инсайдерской информации, то придется довольствоваться открытой финансовой отчетностью или средними данными по отрасли, которые подсчитал Росстат.

Посмотрим на примере, как маленькая компания меряется с большой по эффективности.

Масштаб «Беты» несопоставим с «Гаммой», но рентабельность по операционной прибыли у них оказалась одинаковая! Из этого следует, что 1 рубль выручки Беты приносит столько же прибыли, сколько 1 рубль компании «Гамма». И это при том, что у «Гаммы» больше людей и денег.

Коротко об анализе прибыли

| Зачем нужен | Как делается | |

| Горизонтальный | Понимать, в какой точке компания находится сейчас, улучшается или ухудшается показатель прибыли или рентабельности по сравнению с тем, что было раньше. Видеть, далеко ли до цели, есть ли отклонения. Вовремя скорректировать свои действия по достижению цели. | Сравнивают прибыль с той, что была в прошлом периоде или с планируемой. |

| Вертикальный или структурный | Понимать, на что компания сильнее тратится, на чем зарабатывает больше всего и в каком виде расходов искать причину изменения прибыли. | Считают долю всех издержек в общей выручке. А потом ищут изменения в структуре расходов и доходов компании. |

| Сравнительный | Повысить конкурентоспособность. | Сопоставляют компании одной отрасли. Обычно сравнивают по коэффициенту рентабельности операционной прибыли. |

Теперь вы знаете, что в отчете о прибылях и убытках есть четыре вида прибыли ― маржинальная, валовая, операционная и чистая. А еще понимаете, по какому показателю сравнивать компанию с конкурентами и как анализировать прибыль горизонтально и вертикально. .

Основные виды прибыли: частые вопросы собственников

Эксперт Мария Карпова

Финдир НФ

Какие ошибки при расчете прибыли могут возникнуть?

При расчёте прибыли предприниматели совершают следующие ошибки:

-

Неправильно определяют выручку — например, включают в расчёт не все источники дохода или учёт цен с учётом НДС, что может исказить реальную величину выручки.

-

Некорректно определяют издержки — например, включают в расчёты постоянные издержки или не учитывают некоторые переменные затраты.

-

Делают ошибки в учёте объёмов продаж или производства, которые могут привести к неправильному расчёту как выручки, так и переменных издержек.

-

Используют устаревшие или неточные данные — например, неправильные цены на материалы или затраты на оплату труда.

-

Игнорируют дополнительные расходы, которые могут быть отнесены к переменным издержкам (например, расходы на доставку или комиссионные вознаграждения).

Что такое бухгалтерская и экономическая прибыль, чем они отличаются?

Бухгалтерская прибыль — это разница между доходами от хозяйственной деятельности и явными расходами компании. Явные расходы — это фактически понесённые затраты, которые можно подтвердить документально (зарплата, аренда, коммунальные платежи, амортизация).

Экономическая прибыль — это разница между выручкой и всеми расходами предприятия, включая как явные, так и неявные издержки. Неявные расходы — это упущенная выгода, то есть потенциальный доход, который мог бы быть получен при альтернативном использовании ресурсов (например, если бы деньги были вложены в банк вместо бизнеса).

Основное отличие между этими видами прибыли заключается в учёте неявных расходов. Бухгалтерская прибыль их не учитывает, так как неявные расходы сложно оценить и подтвердить документально. Экономическая прибыль учитывает все возможные издержки, что позволяет более точно оценить эффективность бизнеса.

Основные виды прибыли: в двух словах

Каждый из видов прибыли играет роль в анализе финансового состояния предприятия и помогает принимать обоснованные управленческие решения на разных уровнях ведения бизнеса.

-

Маржинальная прибыль показывает разницу между выручкой и переменными затратами, что позволяет определить, сколько средств остается для покрытия постоянных расходов и формирования прибыли, а также помогает в принятии решений о ценообразовании и объемах производства.

-

Валовая прибыль — разница между выручкой от продаж и себестоимостью продукции. Она показывает, насколько эффективно компания управляет производственными процессами и контролирует прямые затраты на изготовление товаров или услуг.

-

Операционная прибыль отражает финансовый результат основной деятельности предприятия после вычета всех операционных расходов, помогает оценить эффективность бизнес-модели компании.

-

Чистая прибыль — это все, что осталось после вычета налогов, процентов по кредитам и прочих обязательных платежей.

-

Чтобы проанализировать эффективность бизнеса, компании нужно выяснить, как изменяется прибыль во времени, изучить структуру прибыли и оценить конкурентов.

Поможем наладить финучет и повысить прибыль компании

Устали смотреть на растущую прибыль в отчётах, пока деньги буквально утекают сквозь пальцы? Финдиры Нескучных знают, как превратить «виртуальные» доходы в реальные активы. Наши финансовые директора не просто ведут учёт — они выстраивают систему контроля денежных потоков, оптимизируя расходы и выявляя скрытые резервы роста.

Мы поможем вам увидеть полную картину финансового состояния компании, научим управлять деньгами осознанно и создадим прозрачную систему.

Вот, что мы уже сделали:

Вы тоже можете начать работать с нами: тип бизнеса, город и даже страна не важны. Мы работаем онлайн, поэтому можем сотрудничать с компаниями из любых городов России, СНГ и Европы.

Самый простой способ узнать, как именно финансовый директор может помочь вашему бизнесу, — это онлайн-экскурсия ↓