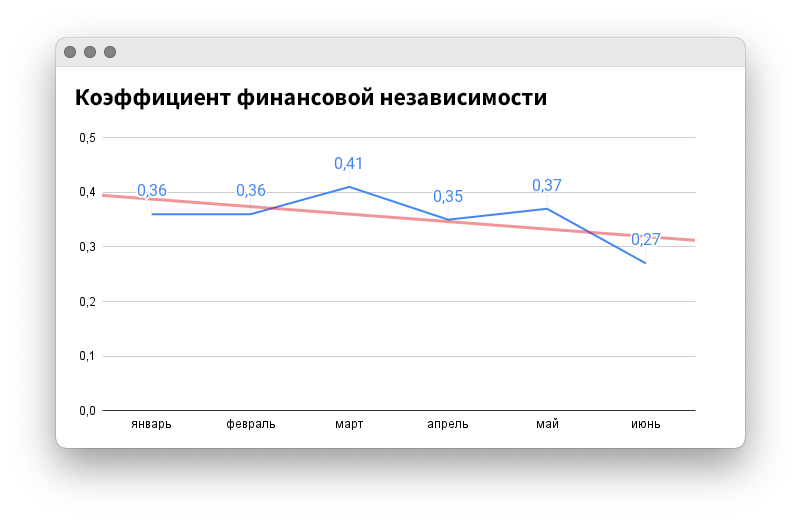

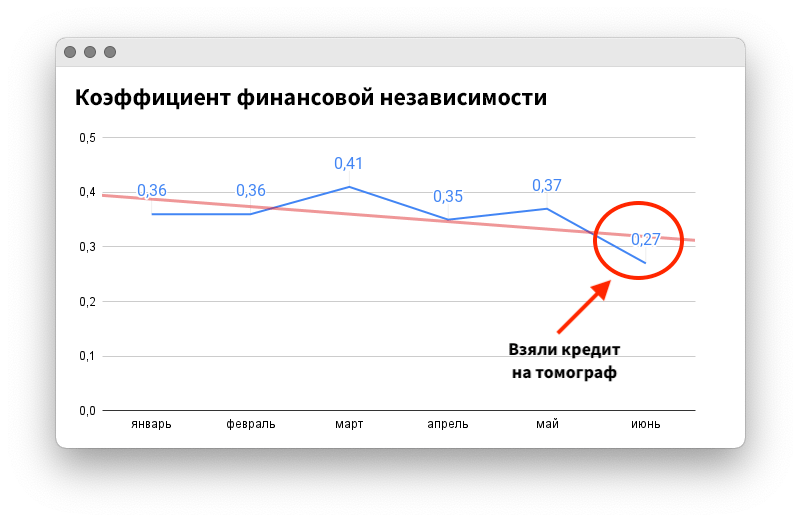

Стоматология, назовем ее «Белый клык», теряла свою финансовую независимость и всё больше жила за чужой счет — частного инвестора и клиентов. Например, в январе компания жила на свои на 36%, а в июне уже на 27%. Еще чуть-чуть и бизнес будет полностью принадлежать кредиторам. Опасно.

В этом кейсе я расскажу, как мы оценили финансовую независимость компании, а затем исправили проблему: избавились от лишнего оборудования и стали быстрее оказывать услуги клиентам, чтобы не копить обязательства перед ними. Это помогло компании не потерять свою финансовую независимость и работать эффективнее.

«Белый клык» — это выдуманное название. Мы его придумали, чтобы сохранить конфиденциальность клиента. А вот история реальная.

С деньгами всё ок, но стоматология всё больше живет за счет кредиторов

Итак, всё началось со стандартных инструментов — трех отчетов: ДДС, ОПиУ и баланса, и анализа показателей. Анализ показал такую картину.

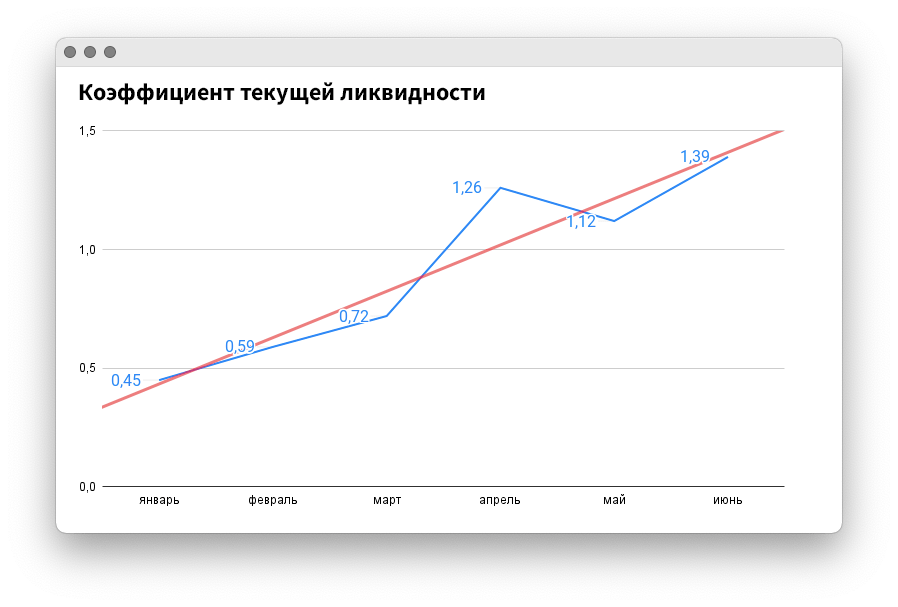

✅ С деньгами всё ок. У стоматологии есть деньги. Это нам показал коэффициент текущей ликвидности — по нему можно рассчитать, способна ли компания погасить краткосрочные долги. Считают так:

(деньги + дебиторка + запасы) / краткосрочные обязательства.

У нашей стоматологии с деньгами всё неплохо:

❌ Компания всё больше живет за счет кредиторов. Хотя с деньгами у стоматологии всё неплохо, в бизнесе росла доля заемного капитала и снижалась доля своего. Это как квартира в ипотеку: своих 200 000 рублей, банковских — 2 млн рублей.

При чём рост заемного капитала пришелся на последние полгода — это я заметила по коэффициенту финансовой независимости. Чем выше этот коэффициент, тем больше своих денег в бизнесе и меньше зависимость от кредиторов. А вот коэффициент «Белого клыка» с января по июнь снизился с 0,36 до 0,27:

Получается: деньги у компании есть, но при этом растет доля заемного капитала и есть риск потерять финансовую независимость. Но почему так?

Часть оборудования не помогает стоматологии зарабатывать

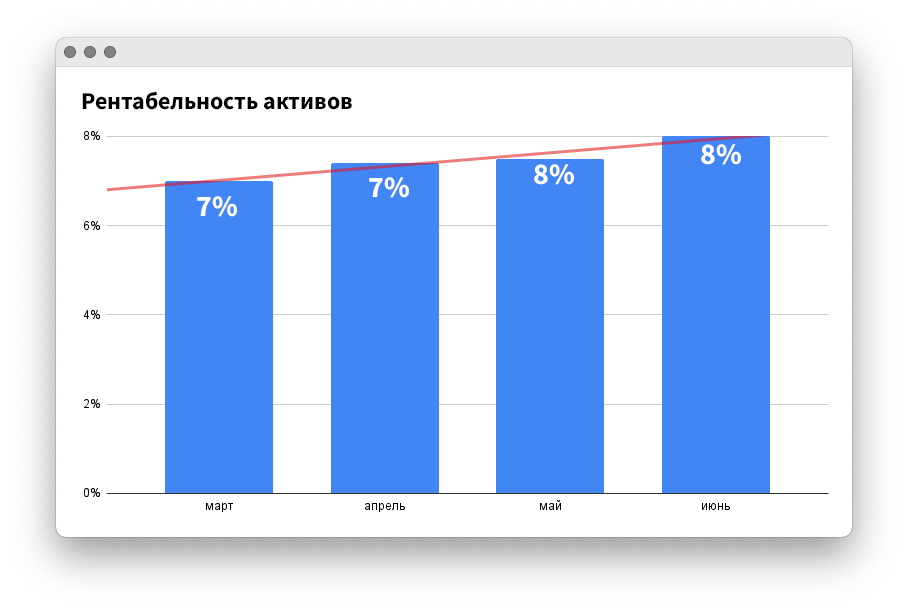

Я начала разбираться дальше и увидела, что компания неэффективно использует свои активы: технику оборудование, запасы. Эффективность активов — это то, сколько чистой прибыли приносит каждый вложенный в них рубль. Эту эффективность называют рентабельностью активов и считают так:

(чистая прибыль / активы) * 100%

«Белый клык» использовал активы неэффективно: каждый вложенный в активы рубль приносит всего 7– 8 копеек:

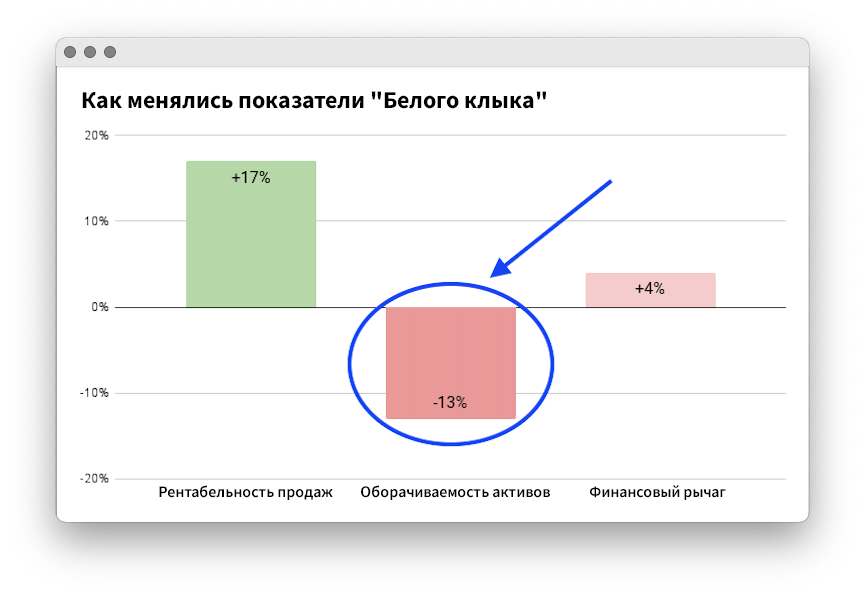

Начала погружаться еще глубже и обнаружила, что у «Белого клыка» в этом квартале выросла рентабельность собственного капитала — это то, сколько дохода приносят собственнику его вложения в бизнес, в том числе в активы. Например, вложил в оборудование 5 млн рублей, получил 500 000 рублей чистой прибыли, значит, рентабельность собственного капитала 10%.

Нужно было понять, а за счет чего она выросла? Для этого я использовала формулу Дюпона. Она показывает, за счет чего растет или снижается рентабельность собственного капитала:

И по формуле видно, что у «Белого клыка» рентабельность собственного капитала выросла на 17% за счет рентабельности продаж. Супер! Но из-за снижения оборачиваемости активов она в то же время упала на 13%. То есть проблема именно в оборачиваемости — это то, как быстро компания превращает активы обратно в деньги. Сейчас объясню.

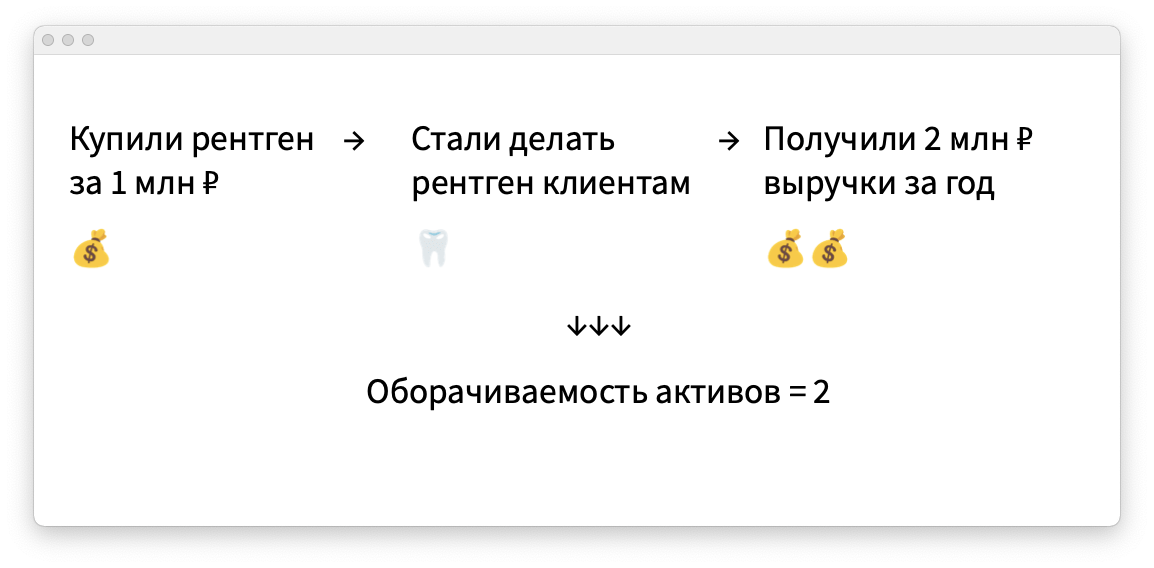

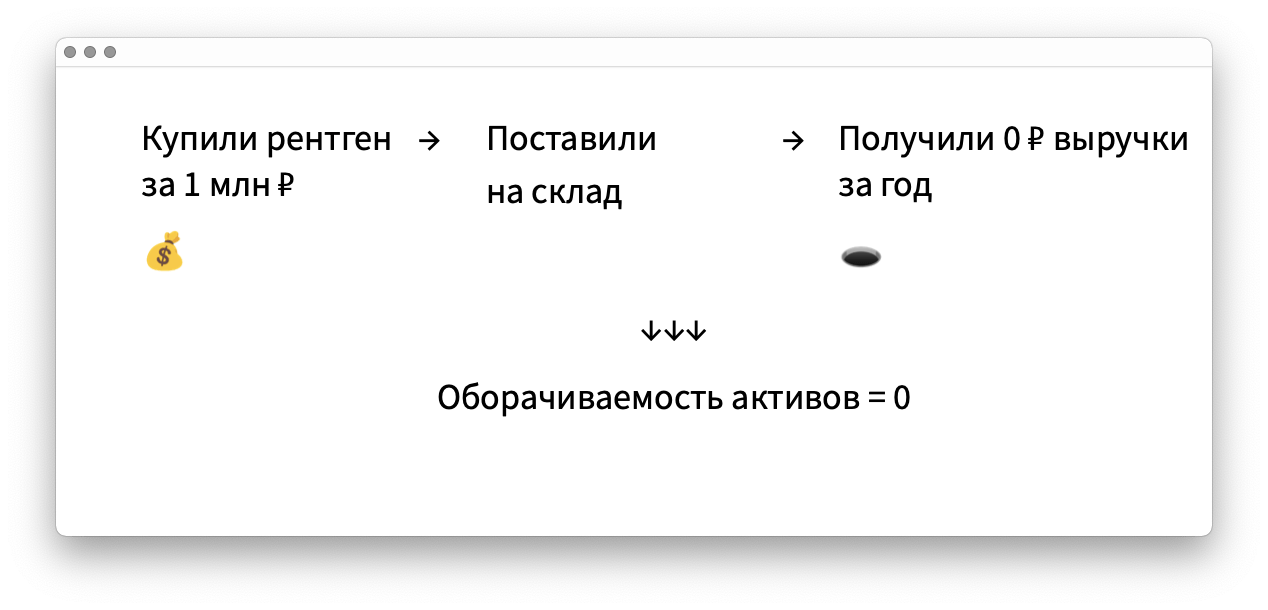

Оборачиваемость — это выручка делённая на активы. И в идеале, когда растут активы, например, компания покупает новое оборудование, выручка тоже должна расти. Это будет значить, что активы превращаются обратно в деньги.

Но у нашей стоматологии ситуация была другой: активы не помогали ей получать больше выручки, и она просто замораживала деньги в оборудовании и технике.

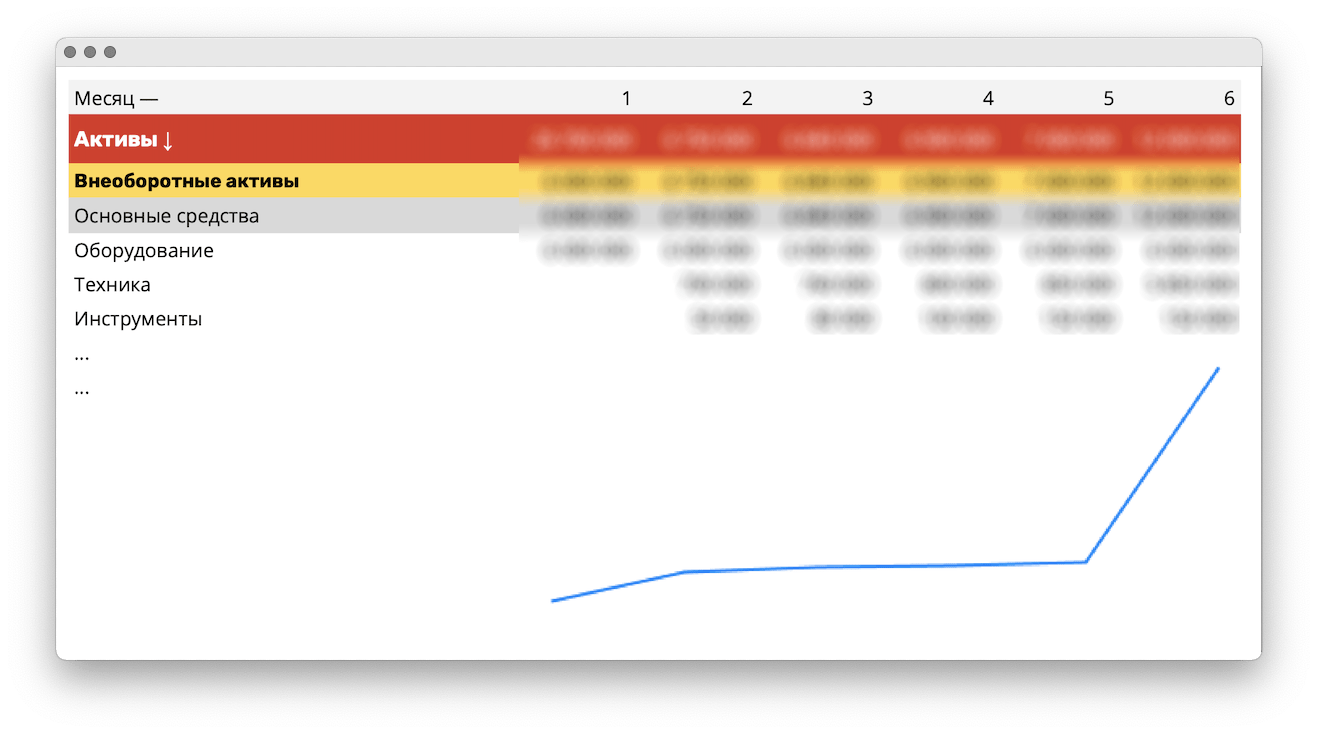

Чтобы понять, с чем связана низкая оборачиваемость активов, иду в баланс и вижу, что у «Белого клыка» растут основные средства — это как раз техника, оборудование, инструменты:

Дальше идем разбираться, почему у стоматологии стало больше оборудования, техники и инструментов. Здесь в ход идут уже не отчеты и показатели, а разговоры с собственником.

Ввели мораторий на покупку нового оборудования

Оказалось, что собственник стоматологии часто ездил на конференции, обучения, семинары, а там постоянно рекламировали оборудование. Собственник загорался и покупал: новый рентгеновский аппарат, очки для хирурга, более удобное кресло для ортодонта и так далее. При этом оборудование не помогало зарабатывать больше, а лишь улучшало качество услуг и сервиса.

❌ Активов становилось всё больше — и это было оборудование, которое не помогало зарабатывать. И чем больше его становилось, тем меньше выручки в сумме оно генерировало.

Дальше мы провели инвентаризацию и обнаружили 6 единиц оборудования, которое не используется. Среди них — 4 одинаковых рентгеновских аппарата, хотя стоматологии нужен лишь один.

Разобрались с кредиторкой

Мораторий на покупку нового оборудования и продажа ненужных аппаратов помогли нам увеличить оборачиваемость активов в 2,2 раза — это значит, что теперь стоматология делает больше выручки на меньшем количестве оборудования.

Но это еще не всё: у «Белого клыка» росла зависимость от кредиторов — мы с этого и начали нашу историю. И эта зависимость тоже была связана с оборудованием.

Дело вот, в чем: если раньше собственник покупал оборудование за свои, то в июне на покупку дорогого томографа пришлось брать кредит, и финансовая независимость стоматологии резко поползла вниз:

Только вот на финансовую независимость влияет не один долг за томограф, но и обязательства перед клиентами: клиент платит, например, за брекеты — это аванс, и теперь стоматология должна клиенту услуги на эту сумму. Долг в виде услуг — это тоже кредиторка.

Получается, «Белому клыку», чтобы повысить свою финансовую независимость нужно сделать две вещи: быстрее погасить кредит за томограф и не копить обязательства перед клиентами.

Кредит на томограф. У стоматологии всё более-менее нормально с деньгами — компания вполне может гасить кредит более крупными платежами, условно: не по 200 000 рублей в месяц, а по 300 000 рублей, и так повышать свою финансовую независимость.

Обязательства перед клиентами. Мы заметили, что авансов от клиентов стало больше при том же количестве пациентов — это значит, что работы выполняются медленнее, поэтому кредиторка перед клиентами растет. Чтобы исправить ситуацию, завели учет сделок и стали следить за циклом сделки.

Цикл сделки — количество дней, за которые стоматология выполняет обязательства перед клиентом: ставит и снимает брекеты, выполняет протезирование. Чтобы его сократить, мы сделали следующее:

- завели учет сделок и стали следить за показателем в отчете. Если видели, что цикл сделки растет, уточняли у врачей, что происходит;

- напоминали клиентам о визитах, чтобы они их не пропускали или приходили пораньше;

- звонили в зуботехническую лабораторию и напоминали о заказах, чтобы протезы изготавливались быстрее.

Эти два решения помогли стоматологии снизить долю чужих денег в компании с 73% до 65%, а финансовую независимость, наоборот, повысить: с 0,27 до 0,35%.

Через полгода снизили долю заемного капитала до 65%

Подводим итог нашей истории. Стоматология всё больше и больше зависела от кредиторов и теряла свою финансовую независимость. Чтобы исправить ситуацию, сделали следующее:

- проанализировали текущую ситуацию и обнаружили, что собственник покупает ненужное дорогое оборудование и так снижает оборачиваемость активов и финансовую независимость компании;

- ввели мораторий на покупку оборудования;

- начали досрочно гасить кредит на томограф;

- сократили цикл сделки.

Начали работу в июне, а результаты увидели в конце декабря. Вот они:

|

0,35 коэффициент финансовой независимости. В июне — 0,27 |

2,2 во столько раз эффективнее стали работать активы стоматологии |

4 ненужных аппарата продали. Из них — 3 рентгена |

Как начать работать с нашим финдиректором

В этой истории финансовый директор помог стоматологии увеличить финансовую независимость с 0,27 до 0,35 и более эффективно использовать оборудование и технику.

Финансовая независимость — важная, но не единственная вещь, над которой работают финдиректора. Есть еще множество других, вот лишь некоторые кейсы наших финдиректоров:

- Разморозили 3,2 млн ₽ дебиторки, о которой ИТ-компания даже не знала

- Как строительная компания избавилась от убытка в 74 млн рублей

- За три месяца вывели бренд одежды из убытка –730 000 рублей в +1,2 млн чистой прибыли

- Прошли несезон без кассовых разрывов (впервые за 7 лет!)

Наши финдиры работают с бизнесом из разных сфер: от стоматологий до айти- и строительных компаний. Везде наводят порядок в финансах, настраивают управленческий учет, помогают увеличить прибыль и избавиться от кассовых разрывов.

Вы тоже можете начать работать с нами: тип бизнеса, город и даже страна не важны. Мы работаем онлайн, поэтому можем сотрудничать с бизнесом из любых городов России, СНГ и Европы.

А самый простой способ подробнее узнать о работе финансового директора — это онлайн-экскурсия ↓