Другие статьи про НДС

НДС: что нужно знать, чтобы не попадать на деньги

Как правильно отражать НДС в ДДС

Как правильно отражать НДС в ОПиУ

2 условия, когда бизнесу выгоднее покупать с НДС

Когда предприниматель работает с НДС, товары и услуги покупает с НДС и без, а продает только с НДС. А когда приходит время перечислять НДС в бюджет, ему надо знать, бизнес должен государству по итогам квартала или государство — бизнесу. Чтобы знать ответ на этот вопрос и не попасть на деньги, надо правильно отражать все в отчетности. В первую очередь — в балансе. Рассказываем, как.

Как у бизнеса возникают обязательства по НДС

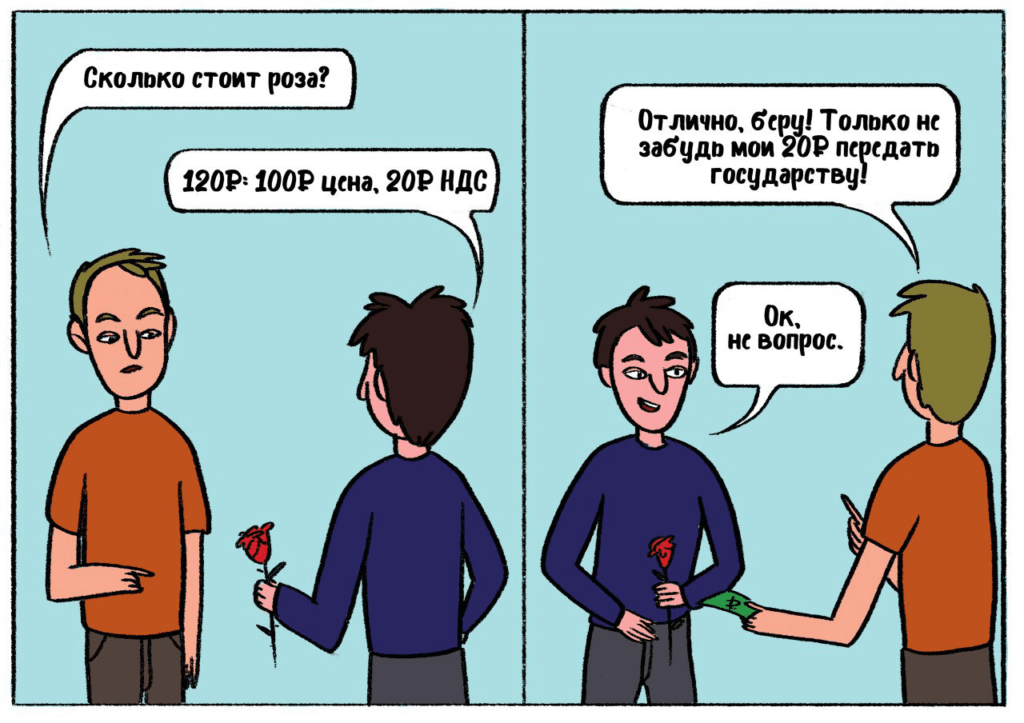

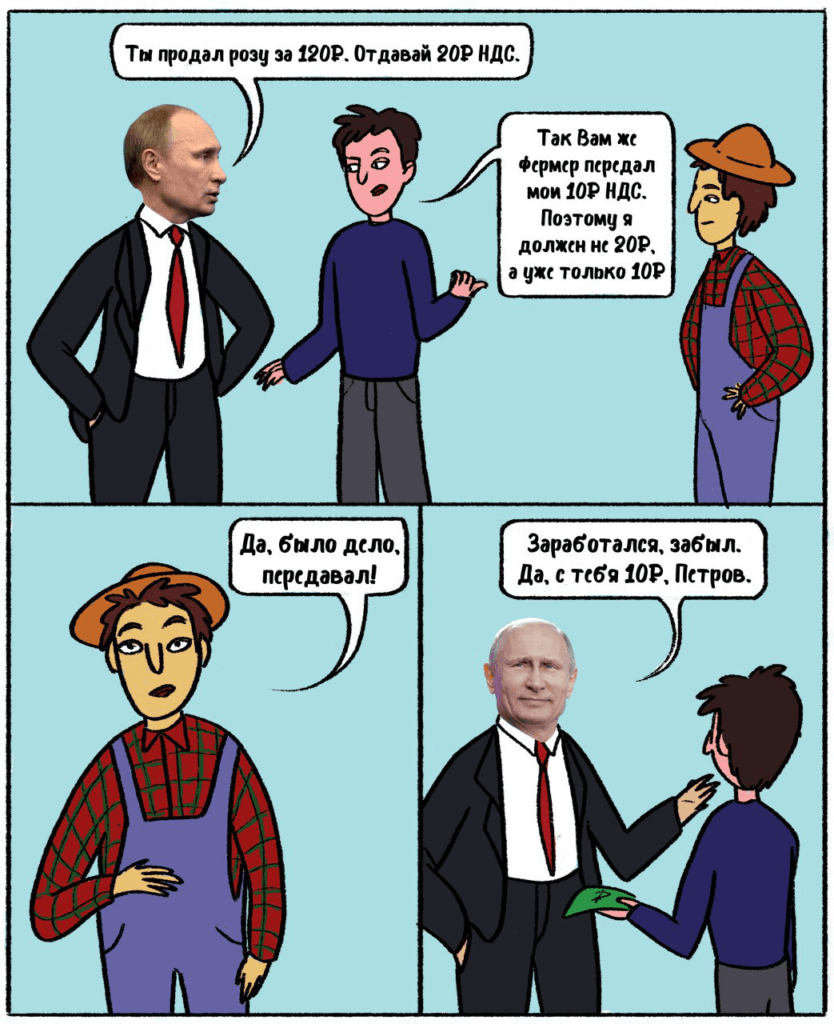

У нас цветочный магазин. Мы купили у фермера розу, в стоимость которой поставщик включил НДС. Потратили 60 ₽, из них 50 ₽ заплатили за саму розу, а 10 ₽ — НДС, которые наш поставщик включил в цену товара. Эти 10₽ НДС мы пока через поставщика дали взаймы государству — попросили передать эти деньги Владимиру Владимировичу. У него появилось обязательство перед нами. Сочтемся, когда продадим. НДС, который мы передали авансом для Владимира Владимировича, называется входящим.

Когда продаем, к нам заходит НДС, который заплатил покупатель. Для нас это исходящий НДС. И у нас появляется обязательство перед государством — в срок, который оно определило крайним, перечислить этот НДС в бюджет. За розу мы получили 120 ₽: 100 ₽ + 20 ₽ НДС. Эти 20 ₽ — наш исходящий НДС.

А когда приходит время перечислять НДС, с нас причитается не весь исходящий НДС, а только разница между ним и входящим. Исходящий НДС у нас 20 ₽, входящий — 10 ₽. Разница — 10 ₽. Вот эти 10 ₽ и причитаются с нас в бюджет.

а только разницу между ним и входящим

А бывает и так — купили три розы на тех же условиях. Тем самым через поставщика передали Владимиру Владимировичу аванс по НДС на 30 ₽. А продали только одну — тоже за 100 ₽ + НДС 20 ₽. И когда в конце квартала к нам приходят от Владимира Владимировича и требуют у нас эту двадцатку, мы отвечаем: «А ни фига, уважаемые! Мы в Кремль аж 30 ₽ аванса передали через фермера. Помните? А через нас покупатель передал 20 ₽. Так что не мы вам 20 ₽ должны, а вы нам 10 ₽. Поэтому или пусть эта десяточка у вас полежит — в следующем квартале сочтемся. Или гоните ее назад, а следующий квартал начинаем с нуля — у нас такое право тоже есть». Выслушали нас гонцы, бумаги подняли, посчитали. Убедились — мы правы. И пошли восвояси.

А теперь посмотрим, как всё это отражается в балансе.

Как отражать обязательства по НДС

в балансе

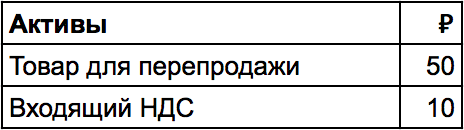

1. Итак, мы отдали поставщику за розу 60 ₽, где 50 ₽ — это стоимость розы и 10 ₽ — это НДС. Эту десятку государство теперь нам должно. На языке отчетов, мы приобрели два актива — розу и входящий НДС.

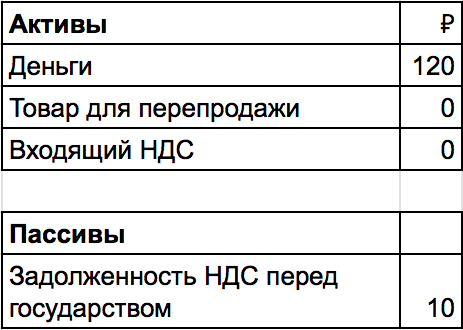

2. Продали розу, получили от покупателя 120 ₽: 100 ₽ — наша цена розы и 20 ₽ НДС, которые мы добавили к цене — это исходящий НДС. У нас возникает обязательство перечислить НДС государству.

А теперь вспоминаем — 10 ₽ НДС уже начислили, когда покупали розу, и эту десятку государство нам задолжало. Значит, мы стали должны государству только 10 ₽, а не 20 ₽. Поэтому наша задолженность перед государством по НДС увеличивается только на 10 ₽.

мы должны не 20, а 10 ₽

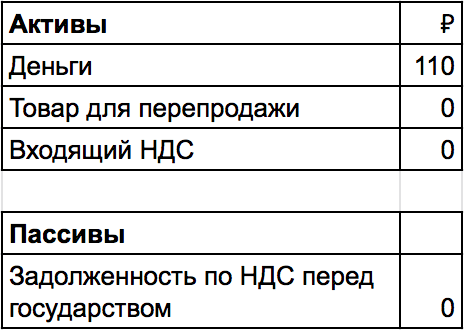

3. Наконец, в положенный срок перечисляем НДС в бюджет. Минус 10 ₽ из пассивов.

Вот и все. Мы разобрались с самым сложным. Скоро ждите статьи, как отражать НДС в отчете о движении денежных средств (ДДС) и отчете о прибылях и убытках (ОПИУ).