Ошибки, которые допускают предприниматели с НДС, когда собирают отчет о прибылях и убытках, приводят к завышенным ожиданиям по прибыли. Результат — кассовые разрывы и неприятности с налоговой, штрафы, пени. Особая сложность — когда бизнес применяет несколько налоговых режимов одновременно и возникает путаница: непонятно, когда выручку и расходы в отчете о прибылях и убытках (ОПиУ) обязательно очищать от НДС, а когда это во вред.

В статье разбираемся со всеми нюансами отражения НДС в отчете о прибылях и убытках. Зная их, вы избежите ошибок в расчете прибыли и проблем с налоговиками.

Обновили статью в июле 2025 года: подробно рассказали о том, как отражать НДС в ОПиУ, и ответили на самые частые вопросы собственников.

Содержание

Как правильно отражать НДС в управленческой отчетности

Как очистить выручку и расходы от НДС

Какие расходы в ОПиУ можно оставить с НДС

НДС в управленческой отчетности при разных системах налогообложения

НДС в отчете о прибылях и убытках: частые вопросы собственников

НДС в отчете о прибылях и убытках: в двух словах

Поможем собрать управленческую отчетность для любого бизнеса

Другие статьи про НДС

НДС: что нужно знать, чтобы не попадать на деньги

2 условия, когда бизнесу выгоднее покупать с НДС

Как правильно отражать НДС в управленческой отчетности

Отражение НДС в управленческой отчетности требует четкого учета и разделения налоговых обязательств и активов. Вот основные принципы ↓

Принцип 1. Разделение НДС к возмещению и к уплате

-

НДС к возмещению (входной НДС) отражается как дебиторская задолженность (актив) в отчетности. Например, при покупке товаров с НДС. Почему? Потому что вы имеете право возместить эту сумму из бюджета или зачесть ее в счет НДС, который вам предстоит уплатить.

-

НДС к уплате (исходящий НДС) — как кредиторская задолженность (обязательство). Формируется при реализации товаров/услуг, потому что эту сумму НДС вы должны передать в бюджет. По сути, вы являетесь сборщиком НДС от имени государства.

Итого:

-

Разделение НДС к возмещению и к уплате необходимо для того, чтобы в конце отчетного периода (обычно квартала) определить чистую сумму НДС, подлежащую уплате в бюджет или возмещению из бюджета.

-

Если НДС к уплате больше, чем НДС к возмещению, разница подлежит уплате в бюджет.

-

Если НДС к возмещению больше, чем НДС к уплате, разница подлежит возмещению из бюджета (или зачету в счет будущих платежей).

Принцип 2. Учет в отчете о прибылях и убытках

-

Выручка в управленческой отчетности показывается без НДС, так как налог не является доходом компании.

-

Аналогично, расходы отражаются без входного НДС (если он возмещается).

Принцип отражения выручки и расходов без НДС в отчете о прибылях и убытках управленческой отчетности является фундаментальным для получения достоверной и полезной информации о финансовом состоянии и результатах деятельности компании. Это позволяет сосредоточиться на реальных показателях эффективности и принимать обоснованные управленческие решения.

Принцип 3. Аналитика по срокам

В балансе НДС к возмещению/уплате рекомендуется детализировать по срокам:

-

краткосрочные (погашение в течение 12 месяцев).

-

долгосрочные (если возмещение ожидается позже).

Предположим, у компании на конец отчетного периода есть остаток НДС к возмещению в размере 1 000 000 рублей.

Без аналитики по срокам: в балансе будет просто показана дебиторская задолженность по НДС 1 000 000 рублей. Непонятно, когда эти деньги будут получены.

С аналитикой по срокам: краткосрочный НДС к возмещению: 700 000 рублей (ожидается возмещение в ближайшие 12 месяцев).

Долгосрочный НДС к возмещению: 300 000 рублей (связано с крупным инвестиционным проектом, возмещение которого может занять более 12 месяцев).

Такая детализация дает гораздо более полную картину о ликвидности и будущих денежных потоках.

Принцип 4. Особые случаи

-

Невозмещаемый НДС (например, по представительским расходам) включается в стоимость затрат.

По представительским расходам сверх установленных норм или расходам, не связанным с производственной деятельностью. Поскольку этот НДС не уменьшает сумму НДС к уплате в бюджет, он является дополнительным расходом для организации и увеличивает фактическую стоимость приобретенного.

Пример: если вы оплатили представительские расходы на 1000 руб. + НДС 200 руб., и этот НДС не подлежит вычету, то в учете эти представительские расходы будут отражены в сумме 1200 руб.

-

Авансы полученные/выданные: НДС с авансов отражается отдельно до момента реализации. На момент получения/выдачи аванса еще нет окончательной реализации/приобретения. НДС с авансов является предварительным и требует корректировки при наступлении основного события.

Принцип 5. Контроль ликвидности

В отчете о движении денежных средств НДС учитывается в операционной деятельности:

-

уплата налога — отток;

-

возмещение — приток (если ожидается в ближайшем периоде).

Важно: методика учета в отчете о движении денежных средств должна быть согласована с учетной политикой компании и соответствовать целям управления (например, для налогового планирования). Для сложных операций (экспорт, льготы) может потребоваться отдельная аналитика.

Иногда достаточно одного взгляда со стороны, чтобы увидеть то, что годами не давало развиваться вашему бизнесу

Диагностика бизнеса от экспертов Нескучных покажет:

✔ Где на самом деле теряются деньги — даже если кажется, что всё учтено.

Включать НДС в выручку и расходы — опасная ошибка

Распространенная ошибка — предприниматель, который работает с НДС, включает его в выручку и расходы. «Я заплатил НДС, когда тратился на сырье, товар, аренду, коммунальные услуги и прочее, — рассуждает он. — Значит, вся выручка с продаж — моя». А потом удивляется, когда получает счет по НДС из налоговой.

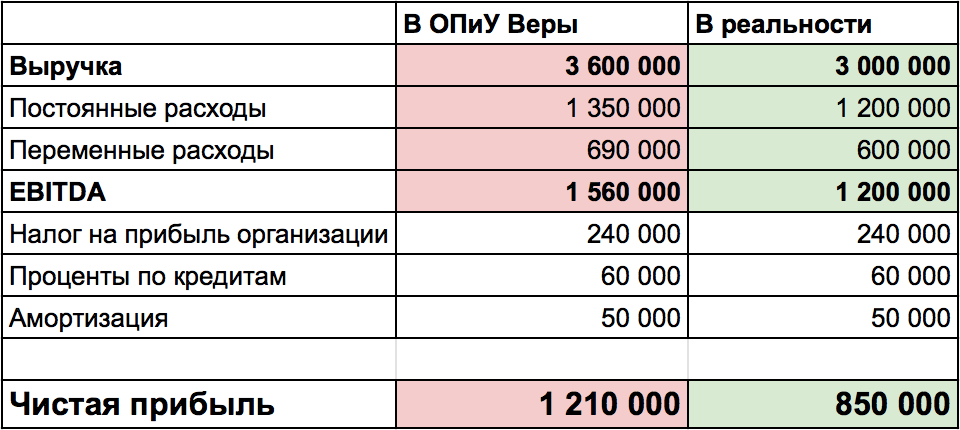

Разберем на примере. У Веры ивент-агентство на общей системе налогообложения — единственной, на которой бизнес работает с НДС.

Вера включает НДС в цену услуг. Контрагенты, у которых Вера приобретает товары и услуги для бизнеса, тоже работают с НДС. Поэтому он включен во все ее постоянные и переменные расходы, кроме фиксированных зарплат работников и их бонусов. В ОПиУ Вера не очищала от НДС выручку и расходы — сколько денег зарабатывала и тратила, столько и добавляла в отчет. Посмотрим, что у нее получилось и как ее представление о результате соотносится с реальностью.

Чистая прибыль Веры на 360 000 ₽ меньше, чем она думает

Вера забрала себе из бизнеса всю сумму, которую, как думала, заработала. А тут пришло время перечислять НДС за квартал в бюджет. Налоговая насчитала 360 000 ₽. А денег не оказалось. Вера вытащила их из бизнеса вместе с чистой прибылью.

Формулы для расчетов, связанных с НДС ↓

Чтобы найти сумму НДС, зная сумму без НДС и сумму с НДС:

НДС = Сумма с НДС - Сумма

Чтобы выделить НДС из суммы с НДС:

НДС из суммы = Сумма х Ставка НДС / (Ставка НДС + 100)

Чтобы найти сумму без НДС из суммы с НДС:

Сумма без НДС=Сумма с НДС х 100/(100+Ставка НДС)

Предприниматели, которые работают с НДС, должны очищать от него выручку и расходы в ОПиУ.

Какие расходы в ОПиУ можно оставить с НДС

Бывают предприниматели, которые не работают с НДС. Но и они несут расходы, в которые НДС включен. Бизнесмен спросил у нас в Зеленом чате: «А мне как быть? Я на упрощенной системе налогообложения. Но у меня тоже есть расходы, которые включают НДС. А права на возмещение НДС, который включают мои расходы, у меня не возникает».

Отвечаем: так и есть. Если вы не работаете с НДС, очищать от него расходы в ОПиУ вам не нужно. Это просто ваши расходы, даже если они включали НДС.

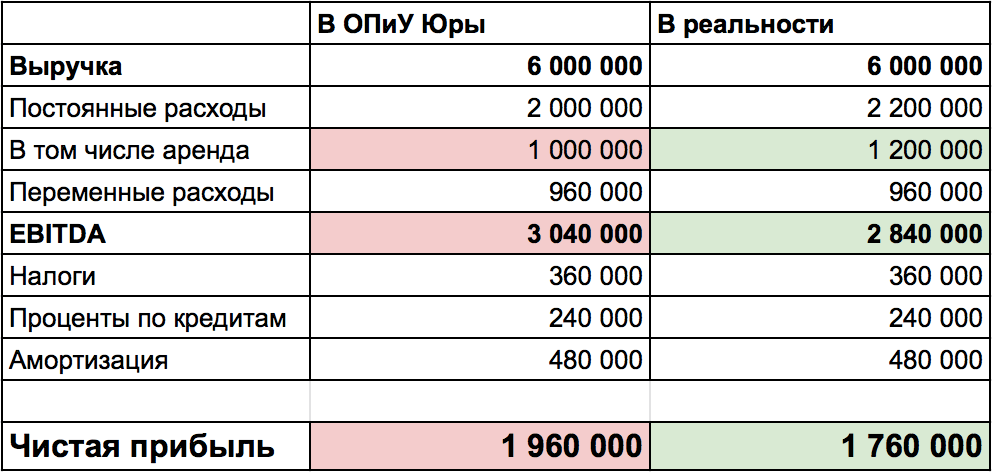

Юра производит мебель. Его компания применяет упрощенную систему налогообложения и с НДС не работает. Помещение под цех арендует у государства.

В цену аренды госимущества НДС включается обязательно, даже если сам арендатор с НДС не работает. Юра арендует цех площадью 200 м2. Платит за него 1,2 млн ₽ в год: 1 млн арендной платы + 200 тыс. ₽ НДС. В ОПиУ ему нужно отражать только общие затраты — 1,2 млн ₽. Очищать ничего не надо.

Юра видит счета-фактуры арендодателя, где указан НДС. И начинает по ошибке вычитать его из расходов на аренду в ОПиУ. А из выручки не вычитает. Ведь в счетах, которые он выставляет покупателям, НДС нет. Вычитает НДС или нет — выручка одинаковая. А расходы уменьшаются на сумму НДС. Это ошибка. Прибыль получается завышенной. Посмотрим на примере годовой прибыли Юры.

Юра очистил от НДС расходы на аренду. В итоге думал, что заработал за год на 200 000 ₽ больше, чем на деле

НДС в управленческой отчетности при разных системах налогообложения

Распространенная ситуация — собственник бизнеса работает одновременно с двумя или даже тремя системами налогообложения:

- использует их в рамках одного юрлица, что закон в отдельных случаях разрешает

- владеет несколькими юрлицами на разных налоговых режимах

- одновременно выступает собственником юрлица на общей системе и ИП на упрощенке

Системы налогообложения разные, а отчет о финансовых результатах общий. Разберемся, когда в этом случае в ОПиУ нужно очищать расходы и выручку от НДС, а когда — нет.

Очищать от НДС расходы и выручку в ОПиУ нужно, когда ваш бухгалтер проводит сделку по общей системе налогообложения. В остальных случаях — нет.

Катя торгует конфетами оптом и в розницу. Закупает оптовые партии у крупного поставщика, который работает с НДС, и включает его в цену товара.

С поступлений от реализации конфет через магазины Катя платит ЕНВД. Часть товара отгружает мелким покупателям, которые в основном тоже используют вмененку или упрощенную систему, выручку за него проводит по упрощенке. А с покупателями крупных партий, работающими с НДС, сотрудничает через юрлицо, которое тоже работает с НДС.

Что нужно очищать от НДС в этом случае:

- выручку от продажи крупных партий товара, за которые Катя выставляет клиентам счета-фактуры с НДС

- расходы на приобретение, хранение и доставку отгруженных таким оптовикам конфет.

По двум другим направлениям деятельности ей этого делать не нужно.

Ошибки в отражении косвенного налога на добавленную стоимость — прямой путь к искажению ключевых показателей. Собственники видят завышенную прибыль, планируют инвестиции или вывод средств — а потом сталкиваются с кассовыми разрывами.

Это особенно критично, если бизнес сочетает несколько налоговых режимов. Путаница в том, какие суммы налога нужно исключать из выручки или расходов, а какие — нет, ведет к фатальным расхождениям между ожидаемым и реальным финансовым результатом.

НДС в отчете о прибылях и убытках: частые вопросы собственников

Эксперт Марина Маринец

Финдир НФ

Почему выручка в ОПиУ отражается без НДС?

НДС — это налог, который компания собирает для государства, а не доход. Поэтому выручка показывается за вычетом НДС, чтобы отразить реальные экономические результаты деятельности.

Как НДС влияет на чистую прибыль?

Прямого влияния нет, так как НДС исключен из выручки и расходов. Однако косвенно он может снижать прибыль из-за:

-

невозмещаемого НДС по некоторым операциям, например, при покупке товаров или услуг, используемых в операциях, не облагаемых НДС;

-

задержек в возмещении налога (временный отток денежных средств). Пока НДС не возмещен, эти средства заморожены, и компания не может их использовать для своей операционной деятельности или инвестиций.

Если остались вопросы, прочитайте полноценное руководство по НДС в управленческом учете от Нескучных.

НДС в отчете о прибылях и убытках: в двух словах

-

Компаниям на общей системе налогообложения нужно очищать от НДС выручку и расходы в ОПиУ. Иначе — завышенные ожидания прибыли, кассовые разрывы и штрафы налоговой. На остальных системах — не нужно.

-

Бизнес, который применяет любую систему налогообложения, кроме общей, не работает с НДС. Когда он покупает товары и услуги, цена которых включает НДС, очищать расходы от НДС не нужно — это просто затраты бизнеса. Если очищать, результатом будут завышенные ожидания прибыли и кассовые разрывы.

-

Если бизнес применяет несколько систем налогообложения, очищаются от НДС выручка и затраты от сделок, которые по бухгалтерии проходят на общей системе налогообложения. По остальным очищать расходы от НДС не надо.

Коротко и ясно: ОСНО — отражаем без НДС. Остальные — включаем НДС в затраты.

Поможем собрать управленческую отчетность для любого бизнеса

Нескучные финдиры каждый день помогают собственникам грамотно руководить финансами и избегать рисков и убытков. Вот как это обычно бывает:

Вы тоже можете начать работать с нами: тип бизнеса, город и даже страна не важны. Мы работаем онлайн, поэтому можем сотрудничать с бизнесом из любых городов России, СНГ и Европы.

Начните с простого: скачайте нашу барсетку шаблонов и наведите порядок в показателях. Это бесплатно ↓