Бизнес прибыльный, но деньги «испаряются» к концу квартала? Даже стабильные компании рискуют оказаться в кассовом вакууме, если ликвидность — их «слепое пятно». Почему это происходит? Потому что прибыль ≠ свободные деньги.

В статье рассказываем, как распределить ресурсы, чтобы кризисные сценарии остались в бизнес-триллерах.

Спойлер: к концу материала вы сможете предсказывать кассовые разрывы, как прогноз погоды — и закрывать их до того, как они станут угрозой.

Содержание

Что включает эффективное управление ликвидностью

Как эффективно управлять денежными потоками: инструменты

Основные проблемы с управлением ликвидностью: где ломается система

Управление ликвидностью: частые вопросы собственников

Управление ликвидностью: в двух словах

НФ Консалтинг: решения для роста бизнеса от экспертов в области финансов

Что такое ликвидность

Ликвидность — способность компании вовремя выполнять финансовые обязательства. Проще говоря, это навык грамотного распределения денежных потоков, который позволяет точно знать

-

какой объём средств поступит на счёт;

-

когда поступят деньги;

-

на какие цели (и в какие сроки) будут направлены средства.

Эффективное управление ликвидностью — не просто наличие денег на счёте, а доступность их в нужный момент. Компания, которая умеет управлять ресурсами, становится более устойчивой к внешним рискам.

Что включает эффективное управление ликвидностью

На практике управление ликвидностью — целая система финансовых решений. Разберём ключевые элементы.

Учет поступлений и выплат

Тщательный мониторинг финансовых потоков формирует прозрачную картину движения денежных средств и помогает принимать правильные решения — когда можно вложиться в развитие, а когда стоит затянуть пояса.

Прогнозирование денежных потоков

Прогноз позволяет заранее видеть, в каком месяце может возникнуть кассовый разрыв, когда потребуются дополнительные ресурсы, и где можно найти излишки.

Создание резервов и система фондов

Без создания резервов уже просто нельзя — это база. Даже краткосрочный форс-мажор может обернуться серьезными проблемами, если не предусмотрен фонд на «черный день».

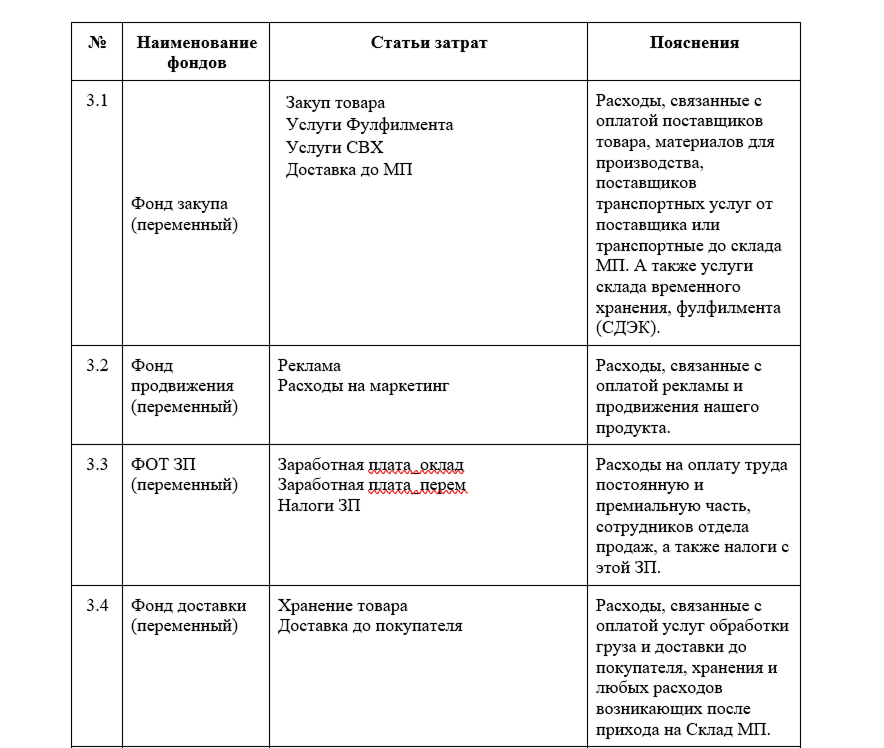

Система фондов — один из самых эффективных инструментов, который сейчас активно внедряют не только в малом, но и в среднем бизнесе. Деньги заранее делятся по «ящичкам»: на зарплаты, кредиты, налоги, резервы и развитие. Больше не возникает вопросов, что заплатить в первую очередь, если на счете становится тесно.

Пример распределения затрат по фондам.

Кейс

Внедрили системы фондов для управления ликвидностью

Исходная ситуация: в компании отсутствовала структура управления денежными потоками.

Все расходы (операционные, личные, стратегические) финансировались из единого источника. Постоянно возникали кассовые разрывы и конфликты приоритетов.

Что сделали:

-

Внедрили систему целевых фондов: операционные расходы (аренда, сырьё), инвестиционные проекты (масштабирование), личный бюджет собственника.

-

Начали проводить регулярный финансовый мониторинг — еженедельные планерки с руководителями отделов для анализа наполнения фондов.

-

Появилась прозрачность распределения средств через дашборды в режиме реального времени.

-

Разделили финансовые роли. Собственник фокусируется на стратегических решениях. Оперативное управление делегировано команде.

Результаты:

1. Ликвидированы кассовые разрывы.

2. Собственник сократил вовлечённость в текущие операции на 80%.

3. Команда самостоятельно управляет ликвидностью, соблюдая утверждённые лимиты фондов.

4. Через 6 месяцев компания вышла на новые рынки без привлечения заёмных средств.

Структуризация денежных потоков через систему фондов не только повысила прозрачность, но и создала основу для устойчивого масштабирования бизнеса.

Решения для роста вашего бизнеса от экспертов в области финансов

Ваш бизнес заслуживает не просто учёта, а стратегий, которые увеличат прибыль и снизят риски. «НФ Консалтинг» — премиальное направление компании «Нескучные финансы» — помогает собственникам бизнеса принимать взвешенные финансовые решения и достигать целей.

Когда к нам обращаются:

✔ Вы хотите навести порядок в финансах: выстроить управленческий учёт с нуля или улучшить текущую систему.

✔ Нужно снизить налоговую нагрузку без нарушения закона.

✔ Планируете продать или купить бизнес. Есть идея для масштабирования или запуска проекта.

Доверьте финансы тем, кто говорит на языке цифр и результатов.

Зачем управлять ликвидностью

Главная цель — избежать кассовых разрывов. Можно вести прибыльный бизнес, иметь хороший оборот, радоваться растущим графикам, но остаться без денег на счете в нужный момент.

Важно понимать, что деньги и прибыль — разные понятия. Деньги — это средства, которые есть на расчётном счёте в данный момент и будут там в ближайшее время. Прибыль — результат работы компании за определённый период, с учётом всех расходов (как переменных, так и постоянных).

Управлять ликвидностью нужно для того, чтобы своевременно выполнять финансовые обязательства.

Когда компания платит вовремя:

-

сотрудники уверены в завтрашнем дне;

-

поставщики готовы идти навстречу, можно договариваться об отсрочках или скидках;

-

банки лояльны к компании как к заемщику, можно брать займы на развитие и открывать кредитные линии;

-

репутация бизнеса не страдает.

Финансовая подушка безопасности — важная составляющая управления ликвидностью компании. Она помогает минимизировать риски и обеспечить стабильность в условиях экономического кризиса.

«Одна из самых распространенных иллюзий у владельцев бизнеса: “Мы в плюсе — значит, всё хорошо”. Но реальность такова, что прибыль не гарантирует наличие свободных денег.

Бывает так, что компания показывает прибыль 10 миллионов рублей, но на расчетном счете — ноль. Потому что прибыль — это доходы минус расходы за определенный период. Деньги — реальное наличие средств, с которыми можно работать сегодня и завтра».

Как эффективно управлять денежными потоками: инструменты

Отчет о движении денежных средств (ДДС) — основа управления финансами компании. Его можно вести в 1С, Финтабло, специализированной системе или даже в Google Таблицах. Не важно как — важно, чтобы он был точным и актуальным.

Грамотно выстроенный ДДС позволяет:

-

планировать на неделю, месяц, квартал или год;

-

задавать разные сценарии — оптимистичный, реалистичный, пессимистичный;

-

заранее просчитать, как изменится финансовая устойчивость, если поступления от клиентов снизятся на 10%, или вырастут на 15%;

-

увидеть, какие обязательства вы сможете покрыть, а какие — потребуют дополнительных решений;

-

грамотно управлять дебиторской и кредиторской задолженностью;

-

понять, где потребуются резервы, и какие управленческие шаги стоит принять заранее.

Платежный календарь — инструмент, который помогает вовремя выполнять обязательства. Он помогает отслеживать будущие платежи, сравнивать запланированное и выполненное.

Хорошая практика — классификация платежей по приоритетности:

|

Критические расходы |

Зарплата, кредиты, налоги, жизненно важные закупки |

|

Расходы средней важности |

Маркетинг, обслуживание оборудования |

|

Низкий приоритет |

Расходы, которые можно перенести |

Такой подход помогает избежать панических решений и поддерживать стабильную ликвидность даже в сложные периоды.

План-фактный анализ — один из самых недооцененных, но мощных инструментов. Помогает найти финансовые «черные дыры» за счёт сравнения планируемых и фактических данных.

План-фактный анализ проводят, чтобы:

-

проверять точность финансового планирования;

-

видеть, где система учета «течет»;

-

понимать, какие подразделения принимают необоснованные расходы;

-

оптимизировать структуру расходов и устранить лишние платежи.

Если возникает частый разрыв между планом и фактом — это сигнал, что стоит пересмотреть процессы, проверить взаимодействие между отделами или углубиться в учетную дисциплину.

«Когда компания начинает регулярно проводить план-факт, то расходы автоматически снижаются на 5–7% за счёт устранения ненужных трат, о которых никто не знал, но всегда платили».

Какие показатели учитывать

1. Коэффициент текущей ликвидности — важный индикатор, который отражает способность компании выполнять краткосрочные обязательства. Он позволяет оценить, насколько эффективно компания управляет ресурсами для выполнения финансовых обязательств. Высокий коэффициент текущей ликвидности свидетельствует о финансовой устойчивости компании, низкий может указывать на риски неплатёжеспособности.КТЛ = Оборотные активы / Краткосрочные обязательства

2. Количество дней до кассового разрыва — полезный практический показатель. Позволяет увидеть, сколько дней осталось до поступления денег на счёт. Если срок превышает установленный порог — это предупреждение о том, что обязательства наступают раньше, чем ожидаемые поступления.

3. Кэш-флоу или свободный денежный поток — это разница между всеми поступлениями и операционными расходами компании, показывает, хватает ли денег на текущие нужды, развитие и выполнение обязательств.

Свободный денежный поток = Денежные поступления от клиентов – Операционные выплаты

Основные проблемы с управлением ликвидностью: где ломается система

Даже если у компании есть деньги, это не значит, что у неё есть ликвидность. Отсутствие системного подхода к управлению денежными потоками превращает финансы в хаос.

Рассмотрим распространенные проблемы, с которыми сталкивается бизнес.

Отсутствует планирование на перспективу — большинство бизнесов не планируют поступления и расходы дальше, чем на 2–3 недели. Это одна из ключевых причин кассовых разрывов. Компания не видит обязательств, которые наступят через месяц, принимает решения исходя из текущего остатка на счете. В результате бизнес тратит деньги, которые скоро понадобятся.

Решение: планировать на 3–6 месяцев вперед, используя ДДС, сценарное моделирование и платежный календарь. Так у компании будет время на принятие решений, а не только на тушение пожаров.

Управленческий учет «на коленке» — когда отделы работают в изоляции, каждый ведет что-то своё, данные разрозненны, а отчетность не даёт целостной картины. Любое решение становится рискованным.

Решение: обратиться к финансовому консультанту, сделать аудит финансовой системы, наладить грамотный финансовый учёт с использованием современных инструментов.

Не только собственник, но все руководители должны участвовать в управлении фондами и видеть цифры. Это повышает финансовую осознанность компании. Команда совместно обсуждает фонды и приоритеты.

Ручной учёт и много ошибок в отчётах. Автоматизация — не роскошь, а необходимость. Но многие компании продолжают вручную собирать информацию в Excel-файлах без систематизации, передавать таблицы по почте или в мессенджерах, рассчитывать остатки «на глаз». Итог — дублирование данных, потери и забытые платежи.

Решение: внедрение автоматизированных систем управления денежными потоками, интеграция бухгалтерии и управленческого учета, обучение сотрудников.

Забытые обязательства и штрафы — когда нет единой системы и регламентов, компания просто забывает про налоговые платежи, аренду, обязательства по кредитам или перед партнерами.

Решение: прозрачная структура ответственности, платежный календарь и автоматические напоминания о ключевых обязательствах.

Неконтролируемые дивиденды — бизнес не уверен в завтрашнем дне, а собственник уже забирает дивиденды с расчётного счёта, не просчитав последствия. В итоге появляется кассовый разрыв, тормозятся выплаты сотрудникам и партнёрам, страдает инвестиционное развитие.

Решение: создать систему фондов. Фонд дивидендов дает собственнику понимание: сколько денег можно забрать, не навредив бизнесу.

Управление ликвидностью: частые вопросы собственников

Елена Тыртычникова

Финансовый эксперт НФ Консалтинг

Сколько денег можно забрать из бизнеса прямо сейчас?

Это самый частый вопрос, который задаёт собственник. Он заходит в личный кабинет банка, видит на счёте N миллионов и думает: «Отлично! Могу забрать всё — это же мои деньги». Он не думает о том, что через два дня нужно выдать зарплату, через неделю — аванс поставщику, через месяц — платеж по кредиту и налоги.

Без бюджета движения денежных средств и платежного календаря ни собственник, ни финансовый директор не могут оценить реальную ликвидность. А значит — любое снятие денег становится финансовой лотереей. Поэтому важно сначала наладить ДДС, начать регулярно вести платежный календарь, завести систему фондов. И только тогда станет понятно, сколько денег можно выводить из бизнеса без рисков.

Почему в отчете прибыль есть, а на счёте — пусто?

Собственники часто путают бухгалтерскую прибыль с денежным потоком. Например, предприятие закупило товар на 3 млн, но продаст его и получит выручку только через 3 месяца. Формально прибыль может быть, а на счёте — ноль. Ликвидность — это про деньги, а не про прибыль. Чтобы увидеть реальную картину, нужно настроить грамотный управленческий учёт.

Управление ликвидностью: в двух словах

-

Управление ликвидностью позволяет бизнесу вовремя платить по обязательствам, инвестировать в рост и не попадать в кассовые разрывы. Суть — в чётком планировании движения денег и создании фондов для ключевых расходов.

-

Начать стоит с внедрения грамотного управленческого учёта: нужно видеть реальную финансовую картину — сколько денег поступает, сколько уходит, когда и куда.

-

Если все средства находятся в общем фонде без разделения на операционные, инвестиционные и текущие расходы — эффективное планирование невозможно. Поэтому важно создать систему фондов: зарплаты, налоги, закуп, инвестиции, дивиденды. Деньги «раскладываются по полочкам» и не тратятся стихийно.

НФ Консалтинг: решения для роста бизнеса от экспертов в области финансов

НФ Консалтинг — премиальное направление компании Нескучные финансы, которое помогает собственникам среднего и крупного бизнеса принимать взвешенные финансовые решения и достигать поставленных целей.

Собственники бизнеса обращаются в НФ Консалтинг, когда нужно:

-

Навести порядок в финансах — выстроить управленческий учёт с нуля, настроить и оптимизировать текущую систему.

-

Снизить налоговую нагрузку без нарушения закона — просчитать разные варианты для масштабирования и снизить риски со стороны налоговой.

-

Продать или купить бизнес — узнать реальную стоимость активов.

-

Просчитать идею для масштабирования или запуска проекта — узнать рентабельность, собрать финансовые модели и инвестиционный меморандум, который поможет убедить партнёров и банки.

-

Внедрить продуктовые гипотезы для пошагового роста показателей вашего бизнеса.