Дивидендную политику прописывают не только крупные компании, которые платят акционерам. Еще ее использует малый и средний бизнес, чтобы зафиксировать правила вывода дивидендов для собственников. Рассказываем, что стоит учесть при написании дивидендной политики и какие инструменты помогут разобраться, сколько можно выводить из бизнеса.

Содержание

Дивидендная политика — что это и зачем нужна

Четыре особенности дивидендной политики в малом и среднем бизнесе

Пять факторов, влияющих на дивидендную политику

Дивиденды или реинвестирование прибыли: что выбрать

Как оптимизировать дивидендную политику

Дивидендная политика: в двух словах

Поможем разобраться с дивидендами

Дивидендная политика — что это и зачем нужна

Дивидендная политика — это документ, в котором прописывают правила вывода дивидендов из компании. Обычно в ней фиксируют:

- кто получает дивиденды;

- долю каждого из собственников от общей суммы дивидендов — например, если у бизнеса несколько учредителей;

- условия вывода дивидендов — например, когда компания в кризисе, то вывод дивидендов запрещают.

Обычно дивидендную политику составляют по шаблону, в котором есть основные блоки ↓

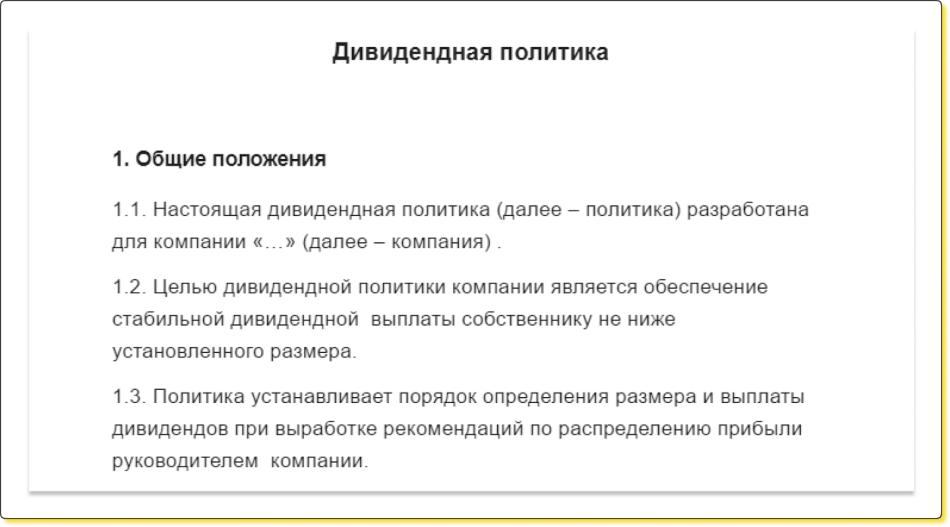

Блок 1. Общие положения. Указывают название компании и цели дивидендной политики. Например, так ↓

Блок 2. Основные принципы выплаты дивидендов. Указывают условия выплаты дивидендов: когда компания выплачивает дивиденды, а когда нет.

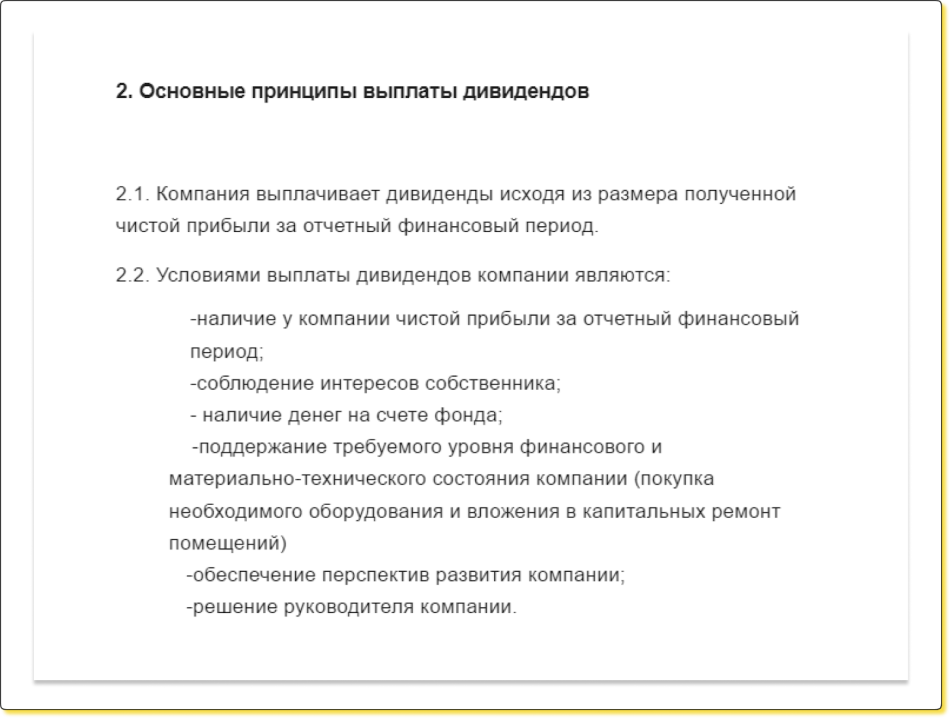

Блок 3. Порядок определения размера дивидендов. Прописывают, как именно определяют размеры дивидендов.

Подробнее → Калькулятор: рассчитать дивиденды учредителю ООО

Блок 4. Порядок выплаты дивидендов компании. Фиксируют сроки выплаты дивидендов. Например, ежемесячно, раз в квартал или по итогам года.

Блок 5. Процедура утверждения и изменения политики. Последний блок, в котором пишут, как часто можно менять дивидендную политику. Можно прописать условия по времени, например, раз в квартал, раз в месяц или по решению руководителя либо собственников. Либо по ситуации: при кризисе, активном росте или резких изменениях на рынке ↓

Четыре особенности дивидендной политики в малом и среднем бизнесе

Обычно под дивидендной политикой понимают правила начисления дивидендов акционерам крупных компаний. Но такая политика есть и в малом, среднем бизнесе, просто с некоторыми отличиями ↓

Отличие 1. Собственники малого и среднего бизнеса чаще сомневаются, выводить ли дивиденды

Малый и средний бизнес. Собственники малого и среднего бизнеса больше участвуют в жизни компании, вкладывают в нее время и внимание — прямо как в ребенка. Поэтому не всегда вытаскивают дивиденды и думают: «Пусть деньги поработают, бизнес еще подрастет, а я подожду».

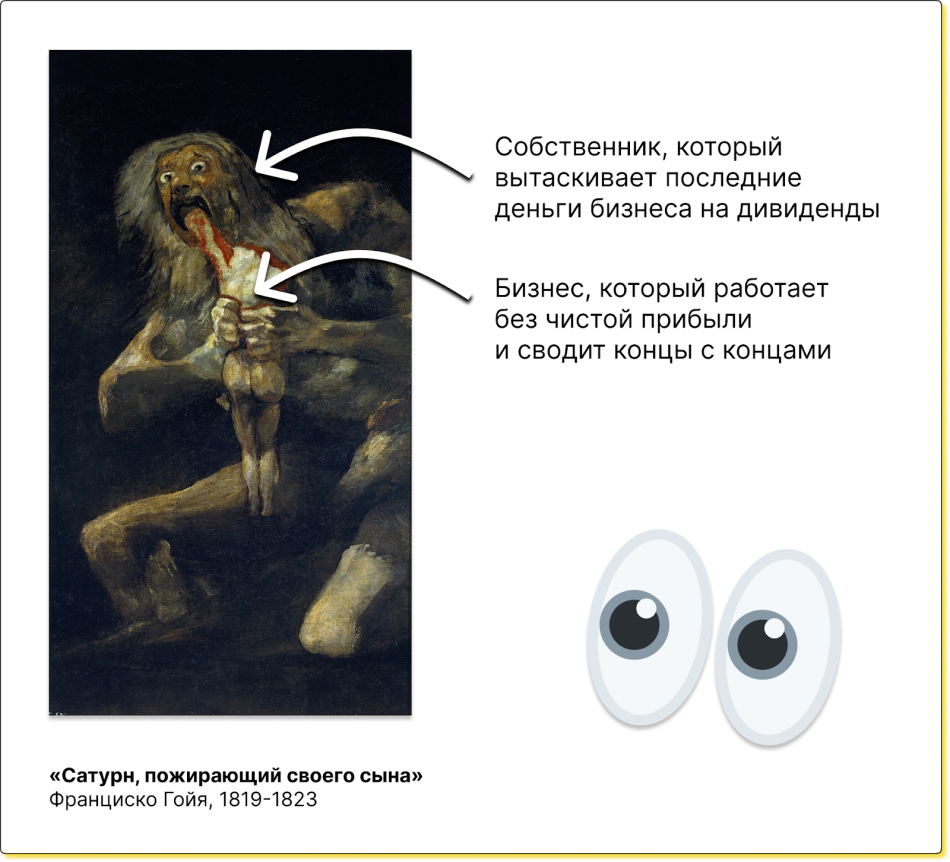

Крупный. В крупном бизнесе все наоборот — собственники не задумываются, выводить ли деньги. Дивиденды из компании выводят всегда и в фиксированном размере, даже если чистой прибыли нет. Обычно они говорят так: «Надо выводить — значит, выводить будем!»

Отличие 2. В малом и среднем бизнесе отсутствие дивидендной политики быстрее приводит к катастрофе

Малый и средний бизнес. В малом и среднем бизнесе денег обычно меньше, и бесконтрольный вывод дивидендов влияет на состояние компании сильнее. Без четких правил есть риск быстрее прийти к банкротству.

Крупный. Собственники крупных компаний, которые регулярно вынимают дивиденды из бизнеса, дольше ведут компанию к финансовой дыре. У такого бизнеса больше активов, чем у малого или среднего, поэтому всегда можно что-то продать и дольше удержаться на плаву.

Просчитать, сколько можно выводить дивидендов, чтобы не прийти к кассовым разрывам, поможет финансовая модель бизнеса. На ней можно проиграть несколько сценариев вывода дивидендов: пессимистичный, норма и оптимистичный. Бесплатный шаблон финмодели можно взять здесь ↓

Отличие 3. В малом бизнесе чаще нет отчетности и понимания, есть ли прибыль

Малый и средний бизнес. Часто малый и средний бизнес не ведет финансовую отчетность, — собственник не знает, сколько бизнес тратит и зарабатывает. А значит, не понимает, какая у компании чистая прибыль и сколько можно выводить дивидендов.

Крупный. В крупных компаниях, как правило, есть бухгалтер. А у собственников — хотя бы примерное понимание, что происходит с бизнесом.

Отличие 4. У крупного бизнеса часто есть внешние акционеры, которым нужно платить

Малый и средний бизнес. В малом и среднем бизнесе есть только внутренние собственники, которые сами определяют правила дивидендной политики.

Крупный. В крупном бизнесе после внешних инвестиций могут появиться акционеры. Когда такое происходит, бизнес обязан выплачивать инвесторам-акционерам регулярные дивиденды — даже если компания в кризисе и чистой прибыли нет.

Пять факторов, влияющих на дивидендную политику

Есть шесть факторов, которые влияют на дивидендную политику и размер выплат. Разберем каждый ↓

Фактор 1. Чистая прибыль. Это главный фактор, который подскажет, можно ли выводить дивиденды. Правило здесь простое:

- Чистая прибыль положительная — можно выводить дивиденды.

- Чистая прибыль отрицательная — значит, компания работает в убыток, и дивиденды выводить нельзя. На самом деле вывести можно, но потом от бизнеса останутся крошки да ножки.

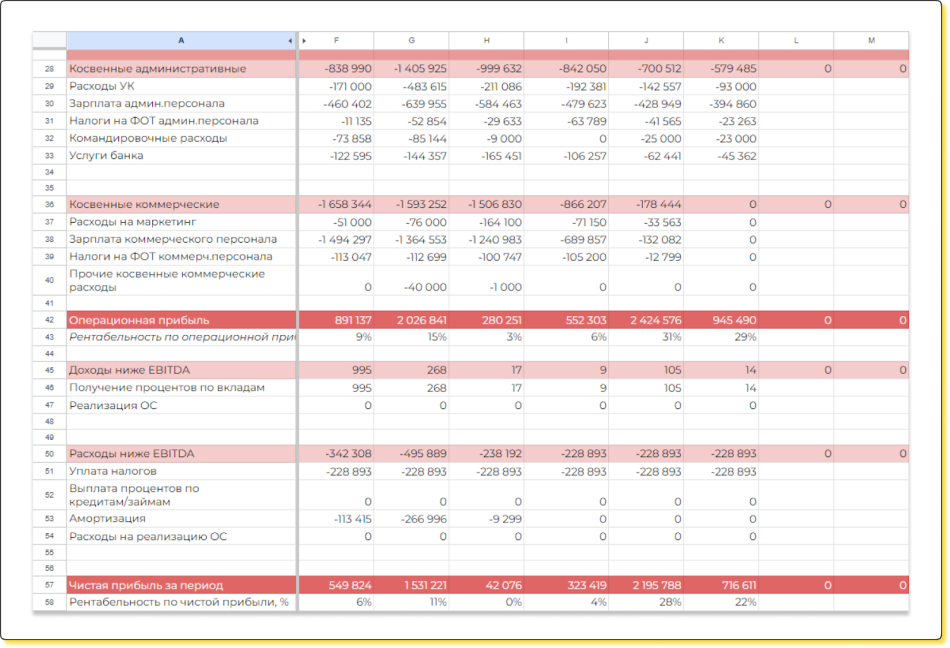

Узнать чистую прибыль помогает ОПиУ — отчет о прибылях и убытках. Вот как он выглядит ↓

Скачать шаблон ОПиУ, чтобы узнать чистую прибыль бизнеса, можно здесь ↓

При этом ОПиУ важно собирать правильно — именно начисленным методом, а не кассовым. Подробнее → Кассовый метод и метод начисления: в чём разница

Важно оценивать чистую прибыль в динамике — собирать ОПиУ на протяжении нескольких месяцев. Так делают, чтобы не спутать удачный месяц с ситуацией бизнеса в целом.

На чистую прибыль стоит смотреть, чтобы не стать собственником, который пожирает собственный бизнес ↓

Фактор 2. Стадия развития компании. Деньги — это кровь бизнеса. И если забрать этот ресурс на старте, то бизнес рискует или не вырасти, или закрыться.

Поэтому перед внедрением дивидендной политики и выводом дивидендов стоит оценить, на какой стадии развития находится бизнес по S-кривой ↓

| Стадия развития компании | Правила вывода дивидендов |

| Стартап — когда бизнес начинает работу |

Не выводят дивиденды либо выводят в минимальном количестве. Например, 10% от чистой прибыли, а остальное — на развитие компании |

| Стадия стабильности — когда бизнес зарабатывает регулярную чистую прибыль | Когда нет планов на масштабирование, то выводят 50–70% на дивиденды, а остальное направляют в резервный фонд |

| Стадия зрелости — когда бизнес угасает | Выводят до 100% чистой прибыли на дивиденды и готовят бизнес к закрытию либо копят средства на запуск нового бизнеса |

Фактор 3. Личные цели собственника. Нужды собственника также влияют на дивидендную политику — они могут быть как амбициозные, так и скромные. Если собственник хочет получать много, то его желания синхронизируют с возможностями бизнеса. Делают это так ↓

- Собственник оцифровывает все личные цели — перечисляет, что хочет купить и сколько денег для этого нужно.

- Желаемые дивиденды вносят в финмодель — чтобы проиграть, потянет ли их бизнес.

- Если финмодель показала, что бизнес потянет такой уровень дивидендов, — его вносят в дивидендную политику. Если же не потянет, то собственнику предлагают масштабироваться, наращивать выручку и оптимизировать расходы — все для того, чтобы увеличить чистую прибыль и дивиденды.

- Собственник либо соглашается на масштабирование бизнеса, сокращение расходов и наращивание выручки, либо урезает свои желания по дивидендам.

Фактор 4. Прибыль обеспечена деньгами. Здесь оценивают, может ли бизнес эффективно генерировать чистую прибыль и деньги. Чтобы не было так, что на бумаге прибыль есть, а денег на счетах нет.

Например, если компания выполнила работу и признала выручку в 5 млн ₽, но заказчик заплатил в текущем месяце 2,5 млн ₽, а на остальное попросил отсрочку в два месяца. В таком случае есть два пути:

- Оценить, соответствует ли чистая прибыль деньгам, которые есть в компании.

- Выводить дивиденды, когда клиент не расплатился до конца. Тогда денег может не хватить на зарплаты, налоги и другие расходы компании — бизнес попадет в кассовый разрыв.

Фактор 5. Рентабельность собственного капитала. Есть такой показатель — рентабельность собственного капитала, — на него смотрят, чтобы понять, сколько рублей чистой прибыли приносит каждый вложенный в бизнес рубль.

Например, если рентабельность 4–5% годовых, то капитал работает неэффективно, — собственник несет риски, но получает меньше, чем мог бы получать с депозита в банке под 8–10%.

Стратегии дивидендных выплат

Когда говорят о стратегии вывода дивидендов, то представляют доли — сколько оставят в бизнесе и сколько из него выведут. Чаще всего используют такие доли:

- 70/30 — 70 оставляют бизнесу, а 30 выводят на дивиденды.

- 50/50 — половину в бизнес, половину на дивиденды.

- 0/100 — все на дивиденды.

- 100/0 — все в бизнес, ничего на дивиденды.

Мы в Нескучных рекомендуем не просто выводить или оставлять часть чистой прибыли, а сразу распределять ее по системе фондов: в фонд дивидендов, резервный фонд, фонд развития и так далее. Используя эту стратегию, собственник сможет получать регулярные и предсказуемые дивиденды, а у бизнеса появится подушка безопасности.

Правила распределения денег по счетам и фондам фиксируют в специальном регламенте. Например, в таком ↓

↑ Образец регламента распределения денег по счетам и фондам

А еще бывает, что бизнес сработал в убыток, и собственник не получил дивидендов — остался без денег на жизнь и на покушать. Поэтому если собственник совмещает несколько должностей в бизнесе, то мы рекомендуем начислять за это зарплату. Подробнее → Шесть причин назначить собственнику зарплату

Дивиденды или реинвестирование прибыли: что выбрать

Здесь каждый выбирает сам. Если выводить дивиденды, то собственник закрывает свои потребности. А когда решается реинвестировать чистую прибыль, то несет риски — поэтому стоит учесть факторы, при которых реинвестировать будет безопасно ↓

- Бизнес стабильно генерирует чистую прибыль — от месяца к месяцу она положительная.

- У компании есть подушка безопасности.

- Компания не масштабируется и не находится в кризисе.

- Собственник получает достаточно дивидендов, чтобы закрывать свои потребности — чтобы не вытаскивать из операционки деньги, когда они срочно понадобятся.

Если же закрыть на все это глаза и пустить всю чистую прибыль в реинвестирование — есть риск потерять все. Ведь инвестиции — это риски, которые могут как принести прибыль, так и не отбить вложения.

Как оптимизировать дивидендную политику

Оптимизировать дивидендную политику — значит настроить ее под нужды бизнеса. Это можно сделать при помощи финансовой модели бизнеса, на которой можно проиграть и просчитать разные сценарии:

- Пессимистичный — когда из бизнеса нельзя выводить дивиденды.

- Оптимальный — сколько можно выводить дивидендов, если компания будет работать как обычно.

- Максимум — сколько дивидендов можно получать, если увеличить выручку и оптимизировать расходы.

Три сценария помогут определить, как лучше оптимизировать дивидендную политику. Например, менять или не менять процент дивидендов, а также над чем поработать в бизнесе, чтобы увеличить прибыль, а за ней и дивиденды.

Дивидендная политика: в двух словах

- Дивидендная политика — это документ, в котором фиксируют правила выплаты дивидендов собственникам малого и среднего бизнеса.

- На подготовку дивидендной политики влияют наличие или отсутствие, размер чистой прибыли, картина бизнеса из ОПиУ, стадия развития компании, личные цели собственника, обеспечение чистой прибыли деньгами и рентабельность собственного капитала.

- Стратегии вывода дивидендов бывают самые разные, но мы рекомендуем распределять чистую прибыль по фондам, чтобы у бизнеса была подушка безопасности, а собственник получал регулярные и предсказуемые дивиденды.

- Чтобы оптимизировать дивидендную политику, стоит проиграть разные сценарии выплаты дивидендов на финансовой модели. Только просчитав риски, ее стоит менять.

Поможем разобраться с дивидендами

Финдиры Нескучных умеют выводить компанию на чистую прибыль, настраивать стабильный вывод дивидендов и знают как собрать дивидендную политику. Вот как это обычно бывает:

А самый простой способ подробнее узнать о том, как финдир НФ поможет именно вашему бизнесу, — это онлайн-экскурсия. Бесплатная и ни к чему не обязывающая ↓