Когда бизнес может пережить любые перемены — неважно, пришла пандемия или уволился лучший продажник, — его положение финансово устойчиво. Другое дело — когда кредитор попросил вернуть деньги, и в компании всё посыпалось. Рассказываем, как заранее оценить финансовую устойчивость бизнеса и подготовиться к любым неурядицам.

Содержание

Что может угрожать финансовой безопасности бизнеса

Ликвидность. Что это такое и как рассчитать

Финансовая независимость. Что такое и как рассчитать

Финансовая устойчивость. Что такое и как рассчитать

Как обеспечить финансовую безопасность бизнеса

Поможем обеспечить финансовую безопасность бизнеса

Что может угрожать финансовой безопасности бизнеса

Финансовая безопасность предприятия — это способность компании стойко воспринимать любые изменения, как внутренние, так и внешние. Можно сказать, что это состояние, когда бизнес может противостоять внешним и внутренним угрозам без риска для своего существования.

-

Внешние угрозы — экономические кризисы, пандемии, политические санкции и другие ситуации.

-

Внутренние угрозы — нехватка клиентов и низкие продажи, крупный брак, проблемы с сотрудниками.

Угрозы не особо страшны финансово стабильному бизнесу: да, неприятно, но жить можно. А вот в финансово нестабильных компаниях они приводят к проблемам, например:

-

появляется риск остаться без денег на оплату счетов, зарплат, попасть в кассовый разрыв и доработаться до проблем с контрагентами и партнерами;

-

могут возникнуть сложности с сотрудниками: начнется отток команды и текучка кадров.

Эти проблемы создают порочный круг: чтобы были деньги, нужно продавать, а чтобы продавать, нужны сотрудники, которые будут делать товар или оказывать услуги и продавать их. Сотрудников не хватает, денег на зарплаты и материалы тоже, и выбраться из такого, по опыту, сложно.

Обычно компании уходят в крайности:

-

одни крутятся-вертятся и перезанимают деньги в случае кассовых разрывов и так работают годами;

-

другие усиленно копят и чахнут над запасами, которые лучше бы пустить в оборот.

Чтобы понять, что компания финансово устойчива и находится в безопасности, но при этом не отказывается от развития и дивидендов в пользу еще одной подушки безопасности, используют пять основных коэффициентов. Их разберем дальше.

Ликвидность. Что это такое и как рассчитать

Прежде всего, оценить состояние бизнеса помогают коэффициенты ликвидности — текущей и абсолютной. Эти коэффициенты показывают, хватит ли компании денег или высоколиквидных активов, чтобы погасить краткосрочные обязательства перед кредиторами.

Другими словами, если кредиторы возьмут и попросят в ближайшее время вернуть их деньги, сможет ли компания это сделать. Важно, чтобы могла, а то так-то бизнес уже принадлежит кредиторам.

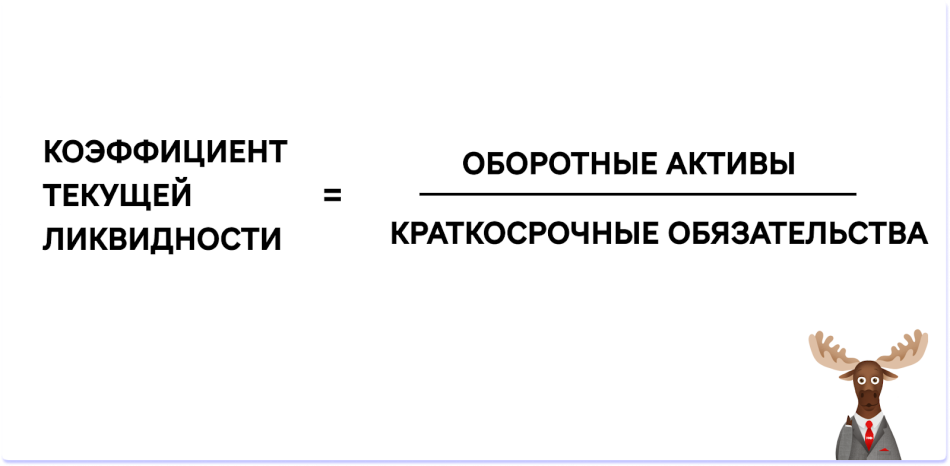

Коэффициент текущей ликвидности рассчитывается по формуле:

В этой формуле оборотные активы — это деньги, запасы и дебиторка, а краткосрочные обязательства — долги компании, которые вот-вот нужно будет возвращать.

В результате должна получиться цифра от 1,5 до 2 — при таком коэффициенте ликвидности компания сможет расплатиться с кредиторами.

-

Если текущая ликвидность меньше 1,5, своих активов у бизнеса мало, а долгов — много. Тут нужно потихоньку сокращать краткосрочную задолженность и наращивать оборотные активы.

-

Если больше 2, компания заплыла жирком, у нее много активов, и нужно подумать, что сделать, чтобы эти деньги работали, — хотя бы положить на депозит.

Коэффициент абсолютной ликвидности считается по похожей формуле, но вместо оборотных активов подставляют деньги:

Здесь всё строже: хотя бы 20% краткосрочной задолженности компания должна погасить за счет своих денег. Есть долг — 10 млн ₽, то минимум 2 млн ₽ должны лежать на счетах.

Финансовая независимость. Что такое и как рассчитать

Коэффициент финансовой независимости показывает, насколько компания независима от внешних кредиторов. В этом случае, в отличие от ликвидности, нужно сравнить размеры собственного капитала и заемного капитала.

Общее правило такое: собственного капитала в бизнесе должно быть хотя бы 40% или больше.

Размер собственного капитала можно увидеть в балансе — отчете, в котором собирают данные об активах и пассивах компании.

В балансе раздел «Пассивы», а в нем — строка «Собственный капитал» — сюда попадают все когда-либо вложенные в бизнес деньги собственника и непотраченная чистая прибыль.

Если собственного капитала в бизнесе больше 40%, дела у компании идут хорошо: она живет за свой счет и в случае чего быстро погасит задолженность перед кредиторами.

Если капитал меньше 40% — это риск для бизнеса. И чем меньше цифра, тем выше риски.

Финансовая устойчивость. Что такое и как рассчитать

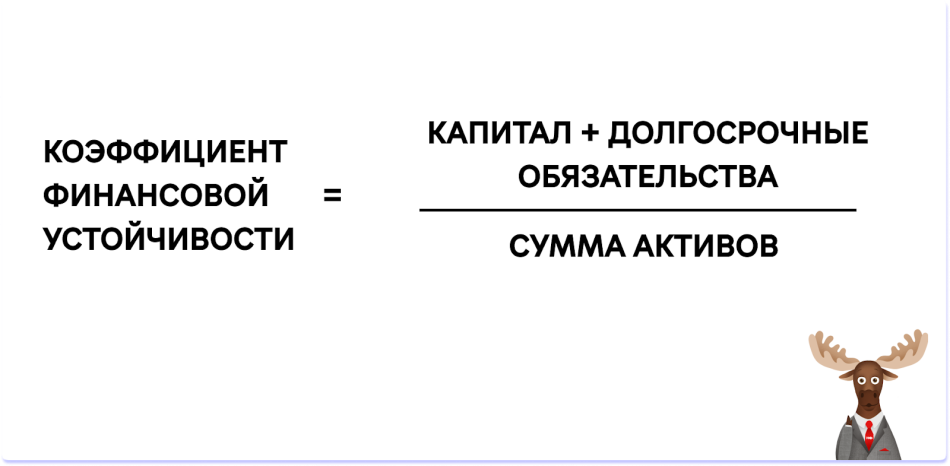

Коэффициент финансовой устойчивости показывает, насколько активы бизнеса — всё, что сейчас есть — образованы за счет устойчивых источников. Устойчивые источники — это собственный капитал либо долгосрочные кредиты и займы.

С собственным капиталом тут понятно — свои деньги есть свои деньги. Долгосрочные кредиты и займы учитываются, потому что это те деньги, на которые бизнес может развиваться, но которые не потребуют обратно прямо сейчас.

Данные для расчета финансовой устойчивости берут из баланса и подставляют в формулу:

В идеале коэффициент финансовой независимости должен быть 0,6 или выше. Это значит, что 60% источников бизнеса — устойчивые.

Если показатель ниже, компания находится в неустойчивом положении: скорее всего, ее кредиты и займы краткосрочные, а значит, очень скоро их придется отдавать.

При низкой финансовой независимости стоит постараться перевести краткосрочные займы в долгосрочные — например, путем переговоров или рефинансирования.

Коэффициент общей платежеспособности

О коэффициенте общей платежеспособности скажем отдельно. Его считать несложно: для этого все активы, в том числе основные средства, сравнивают со всеми обязательствами.

За коэффициентом общей платежеспособности следят, когда не хочется считать всё остальное. С его помощью компания может быстро сравнить всё, что у нее есть, и свои долги.

Результат должен быть равен 1 или больше.

= 1 — активы и долги сошлись в равных пропорциях: если потребуется закрыть бизнес, собственник сможет расплатиться со всеми.

> 1 — активов больше, чем долгов. После закрытия бизнеса и оплаты задолженностей собственнику еще что-то останется.

< 1 — долгов больше, чем активов. Закрытие бизнеса и продажа всего не поможет расплатиться по долгам. Собственнику придется искать деньги где-то еще, чтобы выйти из игры.

Как обеспечить финансовую безопасность бизнеса

Чтобы обеспечить финансовую безопасность бизнеса, нужно ежемесячно следить за четырьмя коэффициентами:

-

коэффициентом текущей ликвидности;

-

абсолютной ликвидности;

-

финансовой независимости;

-

финансовой устойчивости.

Плюс смотреть за коэффициентом общей платежеспособности — например, раз в год.

Контроль коэффициентов позволит оценивать ситуацию верхнеуровнево. А дальше нужно смотреть, как работает каждый конкретный бизнес. В одной сфере можно проскочить и с более низкими показателями, в другой — так не получится.

Вручную считать показатели можно, но жить станет легче, если ввести прозрачный управленческий учет. Он поможет следить за движением денег, доходами и расходами, балансом активов и пассивов. Это хороший способ держать руку на красной кнопке и быстро реагировать, если финансовой безопасности бизнеса что-то начнет угрожать.

И наконец, если управленческий учет внедрен, значит, чистая прибыль компании рассчитана правильно. И с ней можно работать: распределять по системе фондов, которая нужна, чтобы обеспечить финансовую безопасность. Другими словами, часть денег заранее направлять на цели бизнеса, например:

-

подушку безопасности — пусть для начала это будет сумма на один-два месяца работы без выручки;

-

масштабирование и развитие — когда придет время;

-

дивиденды — чтобы собственник мог вывести деньги, когда они потребуются ему, а не когда они появились в компании.

Фонды — это живая система, поэтому ее регулярно пересматривают: например, если собственник понимает, что на счете для дивидендов уже достаточно денег, он может направить часть на развитие или перекинуть еще как-то.

Подробнее о системе фондов мы рассказали в наипрекраснейшей статье «Как не проесть всю прибыль: система фондов и счетов».

Финансовая безопасность бизнеса: в двух словах

-

Финансовая безопасность предприятия — это способность стойко воспринимать любые изменения, как внутренние, так и внешние.

-

Финансово устойчивый бизнес может противостоять внешним и внутренним угрозам без риска для своего существования.

-

Если бизнес финансово нестабилен, скорее всего, он попадет в кассовый разрыв, и у него начнутся проблемы с сотрудниками, контрагентами и партнерами.

-

Оценить финансовую устойчивость и безопасность помогают пять коэффициентов: текущей и абсолютной ликвидности, финансовой независимости, финансовой устойчивости и общей платежеспособности.

-

Чтобы подстраховать компанию на будущее, важно внедрить управленческий учет и распределять чистую прибыль по системе фондов.

Поможем обеспечить финансовую безопасность бизнеса

Финансовая безопасность начинается с прозрачного управленческого учета: невозможно обеспечить устойчивость и независимость, если точно не знать, сколько у компании собственных средств, долгов и когда кредиторы решат закрыть лавочку.

Выстроить управленческий учет и обеспечить финансовую безопасность бизнеса могут наши финдиры. А когда в компании всё налажено, растут и ее показатели:

Вы тоже можете прийти к нам со своей бизнес-задачей — тип бизнеса, город и даже страна не важны. Мы работаем онлайн, поэтому можем сотрудничать с бизнесом из любого города России, СНГ и Европы.

А самый простой способ подробнее узнать о том, как финдир НФ помогает решать бизнес-задачи, — это онлайн-экскурсия ↓