По нашим наблюдениям, и мелкие стартаперы, и компании с оборотом больше 60 миллионов в год не умеют считать прибыль.

Чаще считают так: сколько денег пришло минус расходы, а все что осталось — прибыль компании. А потом бах, кассовый разрыв.

Не все так просто. На подсчетах прибыли мы не то, что собаку — кита съели. Объясняем на пальцах.

Это практический урок. Будет сложно, но вы не умрете. Мы же не умерли. Давайте-ка, собрались и поехали!

Если в кассе много денег — это еще не значит, что бизнес прибыльный

Если у компании много денег на счету или в кассе, она может быть убыточной. Так бывает, когда вы получили предоплат за несколько проектов, а услугу еще не предоставили. Фактически, вы храните деньги клиента на своем счету, но вашими они станут, когда подпишете акты за выполненные работы.

Бизнес — это про обязательства, а не про деньги:

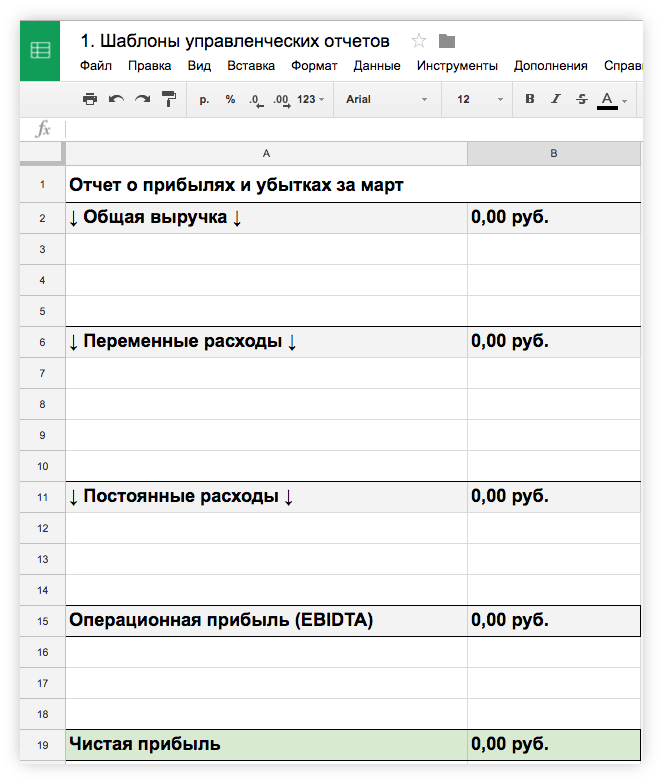

Чтобы посчитать прибыль, берем базовый отчет о прибылях и убытках

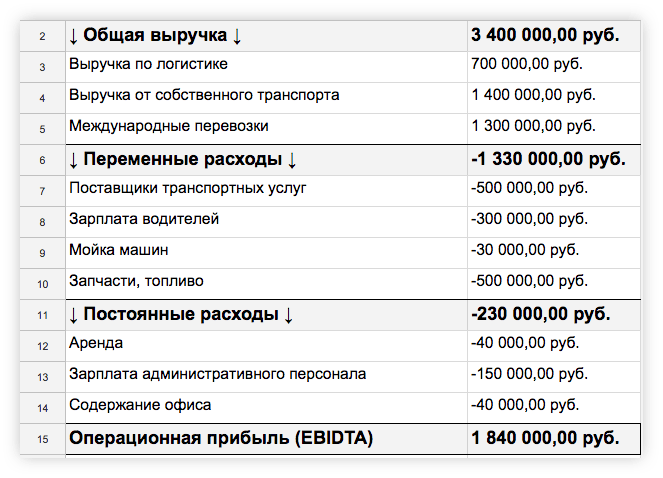

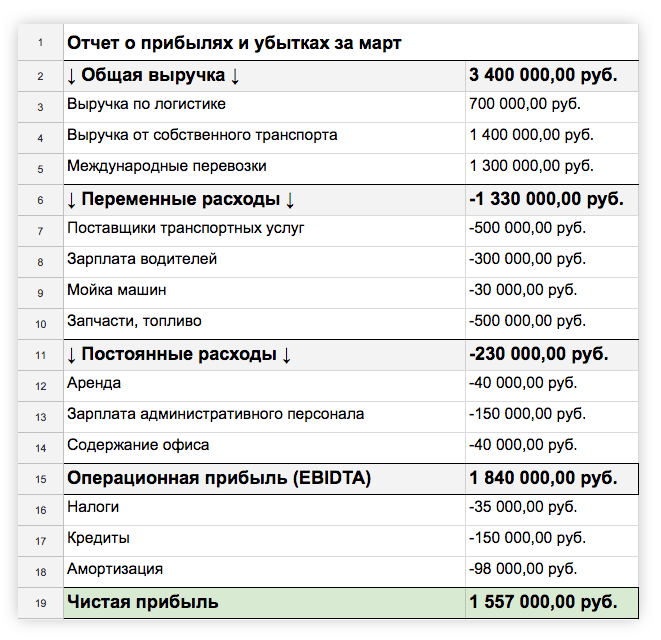

Отчет о прибылях и убытках (ОПиУ или P&L) отвечает на главный вопрос собственника — сколько бизнес заработал. Его составляют на месяц, квартал или год. В классическом варианте сводный отчет выглядит так:

Считаем выручку

Запомните главное правило: выручка ≠ деньги в кассе.

Выручка — это деньги, которые клиент должен за то, что вы ему сделали: отгрузили товар, сделали сайт, продали ошейник для сиамского котика. При этом не важно, получили вы уже оплату от клиента или нет. Считайте выручку по подписанным актам.

Формула такая:

выручка = количество исполненных сделок Х средний чек этих сделок

Настя производит косметику

По оптовому заказу Настя отгрузила товара на 500 тысяч, но клиент за него

заплатит только через 30 дней. Она может не волноваться, потому что на руках есть накладная, а сделка закреплена договором.

Настя выполнила обязательства и уже сейчас признает 500 тысяч своей

выручкой.

Я — финансовый консультант

У меня заказали постановку управленческого учета. До начала работ клиент

заплатил за услугу всю сумму — 300 тысяч рублей. Рано радоваться, эти деньги еще не мои.

Предоплату, которую заплатил клиент, нельзя пока признать выручкой,

ведь мне понадобится 3 месяца, чтобы внедрить учет. Признаем, когда работа будет выполнена, а мы подпишем акты. До этого момента я сохраню деньги клиента на своем счету.

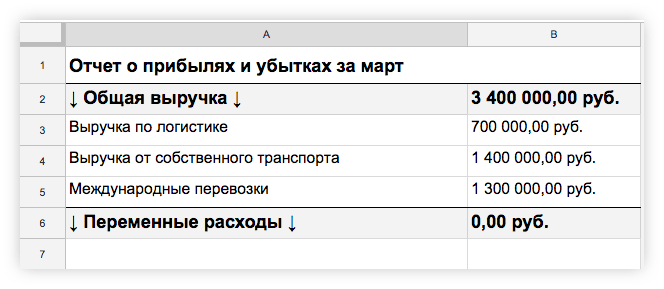

Мы покажем, как по порядку заполнить отчет на примере транспортной компании (транспортникам повезло). Посчитали выручку — заносим в отчет:

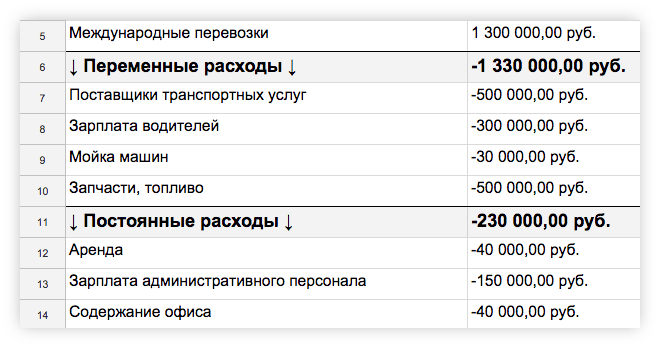

Операционные расходы

Операционные расходы — все расходы компании, кроме прибыли (дивидендов) собственника и вложений на развитие. Например, закуп товара, зарплаты, аренда, оплата подрядчиков.

Разобьем для удобства операционные расходы на постоянные и переменные. И те, и другие идут в отчет.

Операционные расходы — все расходы компании, кроме прибыли (дивидендов) собственника и вложений на развитие. Например, закуп товара, зарплаты, аренда, оплата подрядчиков.

Разобьем для удобства операционные расходы на постоянные и переменные. И те, и другие идут в отчет.

Как правильно учитывать операционные расходы:

Из бизнеса. Вы платите за аренду склада 100 тысяч в месяц, а тут решили 3 месяца не платить. Это ваше право, но в отчет ОПиУ вы все равно запишете расход на 100 тысяч за каждый из этих месяцев. Хоть вы и не платите, складом-то — пользуетесь, а значит получаете от него выгоду и обязаны заплатить, если не сейчас, то позже.

Пример с зарплатой. В середине мая вы выдаете зарплаты за апрель. Насчитали 200 тысяч и заплатили 15 мая. Сумма 200 тысяч пойдет в отчет за апрель, а не за май. А за май вы посчитаете уже в июне.

Какие расходы не идут в отчет

Инвестиционные расходы: мебель в офис, оборудование для производства, рабочие автомобили, здания — то, что будет нести пользу бизнесу долгий срок.

Дивиденды собственника. Чистая прибыль, которую собственник бизнеса вытаскивает на себя, в отчет о прибылях и убытках не идет. Это уже финансовая деятельность компании, а не операционная.

Итак, посчитайте свои операционные расходы и занесите в отчет:

EBITDA

(да, я тоже вначале поржал от названия)

EBITDA — это прибыль бизнеса без учета налогов, процентов по кредитам и амортизации. В оригинале — Earning Before Interest Taxes Depreciation Amortization.

EBITDA = выручка − операционные расходы

Зачем нам EBITDA? Она показывает, может ли бизнес в принципе зарабатывать. Если показатель плюсовой, то все хорошо. Но если нулевой или отрицательный — собственник не сможет вытаскивать деньги, и, скорее всего, компания работает в минус.

Чем больше EBITDA — тем лучше:

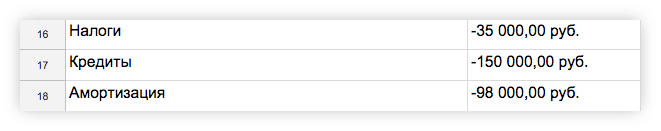

Кредиты

Кто не знал, кредит состоит из двух частей: тело кредита и процент за обслуживание. Если вы взяли 700 тысяч рублей в банке под 18% годовых, то начальные 700 тысяч — это тело кредита, а 18%, которые вы платите сверху — процент за обслуживание.

В отчет записываете только процент за обслуживание кредита. Если ежемесячный платеж — 68,8 тысячи рублей, то из них тело кредита — 58,3 тысячи, а процент за обслуживание — 10,5 тысячи. 10,5 тысячи заносим в отчет ОПиУ.

Налоги

Налоги учитываем те, которые вы платите государству. Сумма зависит от вашей системы налогообложения: традиционной, упрощенной, ЕНВД или ЕСХН.

Налоги с зарплаты сотрудников — это операционные расходы, их тоже заносим в отчет в раздел постоянных расходов.

Отчет составляется без учета НДС. Это деньги государства, которые не относятся к прибыли и убыткам компании.

Амортизация

Допустим, вы купили холодильник за 100 тысяч. Деньги вы фактически потратили, поэтому в отчет движения денег (следующая глава) занóсите расход на эту сумму. Если же вы запишете расход на всю сумму в прибыли и убытки, чистая прибыль компании резко упадет, а отчет покажет, что у rомпании проблемы.

Чтобы этого не произошло, равномерно размажем расход на время, пока холодильник будет нести пользу — 3 года. Разделим 100 тысяч на 36 месяцев и каждый месяц будем записывать в ОПиУ расход на 2 777 рублей.

А чтобы через 3 года у вас были деньги на новый холодильник, планируйте в уме расход на эту сумму. Если не умеете планировать, откладывайте деньги равными долями. Про планирование будет отдельная глава.

Заносим кредиты, налоги и амортизацию в наш отчет:

Ура, чистая прибыль!

Итак, мы добрались до чистой прибыли. Вспомним все, что считали — в одной формуле:

чистая прибыль (руб.) = выручка – расходы − налоги − кредиты − амортизация

Вот, какая прибыль получилась по транспортной компании:

Что еще важно знать о прибыли

Отчет ОПИУ, который мы составили, показал, сколько компания заработала. Но этого недостаточно, чтобы принимать управленческие решения. Нужно еще знать, сколько денег есть на счетах, а это уже про отчет движения денег (ДДС).

А еще бывает так, что прибыль по ОПиУ есть, а денег на счету — нет. Возможно, эти деньги зарыты в дебиторке или запасах. Понять точно, куда делись деньги, поможет третий отчет — баланс. О нем будет отдельный урок.

Далее научимся правильно учитывать приход и уход денег по компании, а также избегать кассовых разрывов с помощью платежного календаря. Будет жарко!