Однажды предприниматель вложил 10 млн ₽ в диджитал-агентство, проработал три года и заработал всего 1,2 млн ₽ прибыли — это 4% годовых. Такие результаты явно не впечатляют: проще было бы положить деньги на депозит, получать ту же прибыль и не сталкиваться с дедлайнами, клиентами и управлением персоналом. Почему так получилось? Потому что он не анализировал финансовые вложения.

Анализ финансовых вложений — это процесс оценки 3 ключевых метрик, которые помогают понять, насколько выгодны вложения в бизнес. Такой анализ нужен предпринимателям и инвесторам, чтобы понимать, стоит ли вкладывать деньги в бизнес или лучше положить их на вклад в банке. А еще — чтобы оценить, насколько эффективно работает бизнес, в который уже вложились.

Обновили эту статью в декабре 2024 года. Актуализировали информацию о максимальной процентной ставке по вкладам и добавили новый блок с ответами на частые вопросы собственников.

Наглядный пример для статьи

Андрей — владелец крупного цеха по деревообработке. Он закупает необработанную древесину, делает из нее доски и фанеру, а потом доставляет их заказчикам. У него несколько складов и собственный автопарк.

Инна владеет онлайн-школой английского языка. Все процессы в ее бизнесе проходят дистанционно — от найма сотрудников до сдачи отчетности. А преподаватели работают онлайн из разных стран мира.

Дальше в статье мы не раз вернемся к этим примерам, когда будем разбирать и считать конкретные метрики.

Содержание

Что такое финансовые вложения компании: в управленческом и бухгалтерском учете

Рентабельность собственного капитала (ROE): сколько годовых приносит бизнес

Рентабельность активов (ROA): сколько прибыли приходится на 1 ₽ активов

Рентабельность инвестиций (ROI): окупаются ли вложения

Анализ финансовых вложений: частые вопросы собственников

Анализ рентабельности финансовых вложений: в двух словах

Поможем повысить рентабельность вложений в бизнес

Что такое финансовые вложения компании: в управленческом и бухгалтерском учете

Финансовые вложения компании в управленческом учете — это все материальное, что собственники вложили в бизнес: деньги, техника, оборудование, недвижимость, мебель и все остальное. Для простоты считается сумма в деньгах.

А вот финансовые вложения компании в бухучете и законах — это совсем другая вещь. Здесь под вложениями подразумевают то, что компания вкладывает где-то на стороне, чтобы получить прибыль: проценты, дивиденды. Проще говоря, инвестиции.

В специальном положении по бухгалтерскому учету описывается, что относится к финансовым вложениям компании, а что нет:

| Считаются вложением компании в бухучете | Не считаются вложением |

| Ценные бумаги | Собственные акции, купленные для перепродажи или аннулирования |

| Вклады в уставные капиталы других компаний | Драгоценные металлы, ювелирка, произведения искусства, купленные вне рамок основной деятельности бизнеса |

| Выдача займов другим компаниям и депозиты в банках | Вложения в недвижимость или другое имущество, которое компания будет сдавать в аренду |

| Дебиторка, которую компания купила на основании права требования | Векселя, выданные за проданные товары или выполненную работу |

Все, о чем мы будем говорить дальше, относится к первому определению финансовых вложений — управленческому. С этой точки зрения вложения еще рассматриваются как собственный капитал — это активы бизнеса за минусом обязательств, где:

- активы — все ресурсы бизнеса, которые могут генерировать прибыль, например, деньги, оборудование, недвижимость, запасы, материалы, дебиторка и прочее;

- обязательства — долги бизнеса, например, кредиты, займы, вся кредиторская задолженность.

Если сложить все-все активы бизнеса, вычесть из них то, что компания кому-то должна, то как раз получится собственный капитал — сумма, которую собственники вложили в бизнес из своих в течение срока жизни компании.

Дальше еще разберемся подробнее с вложениями, собственным капиталом, активами, инвестициями и всем остальным. А пока — к рентабельности!

Иногда достаточно одного взгляда со стороны, чтобы увидеть то, что годами не давало развиваться вашему бизнесу

Диагностика бизнеса от экспертов Нескучных покажет:

-

Где на самом деле теряются деньги — даже если кажется, что всё учтено.

-

Какие решения тормозят рост — и какие действия дадут быстрый эффект.

-

Как выйти на новый уровень — без резких изменений и лишних затрат.

Рентабельность собственного капитала (ROE): сколько годовых приносит бизнес

Рентабельность собственного капитала показывает, какой процент годовых приносят собственнику деньги, которые он вложил в бизнес. Например, рентабельность 7% значит, что вложенный в бизнес миллион приносит собственнику 70 000 рублей в год. Что, очевидно, маловато.

Еще рентабельность показывает, сколько копеек предприниматель получает с каждого вложенного в бизнес рубля. Если рентабельность собственного капитала 7%, значит, с каждого рубля он получает 7 копеек. Рентабельность собственного капитала считают по формуле:

ROE = Чистая прибыль за год / Среднее значение собственного капитала за год * 100%

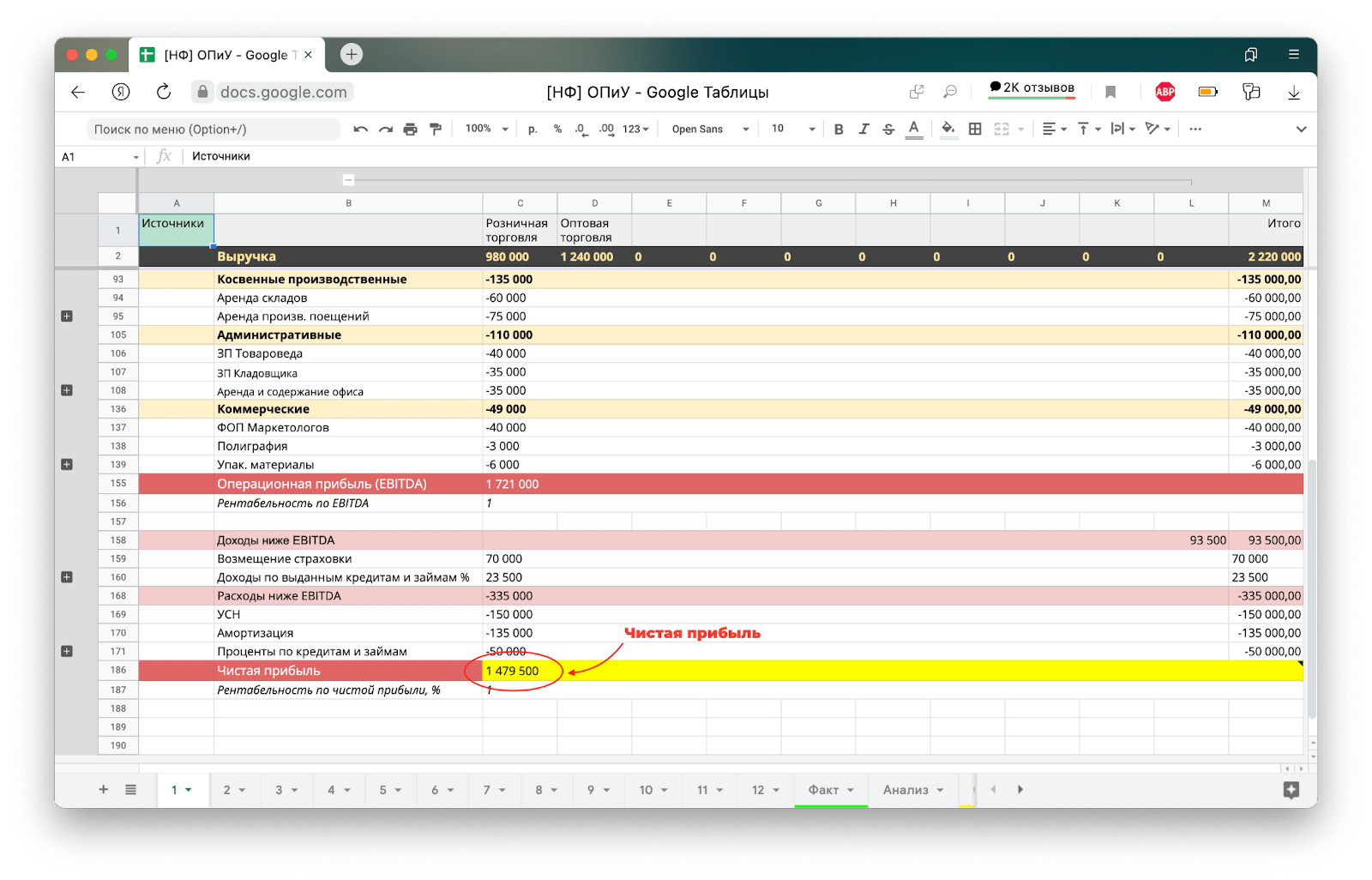

Чистая прибыль — это выручка после вычета всех-всех расходов. Подробнее о различных видах прибыли вы можете почитать в нашей статье. А саму чистую прибыль можно взять из отчета о прибылях и убытках (ОПиУ):

Прибыль смотрим в предпоследней строчке ОПиУ. Скачать шаблон ОПиУ от Нескучных.

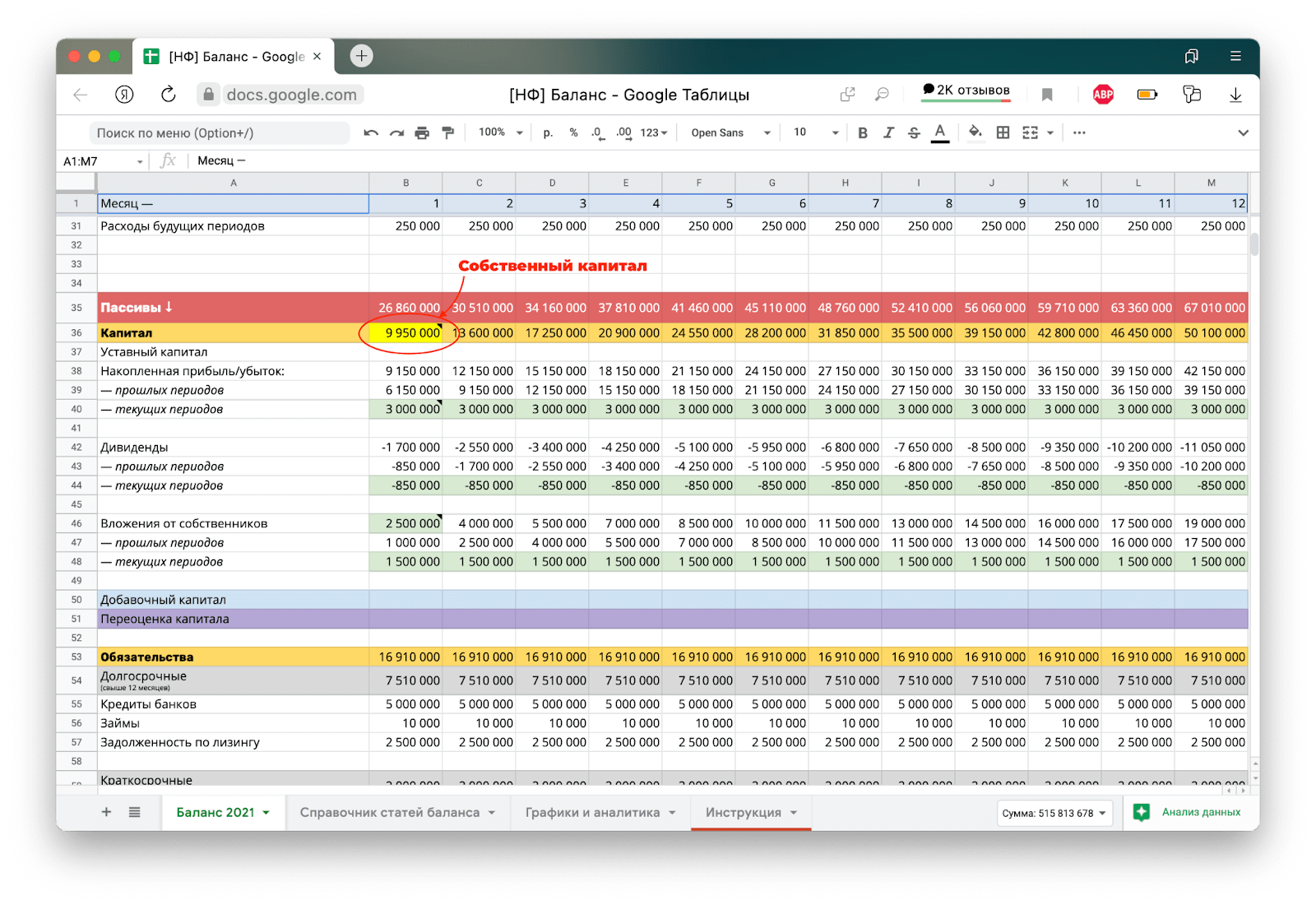

Собственный капитал — это деньги собственника в бизнесе. Собственный капитал смотрим в отчете, который называется балансом:

Пример баланса: собственный капитал смотрите в строке «Капитал». В форме ниже вы можете скачать шаблон управленческого баланса от Нескучных.

Пример баланса: собственный капитал смотрите в строке «Капитал». В форме ниже вы можете скачать шаблон управленческого баланса от Нескучных.

Чтобы понять, нормальная ли у бизнеса рентабельность, ее сравнивают с максимальной процентной ставкой по вкладам. В России за последние пару лет она менялась так:

В 2023 году ставки долго оставались в пределах 7–8%, но с сентября ситуация поменялась, и ставки начали стремительно расти. В 2024 году рост также продолжился: начали с 14,79% в январе, а к ноябрю достигли уже 20,91%. Свежие данные о процентной ставке можно посмотреть на сайте Центробанка.

Бизнесом выгодно заниматься, если рентабельность собственного капитала больше процентной ставки в два раза. То есть в идеале 40% годовых — это на конец 2024 года.

Рентабельность капитала 5–10%. Не стоит вкладывать деньги в такой бизнес. Проще его закрыть, а деньги положить на банковский депозит — вложения точно окупятся, рисков нет.

Рентабельность капитала в районе 10–20%. Заниматься таким бизнесом можно, если очень хочется. Прибыль будет примерно равной процентам по вкладу или немного больше.

Рентабельность капитала равна 30% — такой показатель считается оптимальным для России.

Рентабельность капитала 40%. Кайф, класс, красота!

Рентабельность собственного капитала выше 40% — здесь два варианта, нужно разбираться. Либо компания сильно закредитована, тогда она рискует однажды не справиться с выплатами по кредитам и обанкротиться. Либо в компании все действительно супер: есть такие, в которых рентабельность доходит до 80–120% и без кредитов, но в них и риски выше. Чтобы понять, где какой вариант, нужно смотреть отчеты.

Рентабельность капитала стоит считать раз в месяц. И следить за динамикой: если в компании стабильно высокий ROE, она выглядит финансово устойчивой в глазах инвестора. Это хорошо, потому что так легче привлечь в бизнес деньги на развитие.

Еще свою рентабельность можно сравнить со средней по отрасли. Разные среднеотраслевые показатели раз в год публикует налоговая. Нужно перейти на сайт Налоговой, скачать первую сверху таблицу и сравнить показатели нужной отрасли со своими. Но важно помнить, что налоговая рассчитывает все по бухгалтерской отчетности, а она не всегда правдива и точна.

В целом небольшие колебания ROE — это повод проверить, как изменились собственный капитал компании или чистая прибыль.

На что еще обращать внимание при расчете рентабельности капитала

- Если собственный капитал отрицательный, значит, все, что есть у компании, принадлежит кредиторам. А рентабельность получается отрицательной — такой показатель ничего не говорит о состоянии бизнеса, поэтому считать его бесполезно.

- Оценка рентабельности капитала не будет эффективной, если у компании на протяжении нескольких лет были убытки, и только в отчетный период компания вышла в прибыль. Тогда в этом периоде рентабельность будет хорошей, но компания-то все равно убыточная. Поэтому смотреть рентабельность капитала нужно в динамике.

- Рентабельность капитала может отличаться в зависимости от отрасли. Например, в капиталоемком производстве — это такое, в котором много недвижимости и оборудования – всегда будет более низкий показатель рентабельности, чем в человекоемкой отрасли типа IT.

С теорией разобрались, давайте теперь посчитаем ROE на примере Андрея и Инны ↓

Пример расчета ROE

У Андрея:

— чистая прибыль — 1 000 000 ₽;

— собственный капитал — 5 000 000 ₽.

Значит, ROE = 1 000 000 / 5 000 000 * 100% = 20%.

У Инны:

— чистая прибыль — 850 000 ₽;

— собственный капитал — 700 000 ₽.

Значит, ROE = 850 000 / 700 000 * 100% = 121,4%.

У Инны рентабельность капитала в 6 раз выше, чем у Андрея. Чтобы заработать 10 000 ₽, Инне нужно вложить в бизнес 8253 ₽, а Андрею — 50 000 ₽. Хоть Андрей зарабатывает больше Инны, вкладывать для этого ему приходится в шесть раз больше.

ROE показывает, что Инна ведет бизнес эффективнее. Она вкладывает меньше денег, но лучше использует ресурсы: преподавателей, онлайн-платформу, и получает большую отдачу.

А Андрей, хоть и зарабатывает больше Инны, делает это не так эффективно: не на 100% использует дорогие станки, теряет часть древесины, платит сотрудникам за простой.

Но в целом у Андрея и Инны рентабельность хорошая — их бизнесы эффективны.

Рентабельность активов (ROA): сколько прибыли приходится на 1 ₽ активов

Рентабельность активов показывает, как эффективно в бизнесе работают активы, то есть сколько прибыли приходится на вложенный в активы рубль. Активы — это все, что есть у компании: здания, оборудование, машины, деньги на счетах, товары на складах.

В отличие от рентабельности капитала, рентабельность активов учитывает все-все активы организации: и свои, и заемные.

Рассчитывается показатель по такой формуле:

ROA = Чистая прибыль / Активы * 100%

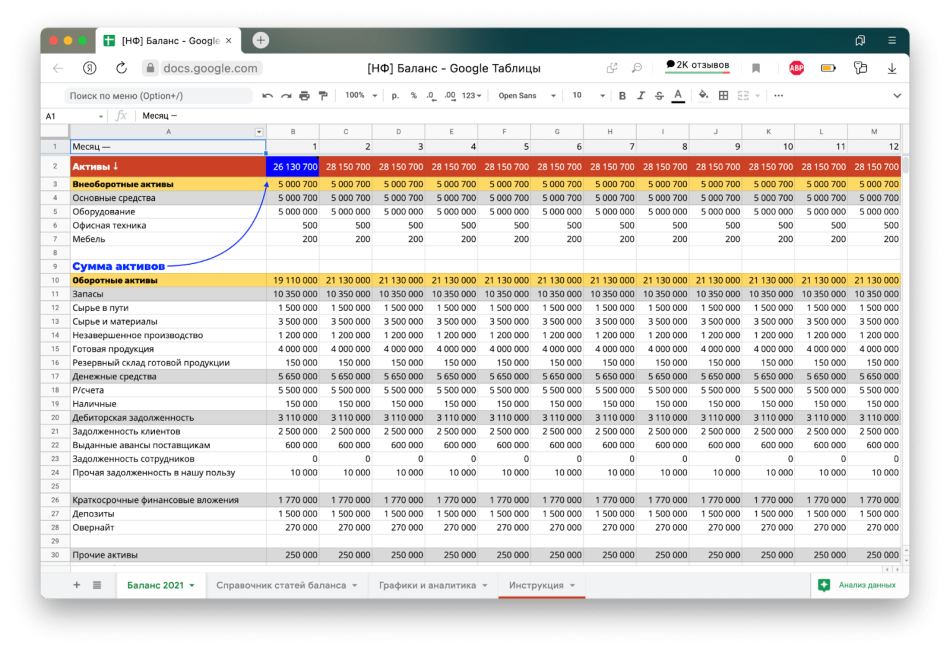

Чистую прибыль смотрим в ОПиУ, активы — в балансе:

ROA в норме, если она больше 10%. Если меньше — компания работает неэффективно. ROA ниже нуля — значит, компания убыточна. ROA выше 40% говорит об эффективном менеджменте в бизнесе.

Рентабельность активов также помогает оценить, может ли компания позволить себе кредит. Если рентабельность больше процента по кредиту, значит, деньги, которые бизнес заработает с помощью этого кредита, перекроют проценты по нему. Если же рентабельность меньше ставки по кредиту, то проценты все сожрут — брать такой кредит невыгодно.

Пример расчета ROA

Снова вернемся к примеру с Андреем и Инной, чтобы рассчитать ROA на конкретных цифрах и сравнить показатели. Если мы увидим в расчетах у Андрея значение выше 40%, то поймем, что станки в его цехах не простаивают, используются абсолютно все инструменты, сотрудники не бездельничают. Прям дивный новый мир.

Итак, начнем с Андрея:

— чистая прибыль — 1 000 000 ₽;

— активы — 9 800 000 ₽.

Значит, ROA = 1 000 000 / 9 800 000 * 100% = 10,2%.

Увы, дивного нового мира не получилось. Показатель в норме, но есть над чем работать: сейчас рубль активов приносит Андрею 10 копеек, а хотелось бы побольше.

Теперь перейдем к Инне:

— чистая прибыль — 850 000 ₽;

— активы — 1 000 000 ₽.

Значит, ROA = 850 000 / 1 000 000 * 100% = 85%.

У Инны все здорово организовано: каждый рубль, который она вложила в активы, приносит ей 85 копеек.

Рентабельность инвестиций (ROI): окупаются ли вложения

Рентабельность инвестиций показывает, окупаются ли вложения в бизнес и какой процент прибыли приносят. ROI можно считать в целом для бизнеса и по отдельным направлениям, например, по вложениям в рекламную кампанию, новое оборудование или обучение сотрудников.

Считать ROI полезно и инвесторам, и предпринимателям. Инвесторы смогут понять, насколько выгодно вложились в бизнес, стартап или проект. А предприниматель — насколько окупаются вложения в бизнес целиком или в отдельные его направления, например, маркетинговые акции.

Рентабельность инвестиций считается по формуле:

ROI = Чистая прибыль / Инвестиции * 100%

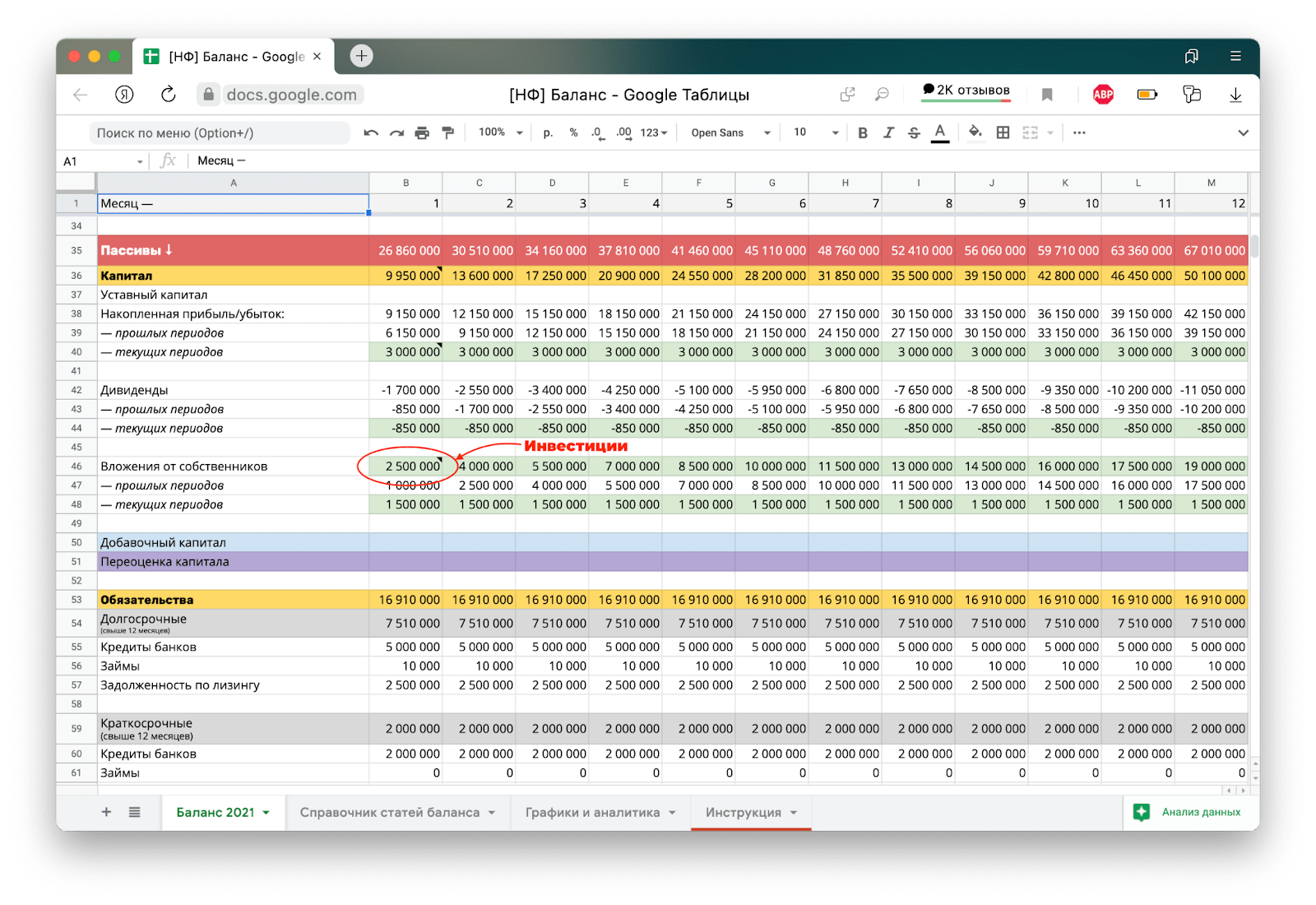

Чистую прибыль снова берем из ОПиУ, инвестиции — из баланса:

Инвестиции от собственников смотрим в балансе.

ROI рассчитывают, чтобы принимать верные управленческие решения и не тратить деньги зря. Именно этот показатель говорит, какие вложения окупаются с наибольшей прибылью.

Часто этот показатель используется для оценки эффективности маркетинга. В этом случае стоит пользоваться данными по инвестициям только в конкретную маркетинговую кампанию и чистой прибылью из нее же.

Если ROI равен 100%, значит, инвестиции полностью окупились, но не принесли прибыли. Меньше 100% — инвестиции не окупились, больше 200% — вложения окупились и принесли прибыль в размере инвестиций.

Пример расчета ROI

Теперь вычислим рентабельность рекламы Андрея и Инны.

Андрей сконструировал и запустил новую линейку мебели и хочет ее прорекламировать через агентство.

Здесь цифры такие:

— затраты на агентство — 65 000 ₽;

— инвестиции в рекламу — 100 000 ₽;

— дополнительная прибыль от рекламы — 350 000 ₽.

Сначала из дополнительной прибыли вычтем расходы на агентство, чтобы получить чистую прибыль:

350 000 – 65 000 = 285 000 ₽ — это чистая прибыль Андрея.

Затем подставим цифры в формулу для расчета ROI:

285 000 / 100 000 * 100% = 285%.

ROI больше 100%, значит, эта рекламная кампания — выгодное вложение денег. Она не только полностью окупилась, но и принесла чистую прибыль больше, чем вложения.

Инна запускает рекламу в интернете, но без агентства. Она настраивает все сама: подбирает картинки, монтирует видео, придумывает текст объявлений.

Ее цифры такие:

— инвестиции в рекламу — 80 000 ₽;

— дополнительная прибыль от рекламы — 48 000 ₽.

Здесь расчет проще — сразу подставляем данные в формулу:

48 000 / 80 000 * 100% = 60%.

У Инны ROI меньше 100%. Это значит, что реклама не только не окупилась, но и принесла убытки.

Недостатки рентабельности инвестиций, о которых важно знать

У рентабельности инвестиций два недостатка

- Показатель дает оценку только по факту — после того как инвестиции уже вложены. Прогнозировать рентабельность инвестиций можно только приблизительно.

- В больших компаниях бывает невозможно учесть все затраты, и результат расчетов получается неточным. Расходы на рекламу и доходы с нее легко считать в малом и среднем бизнесе, но в крупных фирмах это не всегда получается.

Например, крупная компания вкладывает 10 млн в рекламу на ТВ, прибыль растет, ROI больше 150%, и руководство считает, что вложения суперэффективны. Но на самом деле прибыль растет, потому что блогер в ТикТоке рассказал о продукте, хотя его не просили.

Первый недостаток — серьезный. Чтобы его сгладить, можно рассчитывать промежуточную рентабельность. Например, инвестиция в 1,5 млн рублей не окупится за пару месяцев. Это долгосрочное вложение в бизнес, его доходность будет известна через год или два. Посмотрим, каким будет ROI спустя месяц, если инвестор получил 200 000 ₽ чистой прибыли:

ROI = 200 000 / 1 500 000 * 100% = 13,4%.

Промежуточные показатели рентабельности инвестиций тоже сравнивают с процентом по депозиту. Оптимальное значение в этом случае — выше 10%.

Если рентабельность инвестиций намного выше процентов по банковским депозитам, то компания привлекательна для инвестора.

Анализ финансовых вложений: частые вопросы собственников

Эксперт Любовь Жан

Финдир НФ

Формула расчета ROI и ROI по балансу — это одно и то же или есть разница?

Формула расчета ROI и ROI по балансу — это не одно и то же, есть разница.

Классический ROI считают как отношение прибыли к вложениям. Он отвечает на простой вопрос: сколько денег вернулось с каждого вложенного рубля. Напомним формулу:

ROI = Чистая прибыль / Инвестиции * 100%

ROI по балансу чаще смотрят в контексте бухгалтерской отчетности. Там могут учитывать балансовую прибыль, активы или другие показатели компании. Такой подход больше годится для общей оценки, а не только для конкретных вложений.

То есть классический ROI помогает понять, выгодна ли инвестиция. А ROI по балансу — насколько эффективно работает бизнес.

Не путайте ROI и ROIC

ROIC (рентабельность инвестированного капитала) как раз оценивают по балансу, чтобы увидеть эффективность использования капитала, собственного и заемного, в долгосрочной деятельности компании. Рассчитывают ROIC как отношение чистой прибыли к сумме собственного капитала и долгосрочных инвестиций.

Разница между ROIC и ROI:

— ROIC показывает, как в целом работает компания и насколько эффективно она использует капитал для прибыли.

— ROI оценивает только конкретное действие или проект, например, вложения в рекламу или расширение производства.

Формула для расчета ROI другая. Чтобы посчитать такую рентабельность, нужно взять прибыль от действия и поделить на стоимость вложений. Ещё одно важное отличие — ROIC обычно считают за год, а ROI можно считать на любой период.

Если обобщить, ROI используют для оценки отдельных проектов. А ROIC — для оценки всех инвестиций компании в целом.

Что такое порог рентабельности и как его рассчитать?

Порог рентабельности, или точка безубыточности, — это момент, когда компания не получает прибыли, но и не несет убытков. Это важный показатель для понимания минимальных условий, при которых бизнес может покрыть все свои расходы.

Порог рентабельности можно рассчитать как в денежном, так и в натуральном выражении.

Формула для расчета в денежном выражении:

Порог рентабельности = (Выручка * Постоянные расходы) / (Выручка – Переменные расходы)

Формула для расчета в натуральном выражении:

Порог рентабельности = Постоянные затраты / (Выручка с одного товара – Средние переменные затраты на один товар)

Если хотите лучше разобраться в пороге рентабельности и в том, как его применять, загляните в нашу статью. А еще советуем почитать отдельный материал про точку безубыточности.

Чем отличается маржинальность от рентабельности?

Маржинальность и рентабельность — это два разных, но взаимосвязанных показателя.

Рентабельность — это показатель экономической эффективности, который отражает, насколько успешно бизнес получает прибыль относительно затраченных ресурсов. Рентабельность можно рассчитать для различных аспектов бизнеса: для продаж, активов, собственного капитала или прибыли.

Если мы сравниваем маржинальность и рентабельность, то логично подробнее остановиться на конкретном виде рентабельности — рентабельности прибыли. Вот общая формула для ее расчета:

Рентабельность прибыли = Прибыль / Выручка * 100%

Но для расчёта рентабельности можно использовать разные виды прибыли: маржинальную, валовую, операционную и чистую. Каждый тип показывает эффективность на разных уровнях затрат и доходов. Более подробно про все эти виды прибыли читайте в нашей статье.

Маржинальность — это как раз оценка маржинального уровня прибыли. Маржинальная прибыль, или маржинальный доход, — это выручка минус переменные расходы.

Чтобы оценить эффективность маржинального дохода, мы рассчитываем рентабельность по маржинальному доходу. Этот показатель и называется маржинальностью.

Маржинальность = Маржинальная прибыль / Выручка * 100%

Маржинальность показывает, какой процент выручки остается в виде прибыли после вычета переменных расходов на производство или закупку товаров. Чем выше маржинальность, тем меньше расходов уходит на производство, и тем больше средств остается для покрытия других затрат и получения прибыли.

Если хотите узнать, чем отличаются маржа, маржинальность и наценка, и найти формулы для их расчета, посмотрите также нашу отдельную статью на эту тему.

Разница простыми словами

Рентабельность может оценивать, насколько прибыльна компания в целом или по разным аспектам ее деятельности.

Маржинальность помогает понять, насколько выгодны каждый проданный товар или услуга с точки зрения расходов на их производство.

Короче, считайте ROE, ROA, ROI

ROE, ROA и ROI — три показателя, которые помогут оценить эффективность вложений в бизнес:

- ROE покажет, какую прибыль предприниматель получает с каждого вложенного рубля. Хорошо, когда ROE хотя бы больше 10%.

- По ROA можно будет оценить, как хорошо в бизнесе устроен менеджмент. Классно, если ROA тоже больше 10%, вообще отлично, если он больше 40%.

- ROI поможет понять, насколько выгодно вкладываются деньги в те или иные проекты. Для инвесторов хорошо, если ROI больше 10%, для предпринимателя — больше 100%.

Считать каждый показатель нужно раз в месяц. Тогда они помогут оценить динамику в бизнесе и подскажут, развивается он или нет.

Вообще в бизнесе встречаются и другие виды рентабельности, кроме трех названных выше. Например, рентабельность продукции (ROM) помогает понять, эффективно ли компания работает со своими товарами или услугами. Подробнее об этом показателе вы можете почитать в отдельной статье.

И напоследок еще раз вернемся к нашим героям — Андрею и Инне. Мы посчитали все рентабельности для них, пора делать выводы.

| ROE | ROA | ROI | |

|

Андрей |

20% |

10,2% |

250% |

|

Инна |

121,4% |

85% |

60% |

Кажется, раз Инна «выигрывает» по двум показателям, ее бизнес лучше, и заниматься им выгоднее. На самом деле бизнес Андрея тоже выгодный и эффективный, но работает он в такой сфере, где более высоких показателей добиться сложно.

Анализ рентабельности финансовых вложений: в двух словах

- Финансовые вложения — это все, что собственники вложили в бизнес и не вывели из компании в качестве дивидендов.

- Анализ финансовых вложений — это оценка трех метрик — ROE, ROA, ROI, которые показывают, насколько окупаются вложения в бизнес.

- ROE, рентабельность собственного капитала, показывает, какой процент годовых приносят собственнику деньги, вложенные в бизнес. Если получается меньше 10% годовых, проще положить деньги на вклад в банке и не мучиться. Иногда это справедливо и для ROE ниже 30%.

- ROA, рентабельность активов, показывает, как эффективно активы используются в бизнесе и сколько прибыли генерируют. К активам относится все, что есть у компании : здания, оборудование, машины, деньги на счетах, товары на складах, дебиторская задолженность.

- ROI, рентабельность инвестиций, показывает, окупаются ли вложения в бизнес или конкретную рекламную кампанию и какой процент прибыли приносят.

- Все три показателя — ROE, ROA, ROI — советуем считать раз в месяц.

Поможем повысить рентабельность вложений в бизнес

Деньги, что собственник вложил в бизнес, скорее всего, могут приносить больше прибыли, если подключить к делу финансового директора.

Финдиректора Нескучных так и работают: находят лишние расходы, повышают эффективность использования активов, помогают с умом инвестировать в новое. Вот лишь несколько примеров из практики наших финдиректоров:

Вы тоже можете начать работать с нами: тип бизнеса, город и даже страна не важны. Мы работаем онлайн, поэтому можем сотрудничать с компаниями из любых городов России, СНГ и Европы.

Самый простой способ узнать, как именно финансовый директор может помочь вашему бизнесу, — это онлайн-экскурсия ↓