Если ваш бизнес работает с НДС, то вам выгоднее покупать товары и услуги у контрагентов, которые тоже работают с НДС. В этой статье расскажем, как получать больше прибыли с помощью налога на добавленную стоимость.

Хитрые схемы, связанные с обманом государства и обналичкой, — это не к нам. Мы ничем противозаконным не занимаемся и никого такому не учим. Рассказываем о законном способе оптимизировать расходы без обмана.

Покупать товары и услуги с НДС выгоднее при двух условиях, причём они оба должны быть соблюдены. Начинаем.

Обновили статью в сентябре 2025 года. Добавили наглядную таблицу с расчетами — на примере реального бизнеса разобрали все преимущества и недостатки работы с НДС.

Содержание

Индивидуальные предприниматели и налог

Условие 1. Когда бизнес сам работает с НДС

Условие 2. Когда у бизнеса есть входящий НДС

Преимущества и недостатки работы с НДС

Когда выгоднее покупать с НДС: в двух словах

Поможем разобраться с финансами

Что делать здесь и сейчас, чтобы систематически увеличивать прибыль весь 2025?

Каждому собственнику финдиры Нескучных сэкономили > 200 часов свободного времени! Которые можно потратить на себя и близких людей.

Что финдиры Нескучных сделают для вас:

✔ Соберут бюджет проекта — без кассовых разрывов и неожиданных трат.

✔ Покажут, когда бизнес выйдет в ноль и начнёт приносить прибыль.

✔ Объяснят, как затягивание сроков съедает прибыль.

✔ Настроят управленческий учёт — чтобы вы видели, куда уходят деньги.

Индивидуальные предприниматели и налог

Многие предприниматели выбирают УСН или ЕСХН как раз чтобы не платить НДС. Но если перейти на общую систему и стать плательщиком НДС, можно получить выгоду. Сейчас разберем какую.

Читайте в газете Нескучных: Коэффициент-дефлятор: лимиты по доходам для УСН в 2025 году

Условие 1. Когда ваш бизнес работает с НДС

Допустим, вы торгуете канцтоварами оптом. Два поставщика предлагают вам закупить общие тетради: первый — по 120 ₽, а второй — по 110 ₽. Пока цена второго кажется привлекательнее. Но это только пока.

- Поставщик «А» работает с НДС. Его цена раскладывается на две составляющие: сама тетрадь — 100 ₽, налог на добавленную стоимость — 20 ₽.

- Поставщик «Б» работает без НДС. Он просто берет 110 ₽ за тетрадку.

У поставщика «А» вы за 120 ₽ покупаете не только тетрадь, но и будущую скидку по НДС, который предстоит заплатить, когда продадите товар конечному покупателю. Это называется входящим НДС. У поставщика «Б» никаких таких скидок нет: просто тетрадь, просто 110 ₽.

Сравним две ситуации: вы заплатили за товар 120 ₽ с НДС и 110 ₽ без НДС. Во втором случае цена покупки ниже, но выше себестоимость ↓

| Купили с НДС | Купили без НДС | |

| Заплатили за товар | 120 ₽ | 110 ₽ |

| Себестоимость товара | 100 ₽ | 110 ₽ |

| Входящий НДС | 20 ₽ | 0 |

Так получается, потому что без НДС вы приобретаете просто товар, а с НДС — товар + входящий НДС. Когда придет время перечислять налог государству, вы заплатите на эти 20 ₽ входящего НДС меньше. Потому что фактически вы их уже заплатили, когда приобрели этот товар у поставщика. Этот механизм называется вычет НДС.

Входящий НДС идет «в нагрузку»

НДС — это не «нагрузка», а важный источник финансирования государства. Его следует рассматривать как вклад в общественное благо, а не как издержку.

1. Основная функция:

НДС — это обязательный платеж, который формирует до 30–35% доходов федерального бюджета. Эти средства направляются на важные государственные функции:

-

инфраструктуру;

-

образование;

-

здравоохранение;

-

социальную поддержку;

-

оборону.

2. Почему это не «нагрузка»:

В отличие от советской практики, где в нагрузку давали ненужный товар, НДС — это не бесполезный довесок. Это системный инструмент перераспределения средств. Налог уже включен в цену товара и в итоге уплачивается в бюджет конечным потребителем, а бизнес выступает лишь его сборщиком.

Выгодно покупать с НДС, когда бизнес сам является плательщиком НДС. Тогда часть оплаты за товары с НДС станет скидкой в будущем. И здесь нужно не просто смотреть на цену поставщиков, но еще считать, какие товары выгоднее покупать с учетом этой скидки.

Если бизнес работает без НДС, ему просто важнее купить дешевле. Но это только первое условие! Важно проверить, соблюдается ли второе ↓

Условие 2. Когда у бизнеса есть входящий НДС

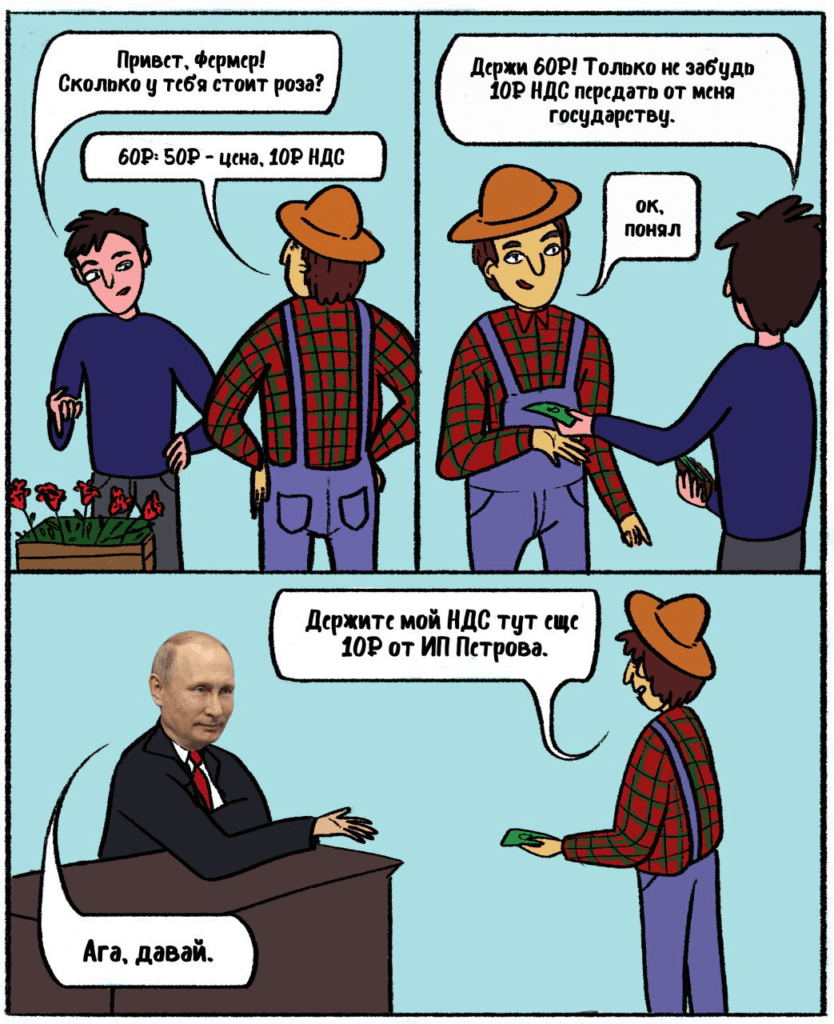

Входящий НДС — это ваш аванс государству: поставщик включил его в цену товара, вы товар купили и тем самым поручили поставщику передать НДС от вас в бюджет. С точки зрения Налогового кодекса РФ, вы как плательщик имеете право этот аванс возмещать.

Купили товар — сразу дали государству через поставщика аванс по будущему НДС

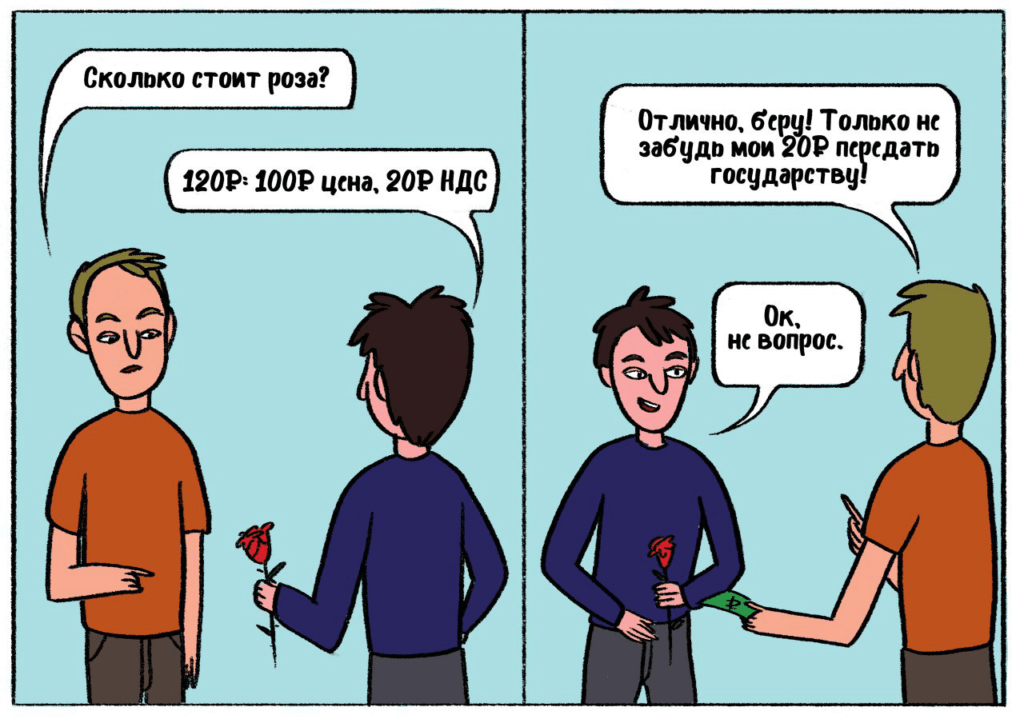

Когда вы продадите конечному покупателю товар, купленный у поставщика, получите исходящий НДС. Эти деньги вы потом должны передать государству.

Покупатель заплатил за товар и заодно через нас передал государству НДС

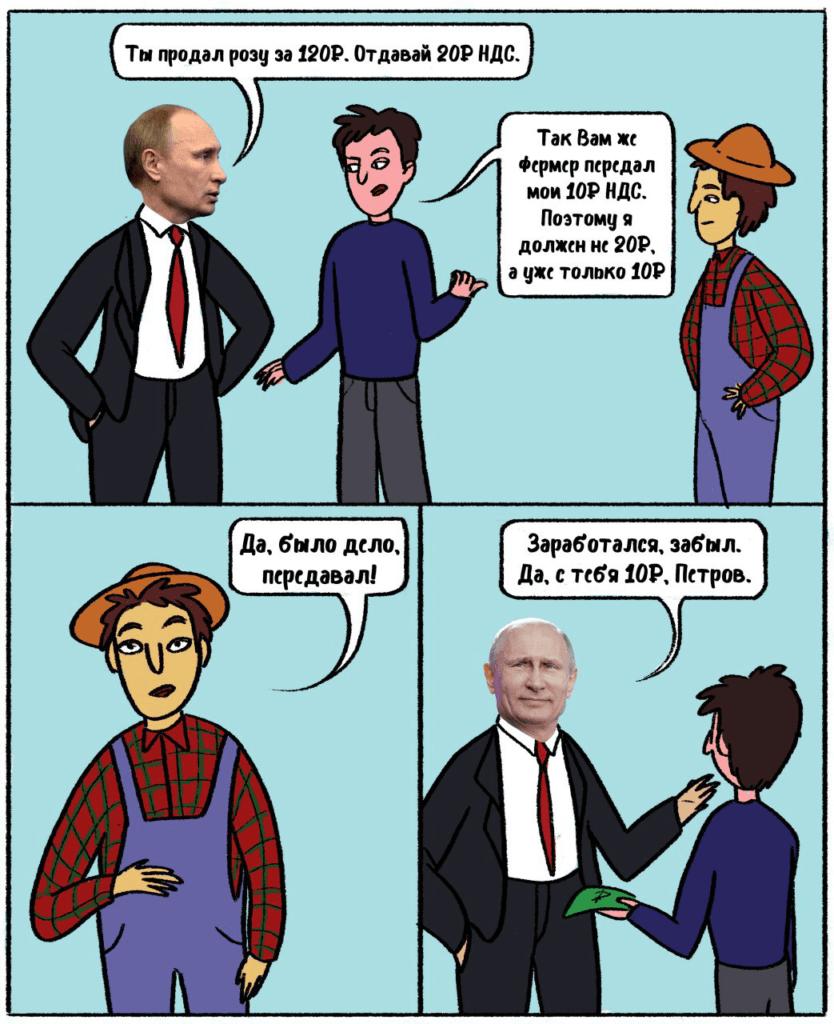

Но в бюджет вы должны перечислить не всю сумму, которую получили от покупателя: с вас причитается только разница между ней и тем самым авансом — входящим НДС, который государству уже передали через поставщика, когда купили товар. Этот механизм называется вычет НДС.

Государству мы должны не весь НДС, который получили от покупателя, а за минусом аванса, который уже заплатили через поставщика, когда купили товар.

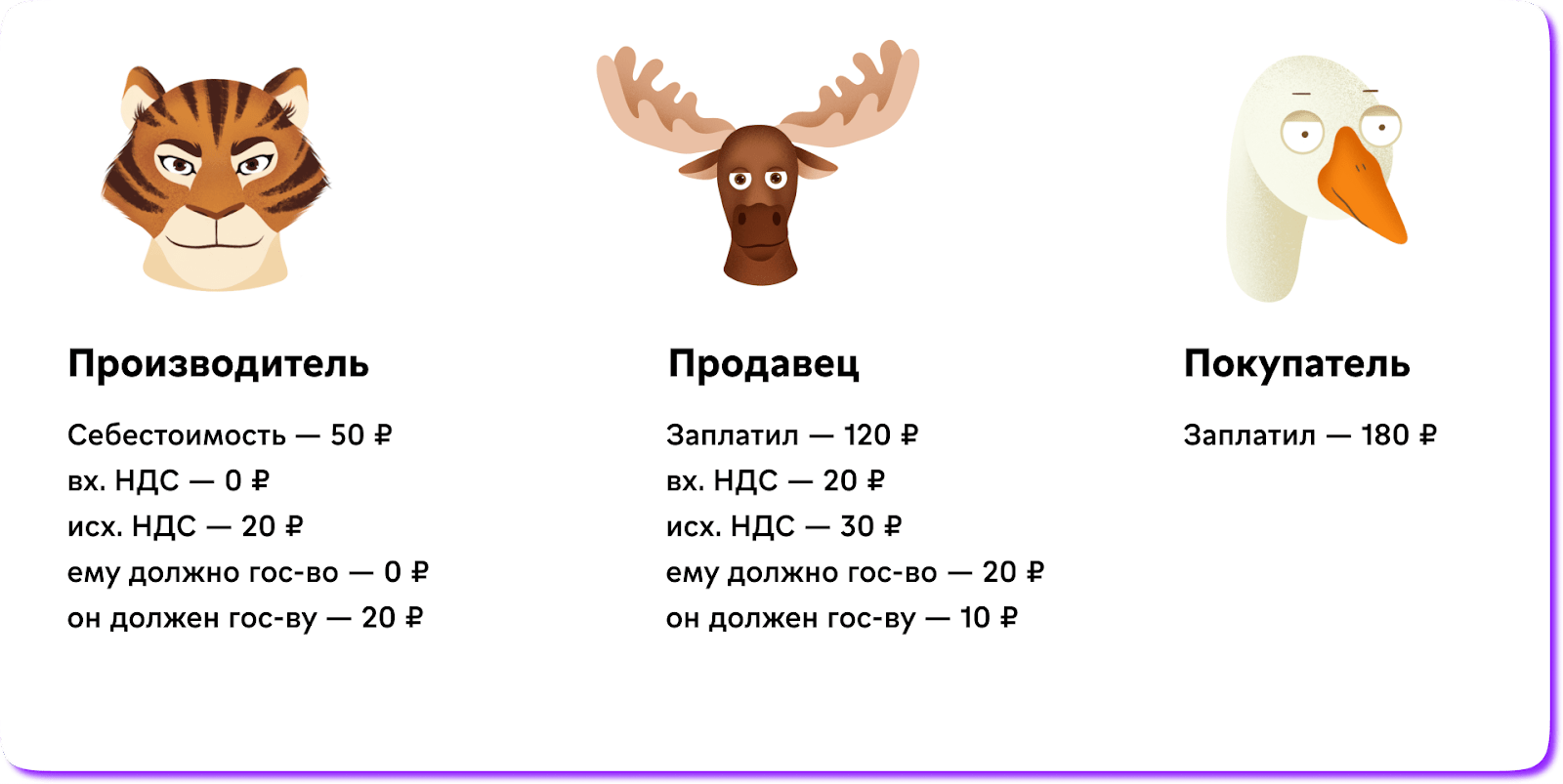

1. Когда бизнес покупает с НДС, он размазывает обязательства по его перечислению в бюджет между собой и контрагентами. Вот как это примерно происходит ↓

Распределение обязательств по перечислению НДС в бюджет, когда бизнес покупает с НДС

2. Рассмотрим ситуацию с теми же условиями, но сумма, которую бизнес заплатил за товар, НДС не включает.

Цена товара у производителя не включает НДС: все обязательства по перечислению НДС в бюджет висят на продавце

А теперь сравним финансовый результат в обеих ситуациях: купил товар с НДС и без.

| С НДС | Без НДС | |

| Выручка | 150 ₽ | 150 ₽ |

| Себестоимость | 100 ₽ | 120 ₽ |

| Маржинальная прибыль | 50 ₽ | 30 ₽ |

| Входящий НДС | 20 ₽ | 0 ₽ |

| Исходящий НДС | 30 ₽ | 30 ₽ |

| НДС к уплате | 10 ₽ | 30 ₽ |

Купили товар без НДС — себестоимость выше, обязательства по НДС перед государством больше, а заработали меньше

Входящий НДС применим к любому расходу бизнеса, который включает этот налог:

- к закупке товара;

- аренде;

- коммунальным услугам;

- связи и так далее.

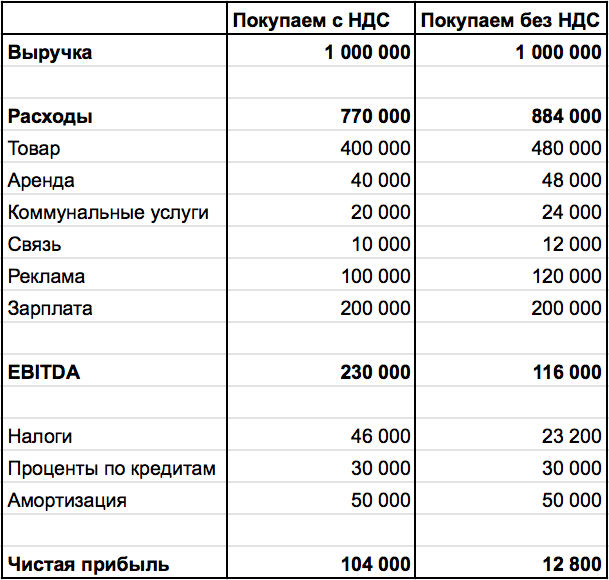

Покажем это на примере бизнеса, который перепродает товар, а новых клиентов привлекает за счет рекламы. Посмотрим, какая прибыль при прочих равных, кроме одного: суммы расходов одни и те же, но в одном случае они везде, где возможно (все, кроме зарплаты, процентов по кредитам и займам, амортизации), включают НДС, в другом — нет и получаются на 20% выше.

Разница по EBITDA в два раза, а по чистой прибыли — почти в 10 раз! А контрагентам перечисляли одни и те же суммы

За счет входящего НДС все расходы бизнеса, которые включают этот налог, получаются на 20% — на ставку НДС — дешевле той же суммы, когда в нее НДС не включен.

Поэтому бизнесу, который работает с НДС, выгоднее контрагенты, которые тоже являются плательщиками НДС. Нужно только правильно планировать и контролировать свои обязательства по уплате НДС, чтобы не запутаться.

Преимущества и недостатки работы с НДС

Работа с НДС дает компаниям новые возможности, но и накладывает дополнительные обязательства. Прежде чем принимать решение, сначала стоит оценить все плюсы и минусы работы с НДС.

Плюсы:

-

Доступ к крупным контрактам

Многие корпорации, госкомпании и тендеры работают только с контрагентами — плательщиками НДС. Наличие НДС в цене делает вас более привлекательным партнером.

-

Вычеты и экономия на входящем НДС

НДС, который вы заплатили при покупке товаров, работ или услуг, можно зачесть и тем самым снизить сумму налога к уплате.

-

Гибкость в выборе партнёров

Работа с НДС открывает больше возможностей в B2B-сегменте: проще взаимодействовать с компаниями, которые сами уплачивают налог и заинтересованы в вычетах.

-

Нет ограничений по критериям

В отличие от УСН или патента, ОСНО (основной режим), на котором работает НДС, не имеет лимитов по выручке, численности и активам.

Минусы:

-

Сложнее бухгалтерский и налоговый учет

Работа с НДС возможна только на общей системе налогообложения (ОСНО), а это значит: больше отчетности, сложнее учет, дополнительные книги покупок и продаж, оформление счетов-фактур.

-

Строгие требования к отчётности

Декларации по НДС нужно сдавать ежеквартально, при этом налоговые проверки по этому налогу особенно частые.

-

Риск потерь из-за контрагентов

Если ваш поставщик неправильно оформит документы или не заплатит налог, вы можете потерять право на вычет. Придётся тщательно проверять партнёров.

-

Больше управленческой работы

Чтобы корректно анализировать прибыльность, придётся очищать данные управленческого учёта от НДС, отдельно учитывать входящий и исходящий налог.

Если вы работаете с физлицами, небольшими заказами или в сфере, где основная масса клиентов на УСН, то упрощёнка может быть выгоднее. Если же ваша цель — крупные контракты, работа с корпорациями и участие в тендерах, чаще всего стоит работать с НДС. Выгодные вычеты и доступ к B2B-рынку могут перекрыть рост административной нагрузки.

Когда выгоднее покупать с НДС: в двух словах

С НДС выгоднее покупать, когда бизнес соблюдает два условия:

- Условие 1. Бизнес сам работает с НДС, тогда выгоднее покупать товары и услуги, цены которых включают НДС.

- Условие 2. Есть входящий НДС. Чем он больше, тем меньше разница между ним и исходящим НДС, которую бизнес должен перечислять в бюджет по итогам квартала.

Поможем разобраться с финансами

Финдиректора Нескучных знают все о финансовой оптимизации. Видят, какой формат сотрудничества будет прибыльнее, как учитывать все обязательства в отчетах и как не позволить дополнительным платежам съесть всю прибыль.

Вот как мы помогли нашим клиентам:

Финдиректор наводит порядок в финансах бизнеса, внедряет отчеты и финансовое планирование, пересчитывает суммы сделок — в общем, делает всё, чтобы вместе с собственником увеличивать прибыль бизнеса.

Вы можете подробнее узнать о работе финансового директора и о том, как он может помочь именно вашей компании. Для этого запишитесь к нам на онлайн-консультацию ↓