Другие статьи про НДС:

2 условия, когда бизнесу выгоднее покупать с НДС

Как правильно отражать НДС в ДДС

Как правильно отражать НДС в ОПиУ

Как правильно отражать НДС в балансе

Каждый предприниматель слышал про налог на добавленную стоимость — НДС. Кто-то с ним даже работает. Но мало кто толком знает, как устроен этот налог и как работать с ним правильно. В этой статье по-нормальному объясним, что такое НДС и как при работе с ним избежать проблем с финансами и налоговой.

НДС — это деньги клиентов, которые вы отдаете Кремлю

У Марины булочная. Когда она рассчитала цены, к ней пришел гонец от президента и передал его личную просьбу: «Мариш, вы и государственный интерес учтите. Добавьте к цене 20% и передавайте их потом нам».

Марина согласилась и теперь продает булочку за 100 рублей плюс 20% агентских (НДС). Финальная цена для покупателя — 120 рублей: 100 рублей Марине, а 20 рублей — агентские Владимиру Владимировичу. Покупатель платит и сам того не замечает. Марина перечисляет эти «агентские» исправно в бюджет. Все довольны, включая Владимира Владимировича.

Заблуждения предпринимателей об НДС

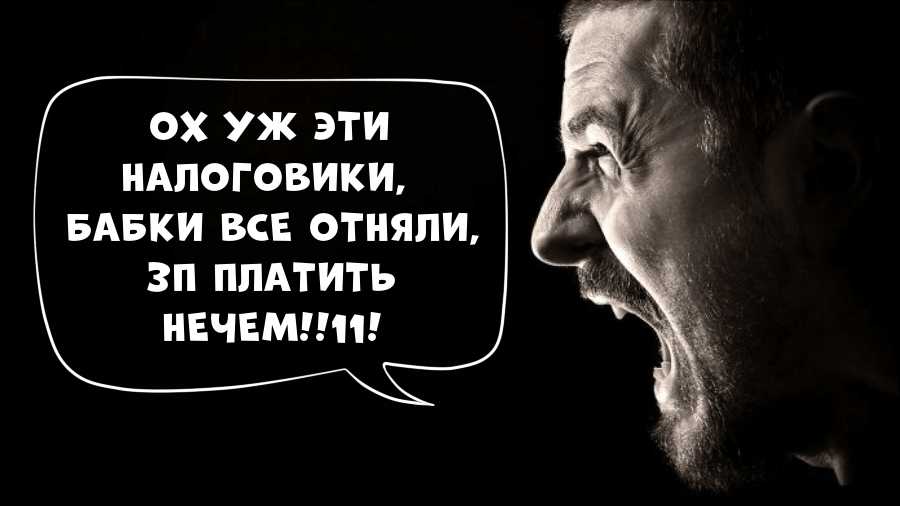

С булочной Марины у нас получился идиллический пример, где все довольны. А в жизни обычно не так. Предприниматели как раз недовольны, им кажется, что НДС — это дополнительная на них нагрузка. Но если разобраться, всё дело в неверных представлениях об НДС. Вот эти заблуждения:

1. Думают, что это предприниматель, а не конечный потребитель платит НДС.

2. Считают с НДС выручку, расходы и прибыль. А всё это надо от него очищать.

3. Не планируют свои обязательства по перечислению НДС и сталкиваются с проблемами, когда приходит срок перевести налог в бюджет.

А теперь последовательно разберемся, что с каждым случаем не так и как действовать правильно.

Кто на самом деле платит НДС

НДС платит покупатель, а не предприниматель. Это транзитный налог. Когда вы получили деньги от клиента, сумма уже включает НДС. Но ваш кошелек для него — промежуточный пункт следования. А конечный пункт — государственный бюджет. Поэтому мы говорим не «заплатить НДС», а «перечислить НДС».

Платит НДС конечный покупатель, когда совершает покупку. И когда бизнесмен тоскливо говорит, что платит НДС, то он неправ. Он его не платит, он с ним работает.

Вы спросите: «Да как же так? Плачу-то я! Вон за прошлый квартал налоговая на три ляма насчитала!» А налоговая просто напоминает: вы получили НДС на сумму 3 млн, но это не ваши деньги, а государства. И вы обязаны их ему перечислить в положенный срок.

Каждый квартал предприниматель считает разницу между входящим и исходящим НДС. Если исходящий больше, разницу предприниматель должен государству. Если больше входящий, эту разницу задолжало предпринимателю государство.

Когда Марина покупала булочку у поставщика, эти 10 рублей НДС фактически дала государству взаймы. Просто сделала это не напрямую — поставщик выступил посредником: принял деньги и обязан передать их дальше по цепочке. Продала — эту десятку вернула себе, а государству перечислила то, что осталась ему должна. А НДС в полном объеме все равно заплатил покупатель.

Почему выручку и расходы считают без НДС

Распространенная ошибка — предприниматель считает выручку и расходы с НДС. Так проще. Кажется, что тут поступление с НДС, а тут трата с НДС — вот то на то и получается, компенсируется. Но это — ошибка. Из-за этого искажается прибыль. Кажется, что она больше, чем на деле.

А что мы любим делать с прибылью? Правильно — тратить на себя любимого. Сегодня вытащили больше денег, чем заработали, а завтра — проблемы с налоговой и кассовые разрывы.

Одна логистическая компания, с которой мы работали, считала выручку и расходы с НДС. И это стало одной из причин, по которой она постоянно попадала в кассовые разрывы. Руководитель думал: прибыли больше, чем было на деле. Поэтому изымал или направлял на развитие больше, чем мог себе позволить.

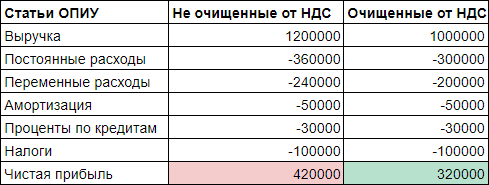

Разницу между результатами расчетов прибыли с НДС и без демонстрирует таблица. ↓

Зачем планировать перечисление НДС

Планируйте и контролируйте обязательства по НДС, чтобы не было неприятных сюрпризов.

Государство не требует перечислять НДС в бюджет сразу, как только он заходит в кошелек бизнеса. Достаточно делать это раз в квартал. До наступления очередного срока перечисления НДС, предприниматель волен распоряжаться этими деньгами как угодно. В том числе и потратить на нужны бизнеса — тогда НДС становится краткосрочным беспроцентным кредитом.

В положенный срок вы обязаны перечислить НДС в бюджет. И не надо скрежетать зубами: «Опять налоговая три ляма насчитала! Где я их возьму?».

Чтобы не получать сюрпризов от налоговой, планируйте и контролируйте обязательства по НДС.

Сколько НДС вы должны перечислить и когда, знает ваш бухгалтер. Поэтому в ваших интересах — обязать бухгалтера в начале каждого месяца информировать вас, как изменились ваши обязательства по НДС. А еще лучше — обеспечить, чтобы не позже 5 числа каждого месяца эти сведения были в вашей управленческой отчетности, а НДС отражался в ней сразу, как только зашел к вам или ушел контрагентам. Как отражать НДС в базовом наборе отчетов, мы расскажем в отдельной статье.

Запомните

1. НДС — это не деньги бизнеса, а косвенный, транзитный налог.

2. Платит НДС не бизнес, а покупатель. Бизнес — промежуточное звено между покупателем и государством, кошелек бизнеса — транзитный пункт по пути НДС в бюджет государства.

3. ОПиУ собираем без НДС, чтобы правильно считать прибыль и не вытащить лишнего.

4. Во избежание мрачных сюрпризов планируем и контролируем возникновение обязательств по НДС.