Ключевая ставка помогает Банку России управлять инфляцией, а еще на ней завязаны ставки по кредитам и вкладам, курс валют и доходность облигаций, работа бизнеса и поездки на Мальдивы.

Мы обновили эту статью в декабре 2024 года и актуализировали все данные в соответствии с прогнозами Центробанка о ключевой ставке на будущий год.

Содержание

Что означает повышение ключевой ставки

Снижение ключевой ставки — это хорошо или плохо?

Как изменение ключевой ставки влияет на бизнес

Как ключевая ставка влияет на инфляцию

Как ключевая ставка влияет на курс рубля

Как ключевая ставка влияет на экономику

Как ключевая ставка влияет на налоги

Прогнозы по ключевой ставке ЦБ на 2025 год

Как бизнесу адаптироваться под изменения ключевой ставки

Ключевая ставка: частые вопросы собственников

Ключевая ставка: в двух словах

Поможем расти без кредитов и займов

Суть ключевой ставки

Ключевая ставка — это процентная ставка, по которой Банк России, он же Центробанк, выдает займы или межбанковские кредиты коммерческим банкам и принимает от них деньги на депозиты.

Ключевая ставка — один из инструментов Центробанка, с помощью которого он влияет на инфляцию и экономику страны. Для этого ЦБ проводит монетарную, или денежно-кредитную, политику. В 2015 году Банк России определил, что разумный уровень инфляции в стране — это 4%, и ключевая ставка помогает приблизиться к этому показателю. Именно поэтому ЦБ еще называют денежным регулятором.

Подробнее о том, что такое ЦБ и как он работает, мы рассказали здесь.

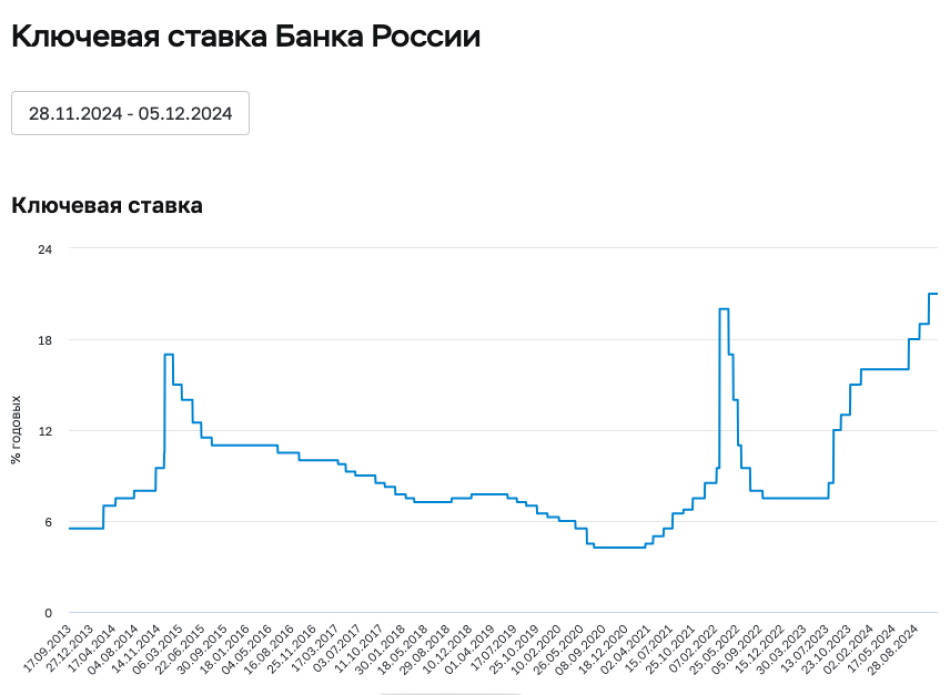

Банк России использует ключевую ставку как инструмент денежно-кредитной политики с 2013 года. За это время самая низкая ставка была 4,25%, а самая высокая — 21%

Банк России определяет размер ключевой ставки восемь раз в год: на четырех опорных заседаниях и четырех промежуточных. Опорные проводят раз в квартал, а промежуточные — между ними.

После заседания председатель ЦБ Эльвира Набиуллина всегда выступает на пресс-конференции, где объясняет, почему в этот раз регулятор установил именно такую ставку. Например, в феврале 2022 года ЦБ повысил ставку с 9,5 до 20% годовых. Эльвира Набиуллина объяснила, что это поможет увеличить ставки по депозитам и остановить девальвацию рубля.

Вокруг заседаний и пресс-конференций ЦБ есть свои легенды: так, участники рынка пытаются определить решение регулятора по броши на груди Набиуллиной. Например, когда ключевую ставку оставили прежней, председатель ЦБ появилась на публике с брошью в виде знака паузы, а когда повысили — с леопардом в прыжке.

Дальше в статье мы расскажем, как именно размер ключевой ставки влияет на банковские ставки по кредитам и вкладам, инфляцию, бизнес и экономику в целом.

Что означает повышение ключевой ставки

Итак, мы уже сказали, что ключевая ставка — это ставка, по которой банки получают деньги у Центробанка. Разберем на примере.

Коммерческий банк берет деньги под 7% годовых, выдает кредиты физлицам под 12% и открывает вклады под 5%. С этой разницы банки оплачивают аренду офисов, платят зарплаты сотрудникам и получают прибыль.

В какой-то момент ЦБ решает ставку повысить с 7 до 12%. Банк больше не может выдавать кредиты физлицам и бизнесу под те же 12%, иначе он ничего не заработает, а с учетом расходов вообще уйдет в минус. Тогда банк начинает повышать свои ставки вслед за Банком России — чаще всего пропорционально. Это делают все без исключения банки: кто-то чуть меньше или больше, но это уже погрешность.

Получается, чем выше ключевая ставка, тем выше ставка по кредитам и депозитам. Другими словами, деньги становятся дороже, и это относится как к физическим лицам, так и к бизнесу.

Снижение ключевой ставки — это хорошо или плохо?

С повышением ключевой ставки банковские тоже растут, а с ее понижением ставки по кредитам и депозитам также снижаются. Это не хорошо и не плохо ↓

Центробанк снижает ставку, когда видит, что в целом по стране инфляция замедлилась, а экономика стабилизировалась. Со снижением ставки деньги станут дешевле, а значит, скорость их обращения повысится:

- Бизнес и физлица берут больше кредитов.

- Люди охотнее тратят деньги, а компании на фоне повышенного спроса повышают цены.

- Бизнес активнее работает.

- Производства расширяются, производится больше товаров.

- Открываются новые компании.

По сути экономика начинает быстрее крутиться, но долго так продолжаться не может. С ростом цен, а они в любом случае начнут расти, увеличится и инфляция. И в этот момент Центробанк повысит ключевую ставку, чтобы сдержать инфляцию.

Как изменение ключевой ставки влияет на бизнес

На бизнес влияет как повышение, так и понижение ключевой ставки.

- При повышении деньги становятся дороже, компании меньше берут займы, реже масштабируются, новый бизнес открывается менее активно.

- При понижении деньги становятся дешевле, компании активно берут кредиты, вкладывают их в развитие, производят больше товаров. Люди открывают новые фирмы.

Здесь стоит отметить и более крупный бизнес, акции которого торгуются на бирже. При повышении ключевой ставки вложения в рублевые активы становятся выгоднее, чем инвестиции в разные валюты. На фоне этого акции российских компаний привлекают больше инвесторов.

Как ключевая ставка влияет на инфляцию

Как мы уже сказали, ключевая ставка — это инструмент, который сдерживает инфляцию. Банк России буквально балансирует между двух огней: повысить ставку и снизить инфляцию — и снизить ставку и поддержать экономику.

Но свои решения ЦБ принимает не просто так, а на основе макроэкономических исследований и макропрогноза, в которых аналитики оценивают состояние экономики в стране, темпы роста цен и делают свои прогнозы. Дальше ЦБ решает, повысить или понизить ставку:

- ставку понизили → деньги стали дешевле → покупательский спрос выше → цены на товары растут → инфляция увеличивается;

- ставку повысили → деньги стали дороже → покупательский спрос меньше → рост цен на товары и инфляция замедлились.

Влияние ключевой ставки на инфляцию можно отследить на графике на сайте ЦБ:

Красной линией обозначена инфляция, а синей — ключевая ставка

Как ключевая ставка влияет на курс рубля

Фондовый рынок обычно реагирует на повышение или понижение ключевой ставки. В целом это работает так: если ключевую ставку повысят, рубль станет сильнее, а валюта — дешевле, и наоборот.

Кроме того, банковские аналитики, крупные инвесторы, трейдеры делают свои прогнозы по поводу ставки и тем самым задают настроение рынка. Это значит, что курс рубля может меняться на ожидании заседания по ключевой ставке, — на этом обычно и зарабатывают трейдеры.

Если рынок ждет, что ставку повысят, значит, есть вероятность, что рубль укрепится. И тут можно встать в шорт — сыграть на понижение.

Если рынок предполагает, что ставку понизят, тогда рубль станет слабее, а валюта подорожает. В этот момент валюту покупают, чтобы потом продать.

Например, 28 февраля 2023 года доллар вырос до 113 рублей, но на новостях о повышении ключевой ставки снизился до 95 рублей.

Как ключевая ставка влияет на экономику

У Банка России есть разные инструменты, которые помогают влиять на экономику страны: кроме ключевой ставки, это, например, валютные интервенции, рефинансирование кредитных организаций и эмиссия облигаций. Всё вместе это денежно-кредитная политика, которую мы уже упоминали.

Центробанк старается придерживаться мягкой денежно-кредитной политики, изредка переходя на нейтральную.

При жесткой политике количество денежной массы в экономике не меняется или снижается, при мягкой же — растет. Например, во времена Великой депрессии в США денежно-кредитная политика была жесткой, а количество денежной массы в стране сократилось на 38%. Это привело к краху экономики, закрытию предприятий, банкротствам и голоду.

Для развития экономики денежная масса должна регулярно расти, а это возможно только при мягкой денежно-кредитной политике. Чтобы это получилось, инфляция должна быть низкой, к чему и стремится Банк России, но что не всегда получается из-за экономических и политических потрясений.

Как ключевая ставка влияет на налоги

Ключевая ставка влияет и на налоги. Например, в августе 2023 года ее повысили до 12%, а это значит, что станут выше:

- пени за неуплату налогов и взносов, потому что рассчитывают их по ключевой ставке;

- штрафы и пени по договорам, потому что тоже завязаны на ставке;

- компенсация за задержку зарплаты, которую считают как 1/150 ключевой ставки от суммы задолженности за каждый день просрочки.

Для тех, кто платит всё вовремя, ничего не изменится.

Прогнозы по ключевой ставке ЦБ на 2025 год

По данным КонсультантПлюс, Центральный банк России скорректировал свои прогнозы по средней ключевой ставке: в 2025 году она ожидается в диапазоне 17–20%, а в 2026 году — 12–13%. По-прежнему предполагается, что ставка вернется в обновленный нейтральный коридор 7,5–8,5% только в 2027 году.

В сравнении с предыдущими оценками диапазоны для 2025 и 2026 годов были увеличены на 4 и 2% соответственно. Этот пересмотр в первую очередь обусловлен реакцией денежно-кредитной политики на более устойчивое инфляционное давление, которое возникло из-за значительного превышения фактических темпов роста российской экономики над потенциальными.

Кроме того, обновленный прогноз принимает во внимание влияние различных проинфляционных факторов, таких как изменения в параметрах федерального бюджета, индексация регулируемых тарифов и цен и другие. Для достижения целевого уровня инфляции и ее стабилизации около 4% потребуется более жесткая денежно-кредитная политика, чем было запланировано ранее.

Где и как можно узнать ключевую ставку

Как бизнесу адаптироваться под изменения ключевой ставки

Адаптация бизнеса в России к изменениям ключевой ставки в 2025 году требует комплексного подхода. Вот несколько стратегий, которые могут помочь:

-

Пересмотр финансовых планов: бизнесу следует обновить свои финансовые прогнозы с учетом новых условий. Это включает в себя оценку влияния повышенной ставки на стоимость заимствований и планирование бюджета с учетом возможных изменений в процентных расходах.

-

Оптимизация кредитной нагрузки: компании могут рассмотреть возможность рефинансирования существующих кредитов на более выгодных условиях или перехода на менее затратные источники финансирования, такие как собственные средства или инвестиции.

-

Управление затратами: в условиях высоких процентных ставок важно оптимизировать операционные расходы. Это может включать в себя сокращение излишних затрат, улучшение процессов и повышение эффективности.

-

Диверсификация доходов: бизнесу стоит рассмотреть возможность расширения ассортимента продуктов или услуг, чтобы снизить зависимость от одного источника дохода и увеличить финансовую устойчивость.

-

Анализ рынка и конкурентов: важно следить за изменениями в отрасли и действиями конкурентов. Это поможет выявить новые возможности и адаптировать стратегию в соответствии с рыночными условиями.

-

Финансовое планирование и прогнозирование: регулярный анализ финансовых показателей и сценарное планирование помогут бизнесу быть готовым к возможным изменениям в экономической среде.

Эти меры позволят бизнесу не только адаптироваться к новым условиям, но и использовать их как возможность для роста и развития.

Ключевая ставка: частые вопросы собственников

Эксперт Марина Кулсарина

Финдир НФ↓

Ставка рефинансирования и ключевая ставка — в чем разница?

Ставка рефинансирования — это стоимость займов для коммерческих банков, которые берут деньги у Центробанка. Дело в том, что раньше ставку рефинансирования и ключевую ставку определяли отдельно, но с 2016 года их уравняли. Термины разные, а суть одна. Если ключевую ставку повысили до 12%, ставка рефинансирования сразу же становится 12%.

Можно ли получить кредит по ключевой ставке?

Получить кредит напрямую в Центробанке нельзя. Можно получить кредит в коммерческом банке по ставке ЦБ, но, скорее всего, это будет разовая рекламная акция со стороны банка, потому что постоянно выдавать такие кредиты банку невыгодно.

Мы уже говорили, что банки сами берут деньги у ЦБ под ключевую ставку, поэтому ставки по кредитам всегда выше ключевой.

Почему в разных странах разные ключевые ставки?

У каждой страны свое экономическое и политическое положение. И центральные банки разных стран ориентируются на свою экономику и свое целевое значение инфляции. Для России цель по инфляции — 4%, а самая высокая ключевая ставка, которая была, — 21%.

Планируется ли снижение ключевой ставки? Когда это может произойти?

Есть факторы, указывающие на возможное увеличение ключевой ставки в декабре 2024 года. В 2025 год мы входим с высоким показателем ставки. Цель ЦБ — замедлить экономику и таким образом снизить инфляцию. Для бизнеса это означает рост стоимости заемных средств, снижение покупательской способности. Только после снижения инфляции ЦБ сможет начать постепенное снижение ключевой ставки, но это будет примерно с середины года. Об этом говорит официальный прогноз ЦБ на 2025 год (17–20%).

Как было сказано выше, ЦБ пытается лавировать между двух огней: инфляцией и замедлением экономики. В 2025 году ничего страшного нас не ожидает, но это будет чуть менее благоприятный период, чем 2024 год.

Только финансово устойчивые компании смогут адаптироваться под новые экономические условия. Часть бизнеса закроется, высвободятся трудовые ресурсы, освободятся ниши на рынке, а вместе с тем появится возможность для вашего бизнеса увеличить свою долю на рынке.

О том, как сделать свой бизнес устойчивым, мы рассказали здесь.

Ключевая ставка: в двух словах

- Ключевая ставка — это процентная ставка, по которой Банк России выдает займы коммерческим банкам и принимает от них деньги на депозиты.

- Ключевая ставка — один из инструментов Центробанка, с помощью которого он влияет на инфляцию и экономику страны.

- Целевая ставка инфляции, к которой стремится ЦБ, — 4% в год.

- Банк России определяет размер ключевой ставки восемь раз в год: на четырех опорных заседаниях и четырех промежуточных.

- С повышением ключевой ставки меняются ставки по кредитам и депозитам — они также становятся выше. С понижением ставки кредиты и депозиты становятся доступнее.

Поможем расти без кредитов и займов (или с ними)

Нескучные финансы уже много лет помогают бизнесу разбираться не только с доходами, но и с другими важными вопросами, например:

- как и где найти деньги, когда их нет;

- как бизнесу выбраться из убытков;

- что делать, чтобы наладить стабильный денежный поток;

- как фокусироваться только на выгодных сделках;

- как наконец-то избавиться от кассовых разрывов;

- как взять и — ух! — увеличить прибыль;

- как красиво масштабироваться;

- как брать деньги в кредит безопасно с помощью теории финансового рычага.

Вот как это обычно бывает:

Вы тоже можете прийти к нам со своей бизнес-задачей: тип бизнеса, город и даже страна не важны. Мы работаем онлайн, поэтому можем сотрудничать с бизнесом из любого города России, СНГ и Европы.

А самый простой способ подробнее узнать о том, как финдир НФ помогает решать бизнес-задачи, — это онлайн-встреча. ↓