Деньги в бизнесе постоянно проходят путь от закупки до продажи и возврата на счёт компании. Скорость этого цикла и называется периодом оборачиваемости.

Именно он влияет на наличие денег на счетах, риск кассовых разрывов, потребность в кредитах и возможность бизнеса расти без постоянного внешнего финансирования.

Содержание

Как устроен денежный цикл бизнеса

Из чего складывается период оборачиваемости

Итоговый период оборачиваемости

Влияние сезонности и внешних факторов на период оборачиваемости

Период оборачиваемости: в двух словах

Поможем выстроить работу бизнеса и выйти из операционки

Как устроен денежный цикл бизнеса

Деньги в компаниях постоянно крутятся в той или иной форме, проходя цикл. Например, сначала нам надо заплатить поставщику за сырье и материалы, потом сделать из них готовую продукцию, потом отгрузить клиенту с отсрочкой платежа и только потом после этого получить от него деньги.

Этапы этого цикла могут занимать разное время. Длительность напрямую влияет на обеспеченность компании деньгами.

Например, если мы сократим время возможной отсрочки для клиентов, значит будем получать деньги раньше. Соответственно период оборачиваемости станет меньше.

То, что крутится в компании постоянно в рамках каждого бизнес-цикла, называется оборотным капиталом. Это запасы, дебиторка и кредиторка. У каждого из этих компонентов есть свои периоды оборачиваемости.

Справочник, который сделает статью понятной

Вот несколько терминов, которые вам нужно знать, прежде чем читать статью. Они будут в формулах.

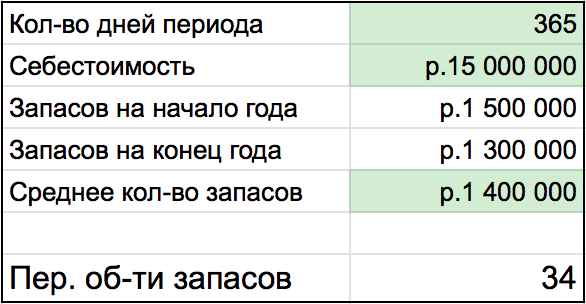

Количество дней периода — сколько дней в том периоде, за который вы считаете период оборачиваемости. Мы будем считать по году, значит, количество дней будет 365.

Себестоимость — закупочная цена товара, который вы реализовали за период.

Средние запасы за период — общая стоимость запасов на складе в среднем по году. Считать можно по разному, мы делаем так: суммируем стоимость на начало года и на конец, после чего делим на два.

Средняя дебиторка за период — сколько в среднем нам были должны клиенты и контрагенты в среднем по году.

Средняя кредиторка за период — сколько в среднем мы были должны клиентам и контрагентам в среднем по году.

Выручка — сколько товаров/услуг мы реализовали.

Реализовали — значит, полностью выполнили свои обязательства и подписали закрывающие документы.

Из чего складывается период оборачиваемости

Как мы уже выяснили, общий период оборачиваемости складывается из трех маленьких периодов оборачиваемости: запасов, дебиторской задолженности и кредиторской задолженности.

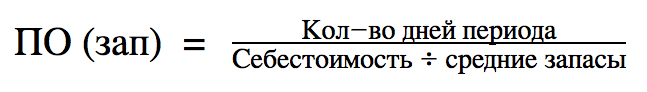

Период оборачиваемости запасов — среднее количество дней, которое товар лежит на складе. Другими словами, это среднее количество дней, за которое мы распродадим склад без его пополнения.

Теперь применим формулу для данных Влада.

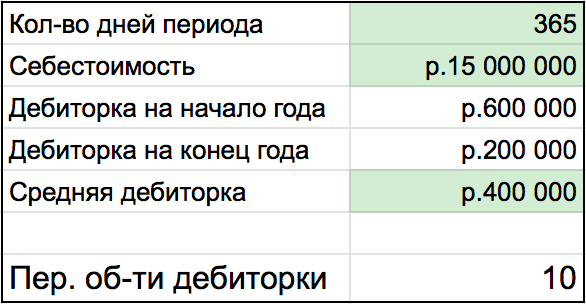

Теперь применим формулу для данных Влада.

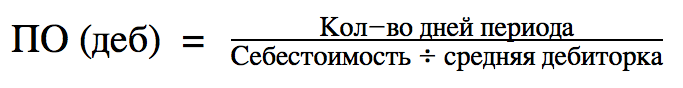

Это формула периода оборачиваемости дебиторки по поставщикам. Если вам нужно посчитать период оборачиваемости дебиторки по клиентам, поменяйте себестоимость на выручку.

Это формула периода оборачиваемости дебиторки по поставщикам. Если вам нужно посчитать период оборачиваемости дебиторки по клиентам, поменяйте себестоимость на выручку.

Давайте считать период оборачиваемости дебиторки для Влада. Она образуется, когда предприниматель вносит предоплату поставщикам за товар — ведь те сначала берут деньги, а потом уже отгружают.

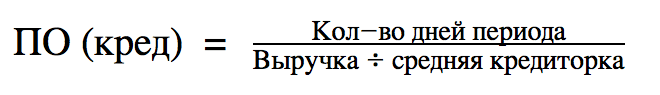

Период оборачиваемости кредиторской задолженности — среднее количество дней, в течение которых мы пользуемся чужими деньгами. Это отсрочки, которые нам дают поставщики, и авансы от клиентов.

Это формула периода оборачиваемости кредиторки по клиентам. Если нужно посчитать по поставщикам, меняйте выручку на себестоимость.

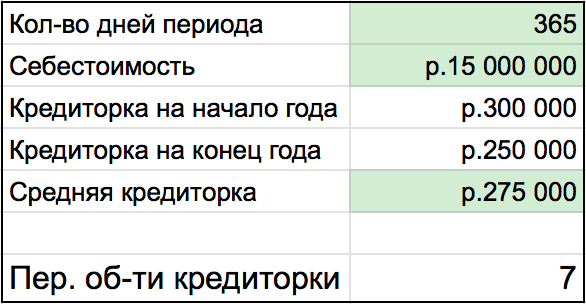

Кредиторки у Влада мало — она возникает только из-за оптовых заказов, которые случаются редко. У таких клиентов он сначала берет деньги и только потом заказывает и отдает товар.

Хотите управлять компанией на основе цифр и предотвратить кассовые разрывы?

Проведите «Волшебный час» с нашим финансовым директором. Это бесплатная экспресс-консультация, на которой вы получите:

✔ Конкретные шаги для роста прибыли и снижения расходов.

✔ Анализ вашего бизнеса и скрытые резервы, которые можно использовать.

✔ Персонализированный план действий, который можно внедрить сразу.

Запишитесь на «Волшебный час» и взгляните на свой бизнес глазами профессионала.

Итоговый период оборачиваемости

Мы получили следующие значения:

- период оборачиваемости запасов — 34 дня

- период оборачиваемости дебиторки — 10 дней

- период оборачиваемости кредиторки — 7 дней

Период оборачиваемости = период оборачиваемости запасов + период оборачиваемости дебиторской задолженности – период оборачиваемости кредиторской задолженности

Значит, период оборачиваемости в магазине Влада = 34 + 10 – 7 = 37 дней. На столько дней в среднем «замораживаются» деньги в оборотке.

Влияние сезонности и внешних факторов на период оборачиваемости

Период оборачиваемости — не постоянная величина. Он меняется под влиянием внешних условий и особенностей бизнеса, поэтому при анализе важно учитывать контекст, в котором работает компания. Один и тот же показатель может означать нормальную ситуацию в одном периоде и проблему — в другом.

Сезонность продаж

Во многих бизнесах продажи распределены неравномерно в течение года. Перед высоким сезоном компании увеличивают запасы, из-за чего период оборачиваемости временно растёт.

Это не ошибка управления, а осознанная подготовка к спросу. Если считать оборачиваемость только в пиковый или, наоборот, в «низкий» сезон, выводы будут искажены. В таких случаях корректнее анализировать показатель в динамике — по месяцам или сравнивать одинаковые сезоны разных лет.

Задержки поставок и сбои логистики

Проблемы с поставщиками, транспортом или таможней могут увеличить срок хранения запасов и растянуть оборачиваемость. Формально показатель ухудшается, но причина лежит не внутри бизнеса. Без учёта этого фактора можно ошибочно решить, что закупки избыточны, и сократить склад, создав дефицит товара.

Колебания валют

Для компаний, зависящих от импорта, рост или падение курса влияет на объём закупок и поведение бизнеса. При ожидании роста курса предприниматели часто закупают больше товара заранее. Это увеличивает запасы и период оборачиваемости, но снижает валютные риски и будущую себестоимость. В таком случае ухудшение показателя оправдано стратегически.

Инфляция и рост цен

В условиях инфляции компании могут сознательно держать больший объём запасов, чтобы зафиксировать цены. Период оборачиваемости при этом растёт, но финансовый эффект может быть положительным. Если анализировать показатель без поправки на инфляцию, можно недооценить реальную эффективность таких решений.

Когда нужна корректировка показателя

Корректировать и переосмысливать период оборачиваемости особенно важно:

-

при резких изменениях спроса или цен

-

запуске нового сезона или продукта

-

сбоях поставок и логистики

-

работе с импортом и валютными закупками

В таких ситуациях период оборачиваемости нужно рассматривать как отражение конкретных управленческих решений и реакцию на внешние условия.

Читать в Нескучных:

Что такое период оборачиваемости запасов простыми словами

Период оборачиваемости и его расчет: в двух словах

-

Период оборачиваемости — это среднее количество дней, которое товар лежит на складе или, по-другому, это среднее количество дней, за которое распродается склад без его пополнения.

-

Формула периода оборачиваемости: период оборачиваемости запасов + период оборачиваемости дебиторской задолженности — период оборачиваемости кредиторской задолженности.

-

Если период оборачиваемости слишком большой, даже прибыльная компания может потерять в доходе.

Поможем выстроить работу бизнеса и выйти из операционки

Финдиры Нескучных помогают разобраться, где и на сколько дней «застревают» деньги — в запасах, дебиторке или кредиторке. Настраивают управленческий учёт и находят точки, в которых можно ускорить оборот без риска для бизнеса. Вот как финдиры уже это делали:Для решения вопросов, связанных с финансами, доступны Нескучные сервисы:

Наши финдиры работают с бизнесом из разных сфер: от стоматологий до айти- и строительных компаний. Везде наводят порядок в финансах, настраивают управленческий учет, помогают увеличить прибыль и избавиться от кассовых разрывов.

Вы тоже можете начать работать с нами: тип бизнеса, город и даже страна не важны. Мы работаем онлайн, поэтому можем сотрудничать с бизнесом из любых городов России, СНГ и Европы.

А самый простой способ подробнее узнать о работе финансового директора — это онлайн-экскурсия ↓