Что мне снег, что мне зной, что мне дождик проливной, когда финансовый директор со мной! Ведь именно финдир даст нужные цифры собственнику компании, чтобы он смог принять качественное управленческое решение.

Финансовый директор, или CFO (Chief Financial Officer), — это один из ключевых топ-менеджеров. Финдир разрабатывает и реализует финансовую стратегию в компании. Он рассчитает, нужен ли кредит, какую скидку давать, сколько продать, чтобы отбить вложения, и многое другое. Сегодня говорим о том, почему финансовый директор нужен бизнесу.

Обновили эту статью в ноябре 2024 года. Рассказали о том, чем финансовый директор отличается от главного бухгалтера и сколько зарабатывает финдир.

Содержание

Обязанности финансового директора

Результат работы финансового директора

За что отвечает финансовый директор и когда будет результат

Обязанности финдира: в двух словах

Что и зачем делает финансовый директор: частые вопросы собственников

Обязанности финансового директора

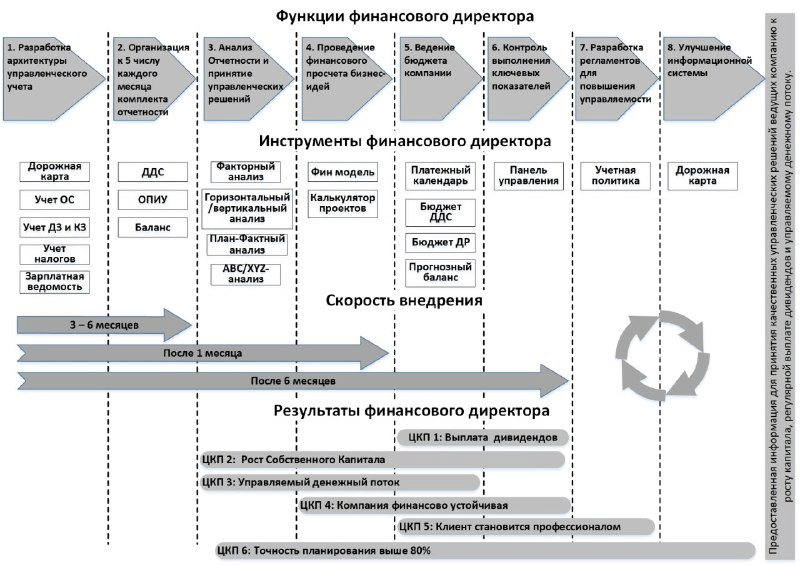

Все-все обязанности финдира можно объединить в 7 главных. Вот они.

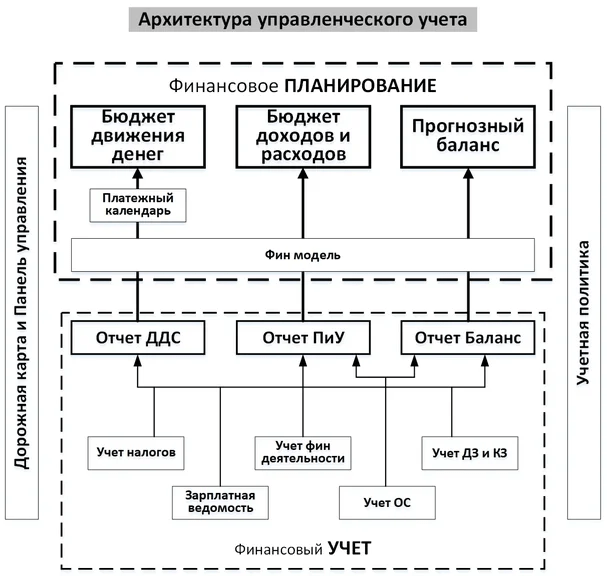

Строит архитектуру управленческого учета. Это значит, что финдир внедряет нужные отчеты на предприятии, регулярно собирает цифры для них, анализирует данные и показывает руководителю, где проблема. А еще финансовый директор работает над тем, чтобы сделать компанию более управляемой ― прогнозирует основные показатели и дает рекомендации по их достижению.

Подробнее об управленческом учёте писали в этой статье.

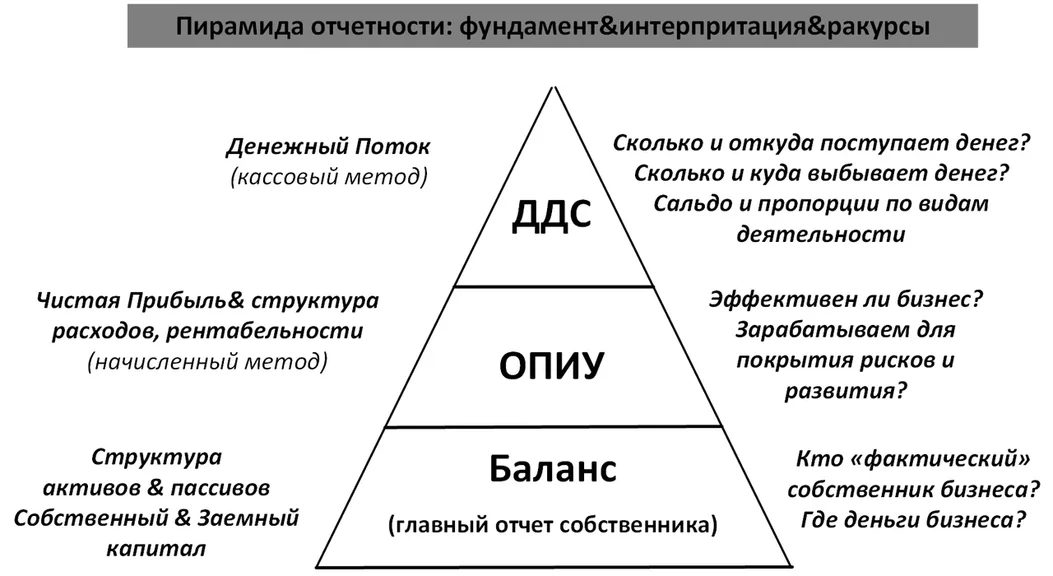

Организовывает управленческую отчетность к началу каждого месяца. Предоставить собственнику к 5 числу каждого месяца три отчета ― ДДС, ОПиУ и баланс ― это обязанность финансового директора. Эти данные расскажут собственнику, как идут дела в его компании, что нужно поправить и в чем нужно разобраться.

Анализирует отчетность. Финансовый директор разбирает уже случившиеся финансовые факты. Поступления и выбытия денег рассказывают ему, что происходит в компании, где проблемы и за счет чего их нужно решить. Эти аналитические данные помогают руководителю принять управленческие решения. Например, провал плана по выручке может повлечь разные решения собственника от увеличения среднего чека с помощью продажи дополнительных услуг до взрывной рекламной кампании, которая привлечет новых клиентов.

Рассчитывает бизнес-идеи. Расчет рентабельности направления помогает понять, выстрелит ли конкретный проект. К примеру, компания успешно продает чай и кофе и вдруг решила заняться организацией мероприятий ― чайных церемоний, кофейных мастер-классов, правополушарным рисованием под чашечку молочного улуна. Чтобы не тратить зря нервы и деньги, можно просчитать рентабельность проекта и понять, есть ли у него потенциал для развития.

Так можно просчитать и другие идеи ― брать ли кредит или оборудование в лизинг, стоит ли увеличивать отсрочку платежа для постоянных клиентов, делать ли щедрую программу лояльности? Все это лучше обсудить с финдиром.

Ведет бюджет компании. Чтобы планировать поступления и выбытия денег, а еще рассчитывать имеющиеся финансы так, чтобы хватало на все.

Контролирует, что напланировал. Финдир не просто тыкает пальцем в небо, а смотрит за выполнением плана ― получается или нет выполнить, насколько точно спланировано и на сколько отклонились от плана. Он отслеживает достижение финансовых целей и дает собственнику данные, которые помогут принять управленческие решения для выполнения плана.

Повышает управляемость компании. Финдир вмещает многообразие и специфику конкретного бизнеса в отчеты. Он создает регламенты для управленческого учета в компании и использования финансовых инструментов. Такой бизнес предсказуем, его можно масштабировать. Если вы хотите подробнее прочесть о том, что именно делает финансовый директор, прочитайте нашу статью о его ключевых обязанностях.

Результат работы финансового директора

Все выглядит так, будто финансовый директор сидит за ноутбуком, щелкает калькулятором и иногда кому-то звонит. На самом деле он организует регулярный сбор цифр для отчетов и анализирует по ним работу компании. На основе этих данных собственником и принимаются важные решения, которые влияют не только на текучку, но и на бизнес в целом.

Еще финдир составляет бюджет ― сколько компания будет тратить и зарабатывать. Это снова выглядит так, будто он сидит за ноутбуком, щелкает калькулятором и иногда кому-то звонит. Но этот процесс стабилизирует компанию, делает ее более управляемой и вообще по кирпичикам строит ей светлое будущее. Так зачем же компании финансовый директор? Давайте разберемся.

Выплата дивидендов

Дивиденды рассчитываются из чистой прибыли, они направляются в специальный фонд, из которого потом выдаются владельцу. Так делается, чтобы собственники вовремя получали причитающееся, а не работали за идею или по принципу «сначала всем, потом и себе».

Финансовый директор поможет запланировать чистую прибыль и выплату дивидендов, даст рекомендации по формированию специального фонда. Это такой «кошелечек», в который откладывается процент из чистой прибыли. Каждый месяц или квартал собственник берет оттуда свои деньги без ущерба для компании.

Рост собственного капитала

Собственный капитал, который вложили в бизнес, растет или уменьшается. Если в бизнесе происходит что-то эффективное и результативное, то растет стоимость компании за счет увеличения активов и собственный капитал становится больше. Но если что-то пошло не так? Собственный капитал уменьшается, он может быть даже минусовым. И это нужно вовремя заметить и постараться исправить.

Финдир ежемесячно составляет баланс, в котором видно сумму собственного капитала. Это деньги владельца, которые он вложил в бизнес: отдал из своего кошелька или не взял дивиденды, а оставил их для развития компании. Часто бывает, что эти деньги не учитываются ― владелец заливает наличными кассовый разрыв и выдает зарплату из своего кармана. На самом же деле собственный капитал ― это то, что останется, если продать все активы компании и раздать все ее долги.

Также финансовый директор считает рентабельность активов бизнеса и собственного капитала, то есть насколько эффективно используются деньги собственника. Например, если рентабельность 3%, а в банке на депозите дают 7%, то можно положить эти деньги на вклад и не тратить нервы.

Финдир составляет и прогнозный баланс, в котором сумму собственного капитала можно запланировать. А собственник и руководители отделов должны придумать, что можно сделать, чтобы эффективнее использовать активы бизнеса. Может быть, увеличить продажи допуслуг, ввести дорогие позиции в ассортименте, потратиться на более результативную рекламу.

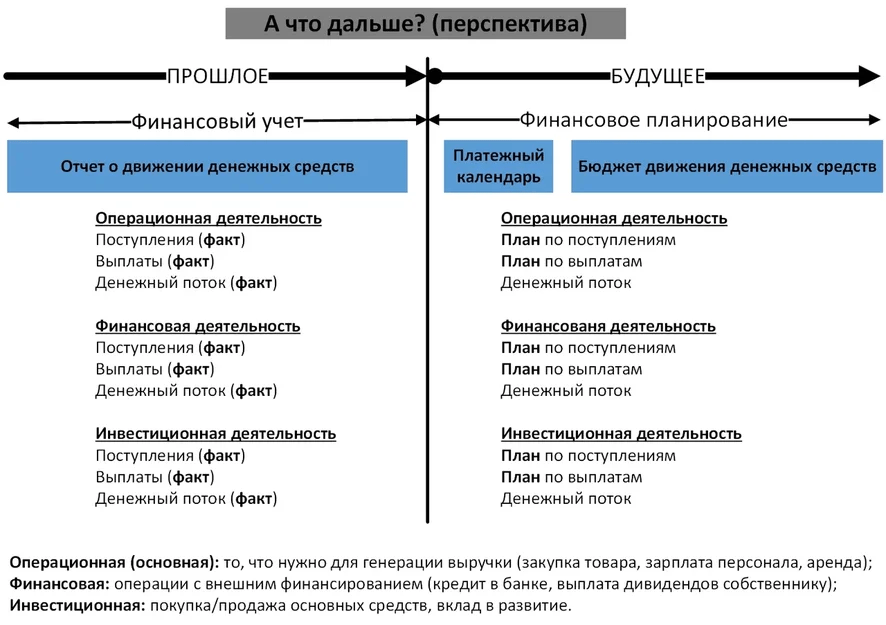

Управляемый денежный поток

Относиться к деньгам «как пришло, так и ушло» ― это не про управленческий учет. Финдиректор собирает данные по отделам: сколько денег потратили, сколько поступило, потом планирует на новый период, а потом снова сверяет с фактом. Такое колесо Сансары в формате план-фактного анализа.

Сбор данных о поступлениях и выбытиях по статьям и видам деятельности, а также анализ аномалий в этом графике ― работа финдиректора. Планирование бюджета, то есть будущих трат и поступлений ― это тоже работа финдира, которая делается только совместно с владельцем. И то, и другое помогает собственнику управлять денежным потоком компании.

Финансово устойчивая компания

Финансовый директор помогает собственнику принять такие решения, которые сделают компанию финансово устойчивой. То есть, чтобы чистая прибыль была прогнозируемой и стабильной, а не зависела от случая. Чтобы было, откуда взять, если что-то идет не так или не идет вовсе.

Для всего этого у собственника есть финдир. А у финдира есть разные инструменты от бюджетирования до системы фондов.

Профессиональный собственник

Чем отличается профессионал-собственник от любителя? Любитель ведет бизнес на глаз: делает скидку, сколько не жалко, радуется хорошей выручке, горюет, когда денег не хватает и во время каждого кассового разрыва докладывает из своих и верит, что это просто дурацкие обстоятельства. Отслеживает бизнес по своим ощущениям, управляет по ситуации ― «на месте разберемся».

А профессионал прогнозирует прибыль и считает, как скидка на ней отразится, планирует поступления и выбытия и старается избежать их с помощью платежного календаря. Отслеживает бизнес по отчетам, решения принимает на основе цифр.

Финансовый директор помогает собственнику-любителю стать профессионалом: собирает цифры, на основе которых нужно принимать решения, и придумывает, как повысить управляемость бизнеса.

Точность планирования выше 80%

Планирование делает бизнес прозрачным. Им становится легче управлять: понятно, к чему стремиться и видно, над чем надо работать. Но план плану рознь. Нужно планировать так, чтобы достигать и развиваться. Завышенные планы ― это мечты, а заниженные ― просто условность. Поэтому планировать необходимо с точностью от 80%. Это важная часть работы финансового директора, так как прогнозирование с высокой точностью дает стабильность и стимулы для развития компании.

Кстати, о точности планирования у нас есть отдельная большая статья.

Скажем, если при обычных продажах в 1 миллион поставить план 300 тысяч ― это будет означать отсутствие планирования вообще, потому что эту планку легко перепрыгнуть. Но и сразу задирать 1,8 млн не стоит, потому что нужно придумать комплекс решений, которые доведут компанию до такой прибыли, например, улучшить скрипты продаж, повысить конверсию сайта или подкрутить другие ключевые показатели. Их можно взять из финансовой модели. А ее составит... да-да, все правильно ― финансовый директор!

За что отвечает финансовый директор и когда будет результат

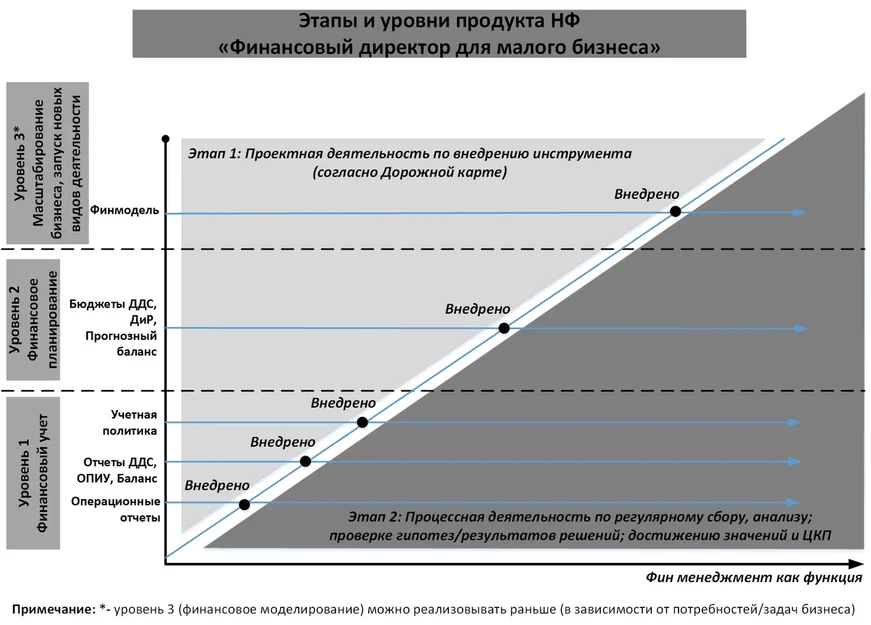

Все эти результаты происходят не сразу, а поэтапно. Нельзя сказать, что если вчера к вам пришел финдир, то через неделю уже будет слаженный финансовый учет без сучка без задоринки.

В самом начале внедряются отчеты. Первым идет отчет о движении денежных средств, если все хорошо, то на его внедрение уходит месяц. Потом отчет о прибылях и убытках, а после ― баланс. Все это занимает от трех до шести месяцев. Иногда это можно сделать быстрее, например, над внедрением финучета работает сразу несколько сотрудников и сам собственник. А порой бывает, что история затягивается, потому что у компании много разрозненных подразделений и филиалов, и собрать данные ― трудоемкая долгая задача.

После сбора данных можно начать проводить их анализ. Первая ласточка ― анализ ДДС. Если все идет складно, то его можно начать делать уже после первого месяца работы. Однако полный всесторонний анализ получится только после внедрения и сбора всех отчетов. Когда все отчеты будут готовы, начнется планирование. Финансовый директор будет опираться на фактические данные и строить прогнозы по поступлениям и расходам. Через пару-тройку циклов планирования начинается следующая стадия: контроль показателей.

Достигли или нет показателей чистой прибыли, растянули ли положенные деньги на расходы? Почему не получилось? Что нужно сделать, чтобы факт приблизился к плану максимально близко? Эти вопросы задает финдир при контроле показателей. Обычно этот процесс начинается через полгода работы или даже больше.

Финансовый учет ― это постепенный неволшебный, даже немного скучный процесс: сбор данных, анализ, планирование… Но для собственника с профессиональным финдиром финучет уже навсегда будет нескучным.

Обязанности финдира: в двух словах

- Финансовый директор выполняет 7 главных обязанностей, среди которых внедрение отчетов, сбор данных, организация управленческой ежемесячной отчетности, анализ, расчеты и пр.

- Финансовый директор организует сбор цифр для отчетов и анализирует их. На основе собранных данных собственник принимает важные решения, влияющие на бизнес в целом

- По итогу финансового управления, бизнес стабилизируется, появляются перспективы роста

- Финдиректор вносит финансовую стабильность в компанию.

- Результат работы финансового директора виден не сразу. Первые сдвиги появляются не ранее полугода кропотливой работы

Что и зачем делает финансовый директор: частые вопросы собственников

Чем финансовый директор отличается от главного бухгалтера?

Главный бухгалтер заботится о бухгалтерии и налогах. Он отвечает за составление отчётности и соблюдение налогового законодательства, но не занимается финансовой стратегией предприятия.

Финансовый директор, напротив, управляет финансовой стратегией, стремится увеличить прибыль, ищет инвестиции и распределяет бюджет. Также он анализирует ключевые показатели, нужные для принятия решений. К финдиру собственник может обратиться, например, за такими данными, как рентабельность по сделкам.

Сколько зарабатывает финансовый директор?

Финансовый директор — это топ-менеджер компании. Зарплата на этой должности может варьироваться от 100 000 рублей до нескольких миллионов в зависимости от уровня компании. По данным Zarplan, средняя зарплата CFO в России составляет около 228 тысяч рублей, но в Москве и Санкт-Петербурге эта цифра может доходить до 3 миллионов.

В региональных компаниях финансовые директора получают от 100 тысяч рублей и выше. Кроме этого зарплата может включать и бонусы — от 20% до 50% годового дохода в зависимости от эффективности работы компании. Некоторые успешные CFO даже получают долю прибыли бизнеса.

Карьерный рост на этой должности также возможен. Например, финансовый директор может стать генеральным. Кроме этого, благодаря знаниям и накопленному опыту финансовые директора часто открывают собственный бизнес.

О том, как стать финансовым директором и где учиться, у нас есть подробная статья.

Станьте частью команды НФ

Приходите к нам в команду, чтобы делать реальные дела:

- помогать малому и среднему бизнесу становиться круче и увеличивать прибыль;

- обеспечивать сбор управленческой отчетности;

- повышать финансовую грамотность собственников;

- чувствовать свою полезность и причастность к большим целям.

У нас есть: готовая технология работы, возможность влиять на свой доход, профессиональный и карьерный рост, крутая команда, удаленка.

Узнать подробности