В 2015 году я бездарно вел финансы в транспортной компании. Деньги считались так: приходила смс о поступлении на счет — вносил доход в эксельку, тратил на подрядчика или аренду офиса — туда же. Мне казалось, что этого достаточно.

В конце месяца мне приносили отчет, но что делать с этими цифрами дальше — я не понимал. Было ощущение, что бизнес сам по себе, я сам по себе. Пора было что-то менять.

Начал я с простого — учета прихода и расхода денег компании. Для этого есть несложный отчет ДДС. О нем сегодняшний урок.

В конце статьи будет ссылка на скачивание шаблона.

Обновили статью в мае 2025 года. Добавили больше полезной информации про денежные потоки и объяснили, как лучше группировать статьи доходов и расходов.

Содержание

Планирование платёжного календаря

Как платёжный календарь спасает от кассовых разрывов

Отчёт о движении денежных средств: в двух словах

Поможем наладить денежные потоки и стабильно получать прибыль

Что такое ДДС?

ДДС (кешфлоу, cash flow, денежный поток) — это отчет движения денежных средств. Нужен он, чтобы знать сколько и когда пришло или убыло денег у компании. В нем фиксируем каждую операцию, когда денег в компании стало больше или меньше. Звучит просто, разберемся детально.

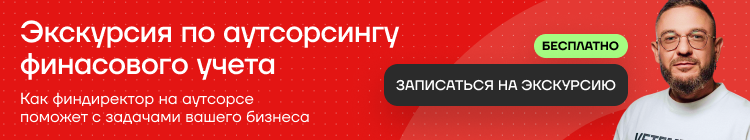

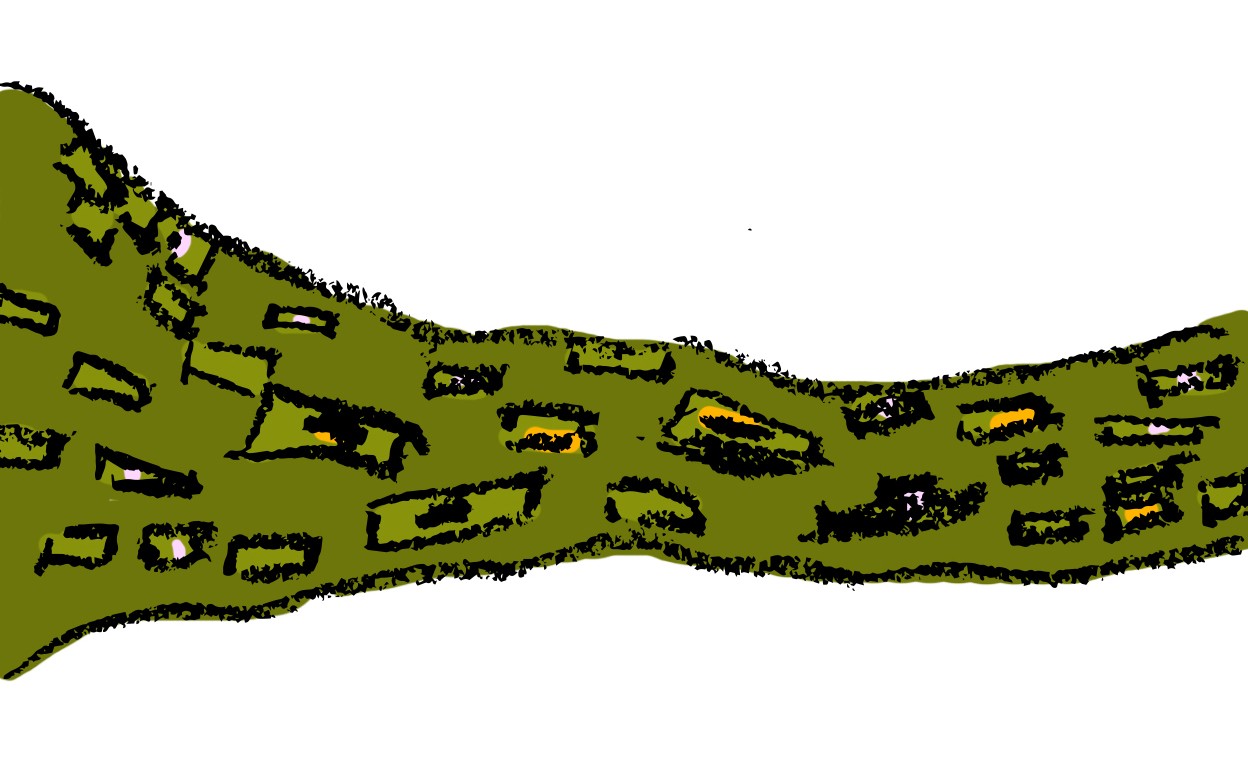

Шаблон отчета ДДС в гугл-докс. Сверху — кошельки, снизу — статьи расходов и доходов. Все что серым — заполняем от руки или выбираем вариант из списка

Отчет показывает, на что вы тратите и сколько у вас денег в начале каждого месяца. Вы увидите, хватит ли денег на оплату аренды, выплату зарплаты, расчеты с поставщиками. Когда перед вами все движения денег, вы сможете планировать будущие расходы.

Когда вы захотите взять кредит в банке, в первую очередь с вас спросят показать ДДС. Он покажет, сможет ли ваш бизнес погашать кредит без просрочек.

Полезные статьи для собственника в газете Нескучных

Хотите управлять компанией на основе цифр и предотвратить кассовые разрывы?

Проведите «Волшебный час» с нашим финансовым директором. Это бесплатная экспресс-консультация, на которой вы получите:

✔ Конкретные шаги для роста прибыли и снижения расходов.

✔ Анализ вашего бизнеса и скрытые резервы, которые можно использовать.

✔ Персонализированный план действий, который можно внедрить сразу.

Запишитесь на «Волшебный час» и взгляните на свой бизнес глазами профессионала.

5 правил ведения ДДС

ДДС проще всего вести в эксель или гугл-табличке. Но есть минимум 5 правил, которые помогут превратить табличку с циферками в полноценный управленческий отчет. Поехали.

1. Сгруппируйте статьи доходов и расходов

В малом бизнесе количество доходных и расходных статей доходит до 50–60 в месяц. Чтобы строки в таблице не смешивались в кашу, разобьем статьи по категориям.

Ищем в табличке статьи, которые можно объединить по смыслу. Сгруппируем: воду в офис, канцелярию, замену ковриков, аренду офиса в одну статью «офис». При этом глобальную категорию назовем статьей, а входящие в нее операции — субстатьями. Точно также объедините операции по другим направлениям.

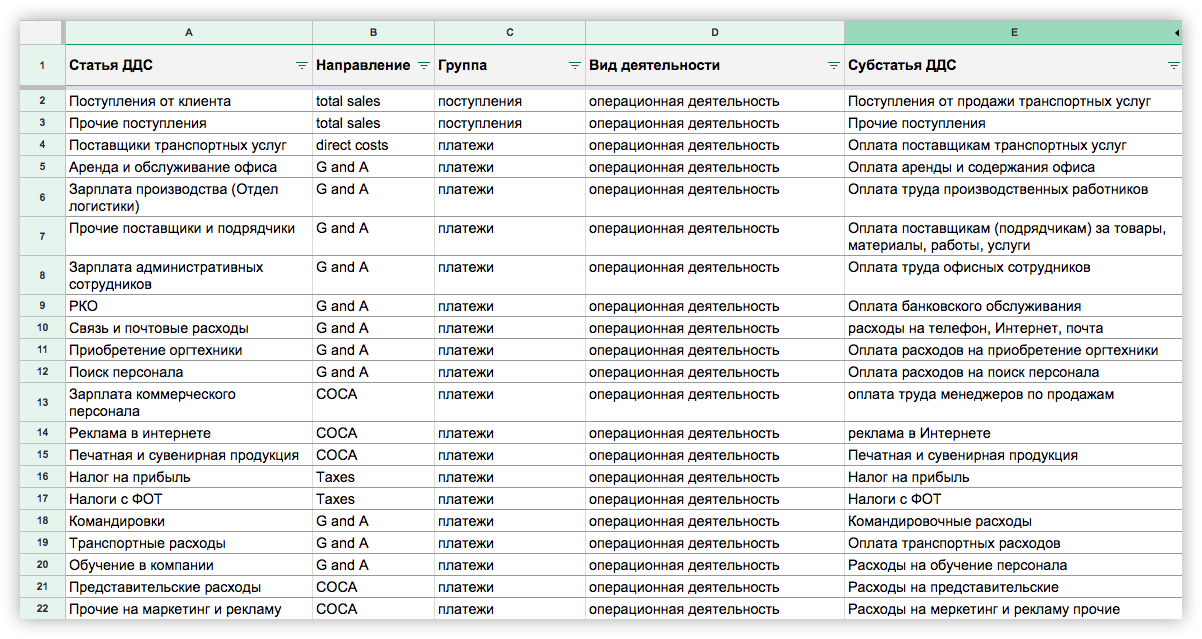

Разбивка на статьи, направления, группы и субстатьи

Если у вас несколько направлений в бизнесе, разделите денежные потоки, разбив табличку на разделы. Например, вы продаете товары оптом и в розницу — это разные направления.

Когда вы сгруппируете расходы и доходы, у вас будет продуманный список статей, в каждом из которых несколько субстатей. Чем меньше статей, тем лучше. Оптимальное количество 20-25. Так будет проще находить нужные операции по месяцу.

2. Разделите потоки на 3 вида деятельности

Если в кассе есть деньги, нормальный бизнесмен хочет их куда-нибудь вложить. Но если вы сегодня покупаете станок, а через 5 дней вам выдавать зарплату, денег на все может не хватить. В итоге вы берете деньги из одного направления, чтобы профинансировать другое.

Разделяйте денежные потоки на 3 вида деятельности:

Операционная. Это расходы, связанные с ежедневной работой компании: закуп сырья, оплата подрядчиков, аренда офиса.

Инвестиционная. Это покупка, продажа и обслуживание основных средств предприятия: покупка оборудования, разработка нового сайта. Это расходы, которые будут нести пользу много лет.

Финансовая. Это кредиты и займы для финансирования компании: занимаем деньги, берем кредиты, выплачиваем дивиденды.

Если в каком-то направлении не хватает денег на расходы, можно взять из другого направления. При этом просчитайте риски и подумайте, как их избежать.

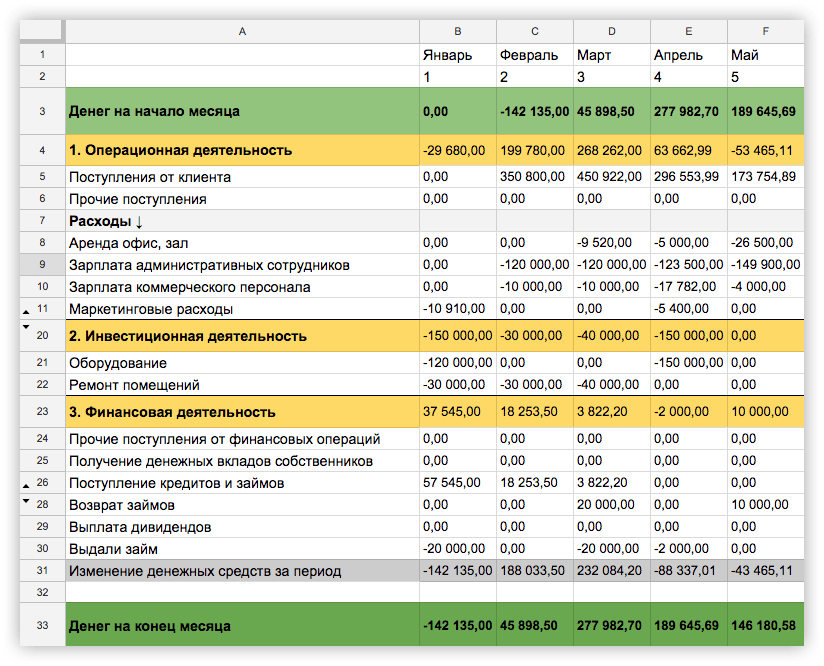

Для разделения потоков берем годовой отчет ДДС. Сводим в него статьи по всем месяцам.

ДДС по году: столбцы — месяцы, строки — статьи доходов и расходов

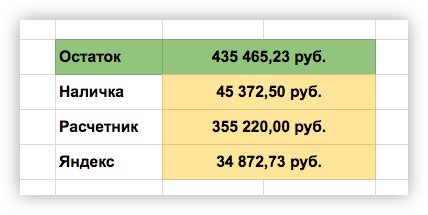

3. Соберите все кошельки в одном месте

Если у вас 3 расчетника, 2 карты, Яндекс-кошелек и наличка — легко запутаться. Когда все кошельки в одном месте, вы можете контролировать денежные потоки. Сведите все кошельки в нашу любимую табличку.

4. Не смешивайте личные деньги с рабочими

Собственник покушал в кафе и заплатил рабочей картой 1000 рублей. В табличку внести этот расход он забыл, поэтому у бухгалтера пропали деньги в отчете. Собственник не вспомнил про кафе и отругал бухгалтера по всем правилам. Кто ж еще виноват?

Чтобы личные траты не мешали бизнесу, назначьте себе зарплату. Платите себе, как и другим сотрудникам — раз в месяц. Это правильно с точки зрения финансовой грамотности и честно по отношению к сотрудникам. Бухгалтер ни в чем не виноват.

5. Деньги в табличке и в кошельке должны сходиться

Собственник смотрит в отчет, по нему в кассе — 100 000 рублей. Открывает ящик стола, а там — 20 000. Не понятно, куда пропали 80 тысяч, когда это произошло и где они теперь. В лучшем случае вы вспомните, что спрятали деньги дома под матрас, но в худшем деньги исчезли — их могли украсть.

Чтобы контролировать потерянные операции или кражи, чаще заглядывайте в табличку. Смотрите отчет каждый день перед тем, как пойти домой. Зная, что вы следите за деньгами, сотрудники перестанут подворовывать.

Если у вас нет сотрудников с доступом к деньгам — это не повод не сверять учетные средства с фактическими. Если не хотите обмануть сами себя, посещайте табличку почаще

Платежный календарь

Представляем вам мазь от кассовых разрывов — платежный календарь.

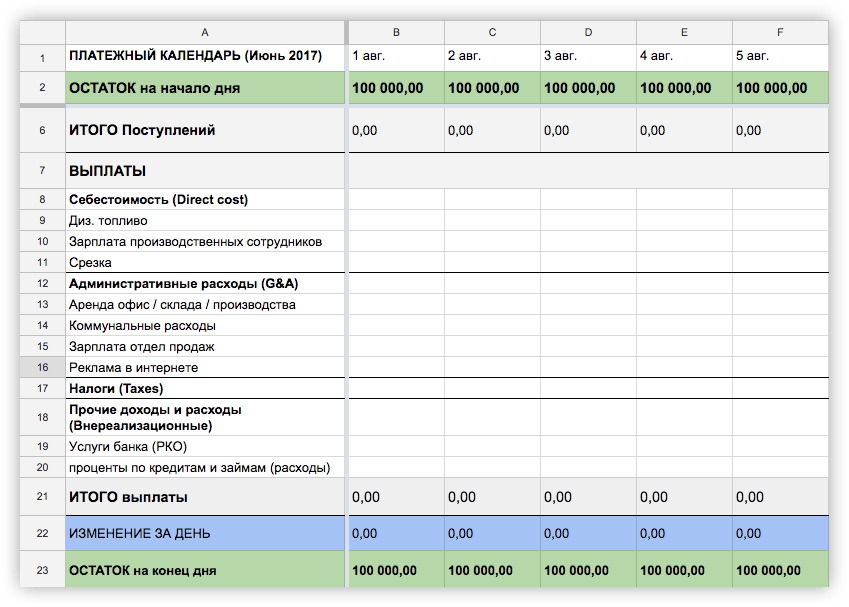

Платежный календарь — это отчет ДДС из будущего. В него вносим, сколько денег поступит или убудет в конкретный день будущего месяца. Это простейший инструмент финансового планирования.

Чтобы составить табличку, занесите плановые расходы и доходы в конкретные даты календаря. Что-то можете вбить сразу, например, 5 числа вы платите за аренду офиса. Также вы регулярно платите зарплаты, закупаете сырье и заказываете водичку для кулера.

Ещё полезные статьи в газете про ДДС

Планирование платёжного календаря

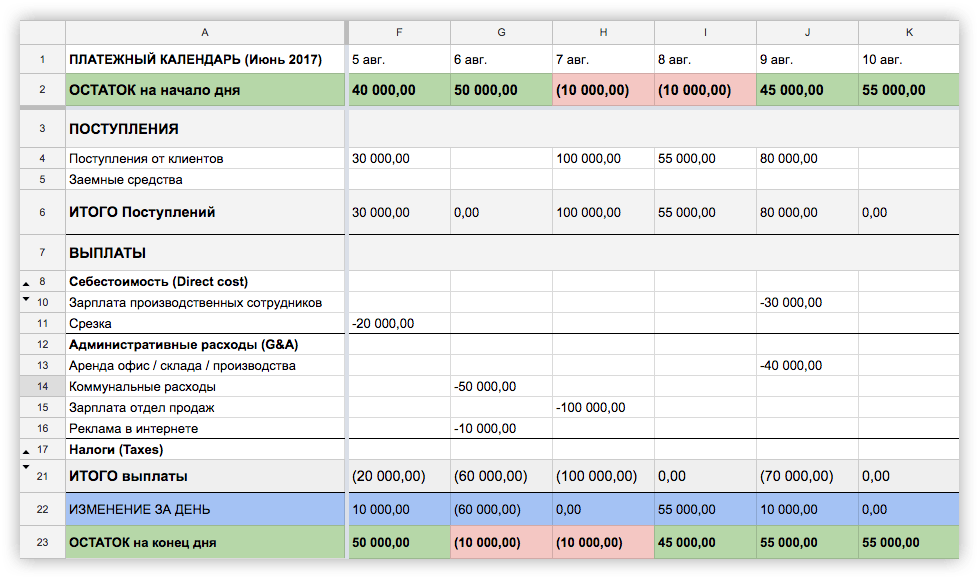

Допустим, у вас 1 августа на всех счетах 150 тысяч. Вы сели составлять платежный календарь:

Шаг 1: планируете расходы. В сумме вы насчитали расходов на 170 тысяч. Вы видите, что 7 августа деньги закончатся, а 10 числа будет нечем платить зарплату.

Шаг 2: планируете поступления. Руководитель отдела продаж сказал, что 5 августа клиент заплатит 290 тысяч.

Шаг 3: подводим итог. У нас сейчас есть 150 тысяч, расходов по месяцу — 170 тысяч, доходов — 290. Считаем: 150 − 170 + 290 = 270 тысяч рублей. В конце месяца, хоть пока только в уме, мы в плюсе.

Как платёжный календарь спасает от кассовых разрывов

Кассовый разрыв — это когда бизнес прибыльный, но директор или собственник неправильно распланировал будущие поступления и выбытия, и компания временно осталась без денег.

Например, Наталья часто попадает в кассовые разрывы. С утра на столе лежит 30 счетов на оплату, она заходит в интернет-банк, смотрит на остаток денег и понимает, что оплатить может только 10 счетов. Остальные 20 лежат до момента, когда поступят новые деньги. Или не поступят. Контрагенты названивают, требуют оплаты, а Наталья страдает и ничего не может поделать.

Наталья начала раз в месяц составлять платежный календарь. Теперь она видит, когда поступят деньги, а когда нужно платить по счетам. Если денег не будет хватать в каком-то промежутке времени, она заранее договорится с поставщиком об отсрочке платежа, возьмет кредит или прозвонит должников. В крайнем случае — займет у друзей.

Отчёт о движении денежных средств: в двух словах

1. Вносите приходы и расходы не реже одного раза в неделю.

2. Разбейте деньги по направлениям: офис, склад, зарплаты и тд.

3. Соберите кошельки в одной табличке.

4. Не мешайте личные деньги с рабочими.

5. Деньги в кассе = деньги в табличке.

6. Ведите платежный календарь, чтобы не попадать в кассовые разрывы и планировать денежные потоки.

В следующий раз

Начать вести кэшфлоу — шаг номер ноль в финансовом учете. В следующий раз разберем балансовый отчет. Вы узнаете, где зарыты деньги: у подрядчиков, в дебиторке, запасах и бог еще знает где.

Будем скучать,

Саша и Андрей.

Поможем наладить денежные потоки и стабильно получать прибыль

Наши финдиры знают, как выстраивать чёткую систему управления финансами, которая позволяет не просто фиксировать денежные потоки, а постоянно увеличивать прибыль.

Вот так наши клиенты стали счастливее:

-

Как финдир помог увеличить выручку на 22% за 10 месяцев: кейс по оптимизации бизнес-процессов в общепите

Самый простой способ подобрать инструменты, подходящие именно вам — это онлайн-встреча. Она бесплатная и ни к чему не обязывает ↓