Чтобы привлечь инвесторов и превратить стартап в успешную компанию, нужно считать. По нашему опыту, всё подряд считать бессмысленно и даже вредно: можно закопаться в цифрах и пропустить важное. Поэтому мы выбрали главные финансовые показатели для стартапов и рассказали, зачем они нужны и как считать. Вы узнаете, когда компания окупится, во сколько вам обходится один клиент и рентабелен ли бизнес вообще.

Обновили статью в январе 2025 года. В ней стало больше ссылок на полезные материалы, появились ответы на самые популярные вопросы собственников. Улучшили навигацию.

Содержание

Стоит ли вкладываться в стартап: инвестиционная привлекательность

Сколько денег стартапу приносит один клиент: юнит-экономика

Что остается у стартапа после всех расходов: рентабельность

Как быстро стартап сможет рассчитаться по долгам: ликвидность

Сможет ли стартап обходиться без кредитов: финансовая устойчивость

Ключевые метрики стартапов: в двух словах

Ключевые метрики стартапов: частые вопросы собственников

Поможем посчитать ключевые метрики стартапов

Найдем за один час точку роста прибыли в вашем бизнесе до 40%

Как это работает:

✔ Соберём финансовую модель — без воды, только факты.

✔ Посчитаем все затраты — даже те, о которых вы не подумали.

✔ Покажем реальный прогноз дохода — без розовых очков.

Самый быстрый способ понять, почему бизнес есть, а денег нет — компактная, но эффективная онлайн-экскурсия ↓

Стоит ли вкладываться в стартап: инвестиционная привлекательность

Инвестиционную привлекательность считают для себя и для инвесторов:

- для себя — чтобы знать, получится ли привлечь в стартап деньги;

- для инвестора — чтобы тот мог оценить, сколько денег он получит с проекта и стоит ли вкладываться.

В заявках на гранты и тендеры всегда прописывают показатели инвестиционной привлекательности, например, через какое время проект окупит себя.

Для расчета инвестиционной привлекательности обычно используют четыре показателя. Разберем каждый из них.

1. Прибыльность стартапа, или чистая приведенная стоимость проекта, NPV. По этому показателю можно оценить доходность проекта. Например, инвестор думает вложить в компанию 10 млн рублей и хочет знать, каким будет размер чистой прибыли через пять лет. Может оказаться, что прибыль маленькая, а в другом проекте — побольше, тогда инвестор предпочтет тот стартап.

Другими словами, NPV — это чистый доход, который получит предприниматель за определенный срок. При этом за ним не будет никаких обязательств: он оплатит налоги, выдаст зарплаты и рассчитается с кредиторами.

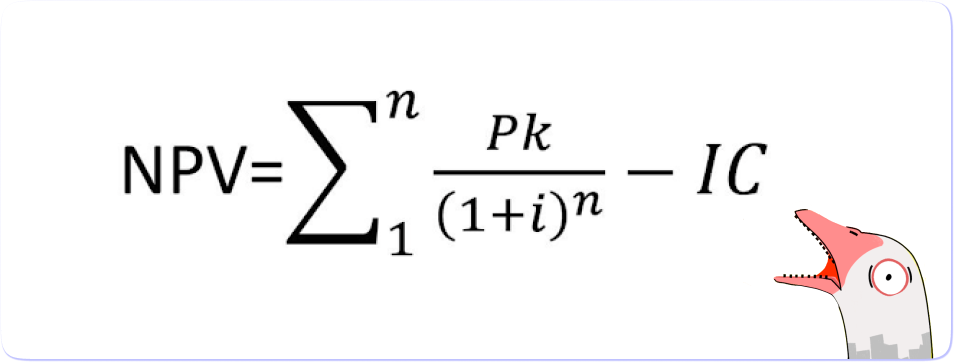

Чистую приведенную стоимость считают по формуле:

Выглядит страшно, но не пугайтесь, пожалуйста. Сейчас разберемся!

Вот что есть в этой формуле:

- n — период расчета. Обычно горизонт планирования для стартапов — это три года, а лучше даже пять лет. Меньший период инвесторов не интересует: за это время сложно получить вменяемую прибыль. Для расчетов мы возьмем пять лет.

- Pk — денежные потоки. Это гипотетическое число, если стартап только запускается, или результат за время работы, если компания уже существует. Гипотетическое число берут из примеров похожих стартапов на рынке. Мы возьмем 500 000 рублей за год.

- i — ставка дисконтирования — то, как меняется покупательная способность денег каждый год, то есть как на деньги влияют инфляция, девальвация, банковские ставки. Обычно ставка дисконтирования не ниже уровня ставки рефинансирования Центробанка, но может быть и гораздо выше. Для примера возьмем 10%, а для расчетов ставку нужно перевести в коэффициент, то есть разделить на 100.

- IC — размер первоначальных вложений. У нас это будет 1 млн рублей.

Кажется, что это сложная формула, но по сути из заработанных денег с учетом инфляции вычитают размер инвестиций. Считаем:

500 000 / (1 + 0,1) − 1 000 000 = −545 454

Получается, прибыльность за первый год отрицательная. То есть у компании убыток.

Но это нормально, ведь наш горизонт планирования — пять лет, на один год деньги в стартапы не инвестируют. Если посчитать NPV за пять лет:

Из заработанных за пять лет денег с учетом ставки дисконтирования вычитаем инвестиции:

первый год — 500 000 / (1 + 0,1) +

второй — 500 000 / (1 + 0,1)² +

третий — 500 000 / (1 + 0,1)³ +

четвертый — 500 000 / (1 + 0,1)⁴ +

пятый — 500 000 / (1 + 0,1)⁵ –

инвестиции 1 000 000.

Теперь считаем на калькуляторе промежуточный результат:

первый год — 454 545 +

второй — 227 272 +

третий — 151 515 +

четвертый — 113 636 +

пятый — 90 909 −

инвестиции 1 000 000.

И в итоге получаем уже не минус, а 37 877.

Результат положительный, то есть проект прибыльный. Но число небольшое, это значит, что инвестор может выбрать другой стартап, с цифрами побольше. И тогда предпринимателю останется разбираться со своими доходами и расходами в одиночку.

2. Окупаемость, или рентабельность инвестиций — ROI. Этот показатель еще называют коэффициентом окупаемости инвестиций. Его считают, чтобы быстро прикинуть, эффективно ли работают инвестиции.

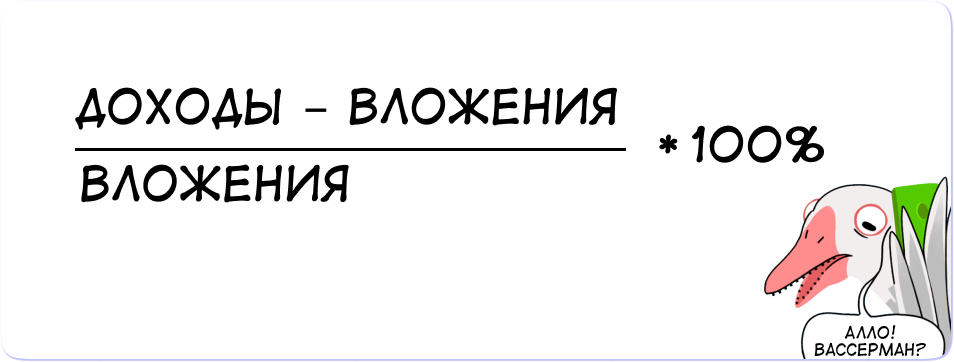

ROI считают по простой формуле:

Разберем, что здесь есть:

- доходы — это вся прибыль за период времени. Мы продолжим считать за пять лет по 500 000 рублей в год;

- вложения — это инвестиции в проект.

Считаем по формуле:

((2 500 000 − 1 000 000) / 1 000 000) * 100% = 150%

Вот как интерпретировать результат:

- Меньше 100% — всё плохо.

- 100% — доходы равны расходам, а значит, стартап не развивается.

- Больше 100% — дело движется. В нашем случае 150% — это неплохо, но по сути дело движется медленно.

Общее правило такое: чем больший процент получится, тем лучше.

3. Граница окупаемости, или внутренняя норма доходности, IRR. Этот показатель — граница окупаемости вложений. По сути это процент, под который стартап может брать деньги: например, кредит в банке или инвестиции под 15% годовых. Если взять деньги под больший процент, проект станет убыточным.

Знать IRR важно, но вручную по формуле посчитать не получится — зато это можно сделать в финмодели. Самому или с финдиректором.

4. Период окупаемости — простой, PP, и дисконтированный, DPP. Еще один важный показатель — это срок, в течение которого стартап окупит себя. Для инвестора это важно: при прочих равных он выберет тот проект, который быстрее окупится и начнет зарабатывать.

Для простого расчета окупаемости вложения делят на чистую годовую прибыль. Например, вложили 1 млн рублей, получили 0,5 млн рублей прибыли, тогда:

1 000 000 / 500 000 = 2 — простой период окупаемости равен двум годам.

Но еще важно учитывать фактор дисконтирования. Потому что все эти два года покупательная способность денег будет уменьшаться.

Чтобы учесть потерю покупательной способности денег, возьмем прибыль с поправкой на дисконтирование, которую мы уже считали в первом разделе. Вот что тогда получилось:

- первый год — 454 545 рублей;

- второй — 227 272 рубля;

- третий — 151 515 рублей;

- четвертый — 113 636 рублей;

- пятый — 90 909 рублей.

Итого за пять лет 681 817 рублей — это меньше вложений, а значит, дисконтированная окупаемость не два года, как у простой. Прибавляем прибыль остальных трех лет и получаем 1 037 877 рублей. Следовательно, на окупаемость проекта потребуется около пяти лет.

Цифры дисконтированной окупаемости ближе к реальности, поэтому лучше считать так.

Кстати, о том, где найти инвесторов и как их заинтересовать, мы подробно рассказали в других наших статьях:

Сколько денег стартапу приносит один клиент: юнит-экономика

Другие важные показатели для стартапов связаны с юнит-экономикой. Ничего страшного в этом термине нет (особенно после первого показателя чего-то там и дисконтированного этого самого. — Прим. редакции).Юнит означает товар или услугу. А юнит-экономика показывает, сколько компания зарабатывает на одном товаре или услуге. Чтобы это знать, нужно посчитать, сколько потратили на привлечение клиента или создание товара и сколько с него заработали.

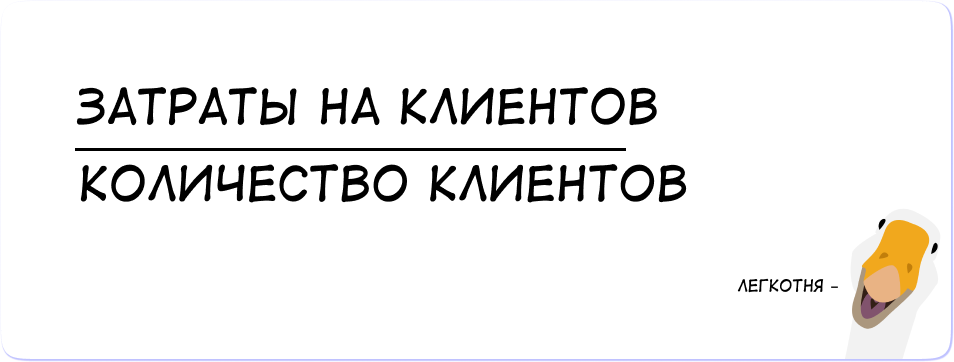

Стоимость привлечения одного клиента, или CAC. Этот показатель считают, чтобы узнать, окупаются ли расходы на рекламу и маркетинг и те усилия, которые компания прикладывает ради клиента. Для этого используют базовую формулу:

Разберем, что есть в этой формуле:

- Затраты на клиентов — складываются из расходов на продвижение и продажи. Например, зарплата маркетолога, бюджет на рекламу, расходы на кол-центр, гонорары копирайтеру и так далее.

- Количество клиентов — люди или компании, которых удалось привлечь благодаря затратам.

Предположим, что мы потратили на продвижение 300 000 рублей и привлекли 50 клиентов. Считаем по формуле:

300 000 / 50 = 6000

Получается, один клиент обходится в 6000 рублей. Много это или мало — мы узнаем, когда посчитаем, сколько денег он нам приносит. Об этом дальше.

Средний доход на одного клиента, или ARPU. Немного усложним наши расчеты и посчитаем доход с клиента за определенный период. Обычно считают за месяц. Для этого используют показатель ARPU. Вот формула:

Доход / Количество клиентов

Допустим, за месяц мы заработали 500 000 рублей, а клиентов — и тех, кто платит, и бесплатных пользователей — у нас было 100. Считаем по формуле:

500 000 / 100 = 5000

Чем больше эта цифра, тем лучше. Это значит, что клиенты готовы платить за товары и услуги компании.

Суммарная прибыль с одного клиента, или LTV. Это показатель пожизненной ценности клиента. Он нужен, чтобы увидеть прибыль от клиента за весь период — от момента показа первой рекламы или регистрации на сайте до последней покупки. Знать LTV важно, ведь этот показатель связан с выручкой: чем больше постоянных клиентов у компании, тем выше доход.

Посчитать LTV можно по формуле:

ARPU * Lifetime

Здесь у нас:

- ARPU — средний доход на одного клиента за определенный период;

- Lifetime — общий срок работы с покупателем.

ARPU мы считали в предыдущем пункте и получили 5 000. Предположим, наша компания продает ПО, подписку на которое клиент в среднем берет на один год. Значит, Lifetime — 12 месяцев. Считаем по формуле:

5 000 * 12 = 60000

Получается, средний клиент компании за год приносит 60 000 рублей. Сам по себе этот показатель мало о чем говорит — нужно сравнивать с другими, например, с затратами.

Выше мы считали, что один клиент нам обходится в 6 000 рублей, при этом за год он приносит нам 60 000 рублей. Получается, у компании все хорошо.

Что остается у стартапа после всех расходов: рентабельность

Рентабельность — это отношение прибыли к выручке. Бывает, что в стартап вкладывают деньги, а прибыль не получают. Или наоборот, прибыль растет, но траты растут еще быстрее. Чтобы отслеживать это, важно регулярно считать рентабельность, ведь чем она выше, тем успешнее бизнес.

Показателей рентабельности много: это и рентабельность по операционной прибыли, она же EBITDA, и рентабельность активов, капитала, разных видов прибыли. Подробнее обо всех мы рассказывали в другой статье:

→ Анализ рентабельности. Как объективно взглянуть на финансы бизнеса

Как быстро стартап сможет рассчитаться по долгам: ликвидность

Ликвидность — это способность быстро превратить что-то, например, имущество, в деньги, еще и без потери в рыночной цене. Поэтому самым ликвидным активом считаются деньги, потому что их не нужно превращать в самих себя.

Для компании ликвидность — это способность быстро рассчитаться по своим обязательствам. Другими словами, платежеспособность.

Если ликвидность компании высокая, она сможет в любой момент погасить долги перед кредиторами, а если низкая — платить будет нечем. Еще высокая ликвидность помогает развиваться: например, если у компании есть деньги на счете и товар на складе, ей легче получить кредит в банке.

Среди всех показателей ликвидности компании мы выделили два главных.

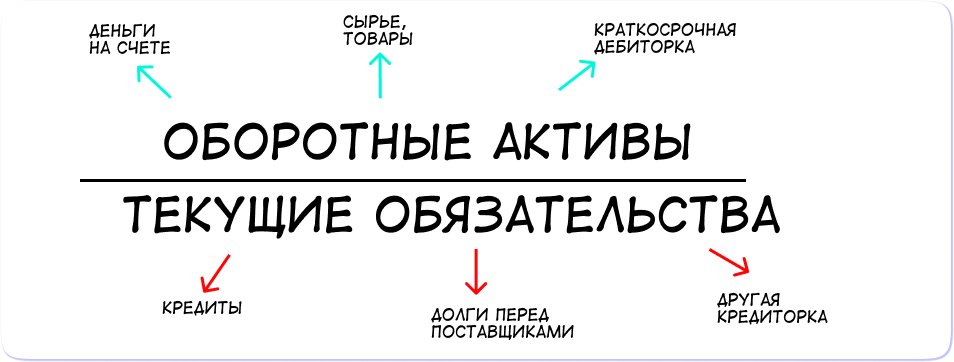

Коэффициент текущей ликвидности. Этот коэффициент показывает, может ли компания погасить долги без продажи своего имущества, только за счет оборотных активов — денег, выданных займов, вкладов, сырья, товаров и краткосрочной дебиторской задолженности.

Для расчета используют формулу:

Допустим, у компании на счете есть 300 000 рублей, при этом ей нужно заплатить поставщикам 500 000 рублей.

Считаем по формуле:

300 000 / 500 000 = 0,6

Это низкий показатель: нормальное значение — от 1,5 до 2,5. С показателем 0,6 компания не в состоянии платить даже по краткосрочным обязательствам.

Коэффициент абсолютной ликвидности. Считается, как и предыдущий коэффициент, но вместе с оборотными активами еще учитывают краткосрочные вложения, например, депозиты:

Остаток на счете + Краткосрочные вложения / Текущие обязательства

Нормальное значение — от 0,5 до 1,5. Компания с таким коэффициентом сможет оплатить большую часть долгов, когда это потребуется. Если показатель ниже, выплачивать долги будет нечем.

Сможет ли стартап обходиться без кредитов: финансовая устойчивость

Последние показатели связаны с финансовой устойчивостью — это способность обходиться без кредитов и займов. Если компания устойчива, даже с кредитом у нее все будет хорошо, а если нет — долги могут разорить до нитки. Тут мы выбрали два коэффициента, но есть и другие.

Коэффициент финансовой независимости. Показывает, насколько компания независима от кредитов и займов. Его считают по формуле:

Собственный капитал / Активы

Здесь появились новые термины, разберем их:

- Собственный капитал — это всё, что принадлежит компании, за вычетом обязательств. Например, у компании есть оборудование на миллион рублей, но она должна банку 200 000 рублей. Значит, собственный капитал — 800 000 рублей.

- Активы — всё, что есть у компании. Допустим, это оборудование на миллион рублей, а еще миллион на счете.

Нормальное значение — от 0,5 и выше. Если коэффициент меньше, это значит, что компания слишком зависит от кредиторов.

Коэффициент финансовой зависимости. Показывает, насколько компания зависит от кредиторов. Здесь считают по другой формуле:

Обязательства / Активы

Допустим, компания должна за аренду офиса 100 000 рублей и поставщику за сырье еще 500 000 рублей, а активов у компании на 2 млн рублей. Считаем по формуле:

600 000 / 2 000 000 = 0,3

Нормальное значение — 0,5, но допускается до 0,7. Если коэффициент выше, компания слишком зависима. В нашем случае коэффициент 0,3 — всё о’кей.

Ключевые метрики стартапов: частые вопросы собственников

Эксперт Екатерина Жуленева

Финдир НФ

Какие финансовые метрики стартапа считаются ключевыми для инвесторов?

В первую очередь, это чистая прибыль. Она показывает, будет ли стартап прибыльным, какая рентабельность чистой прибыли предполагается.

Второе — это, конечно, срок окупаемости проекта. Особенно если объем инвестиций большой. Положение дел отражает показатель рентабельности собственного капитала и рентабельность инвестиций (ROI). Их сравнивают с депозитной ставкой, и если эти показатели ниже, целесообразность вложений под вопросом. Однако если рентабельность собственного капитала будет расти со временем — это хороший вариант развития событий. Любой стартап — это риск, и он может быть оправдан. Ситуацию необходимо смотреть в динамике, анализировать рынок и опыт других компаний.

Третье — это маржинальность: отношение маржинального дохода (выручка минус переменные расходы) к выручке. Если маржинальность низкая, а косвенных расходов предполагается большое количество, то такой проект вряд ли будет привлекательным для инвестора.

В каком порядке лучше представлять финансовые показатели стартапа?

Во-первых, это план-фактный анализ: сравнение плана с тем фактом, который мы получаем, и анализ отклонений от плана.

Во-вторых, это горизонтальный анализ по основным показателям: маржинальности, рентабельности по чистой прибыли, доле косвенных и производственных расходов. Он показывает, насколько бизнес управляем в процессе роста.

Трятья составляющая — это вертикальный анализ: насколько меняется доля разных групп расходов к выручке и как мы можем ими управлять. Если сейчас расходы высокие, то снизятся ли они в будущем, за счет чего и насколько они вообще оправданы.

Финмодель — это не тот документ, который создается один раз и не меняется. Она должна постоянно корректироваться: по отношению к ситуации на рынке, к вводным запуска продукта и проекта.

Какие ошибки при демонстрации финансовых метрик могут испортить впечатление инвестора?

Неуверенные или непроработанные ответы. Каждый стартапер верит в свой проект, и оптимистичный план развития бизнеса у него, как правило, есть на старте. Но должен быть и второй вариант — пессимистичный: какие риски могут быть и как будет развиваться проект, если что-то пойдет не так.

Отсутствие план-фактного анализа. Наша задача — оценить свое место на рынке: с предыдущими периодами, а если практика еще не наработана, то с конкурентами. Учет нужно вести с первого дня работы. Чем дольше вы откладываете, тем сложнее будет собирать данные в дальнейшем.

Ключевые метрики стартапов: в двух словах

-

Инвестиционную привлекательность считать полезно и для себя, и для инвесторов. Для себя — чтобы знать, получится ли привлечь в стартап деньги; для инвестора — чтобы тот мог оценить, сколько денег он получит с проекта и стоит ли вкладываться.

-

Для расчёта инвестиционной привлекательности обычно используют четыре показателя. Это прибыльность стартапа, или чистая приведенная стоимость проекта — NPV; окупаемость, или рентабельность инвестиций — ROI; граница окупаемости, или внутренняя норма доходности — IRR; и период окупаемости — простой, PP, и дисконтированный, DPP.

-

Важные показатели стартапов связаны с юнит-экономикой, которая показывает, сколько компания зарабатывает на одном товаре или услуге. Для этого нужно посчитать, сколько денег ушло на привлечение клиента или создание товара и сколько с него заработано. Эти показатели отражают стоимость привлечения одного клиента, или CAC; средний доход на одного клиента, или ARPU; суммарную прибыль с одного клиента, или LTV.

-

Также инвесторам важно знать рентабельность проекта — отношение прибыли к выручке; ликвидность — способность быстро превратить имущество в деньги; финансовую устойчивость — возможность обходиться без займов и кредитов.

Поможем посчитать ключевые метрики стартапов

Наши финдиры помогут разобраться с финансами стартапа, а еще — проверить, взлетит проект или нет, найти точки роста, подтянуть показатели до нормальных и собрать отчеты для инвесторов. Они делали это уже не раз, вот лишь некоторые примеры:

Наши финдиры работают с бизнесом из разных сфер: от торговых и производственных компаний до веб-студий и стартапов. Везде наводят порядок в финансах, настраивают управленческий учет, помогают увеличить прибыль и избавиться от кассовых разрывов.

Вы тоже можете начать работать с нами: тип бизнеса, город и даже страна не важны. Мы работаем онлайн, поэтому можем сотрудничать с бизнесом из любых городов России, СНГ и Европы.

А самый простой способ подробнее узнать о работе финансового директора — это онлайн-экскурсия ↓